Центробанк курс доллара сегодня: Динамика курсов доллара США и евро к рублю и показатели биржевых торгов

Содержание

Что значит решение Центробанка и как оно скажется на рубле

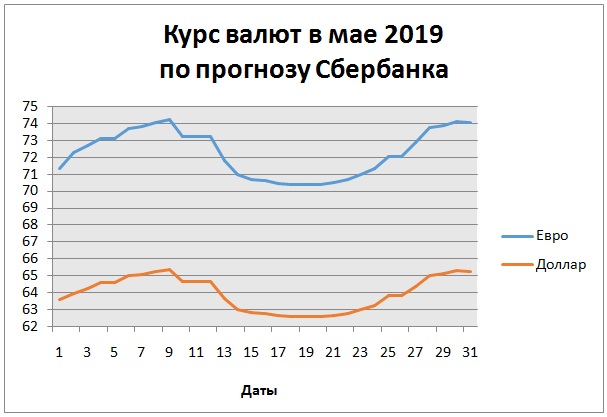

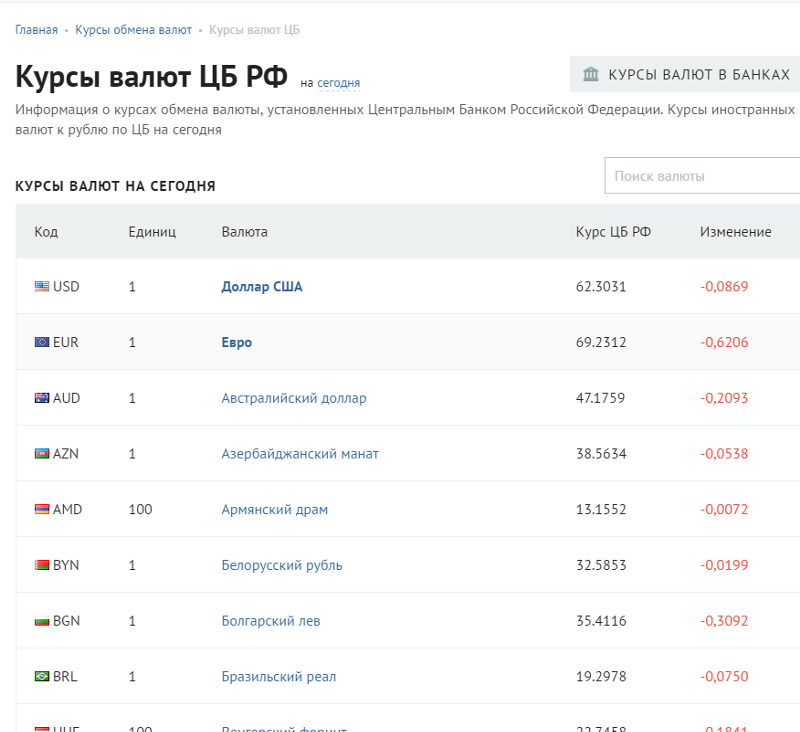

В последние недели Центробанк принял несколько мер для того, чтобы отрегулировать ситуацию на валютном рынке. Сегодня было объявлено о ещё одном решении. Изменится порядок расчёта курса европейской и американской валют к рублю. Об этом ЦБ сообщил в своём Telegram-канале.

Как следует из заявления регулятора, это делается для повышения репрезентативности курса валют в условиях повышенной волатильности на рынке. Новые правила позволят расширить временной диапазон расчёта официального курса доллара к рублю. Кроме того, станет проще устанавливать официальный курса евро.

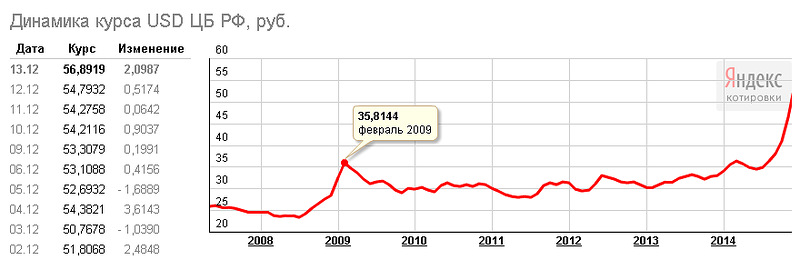

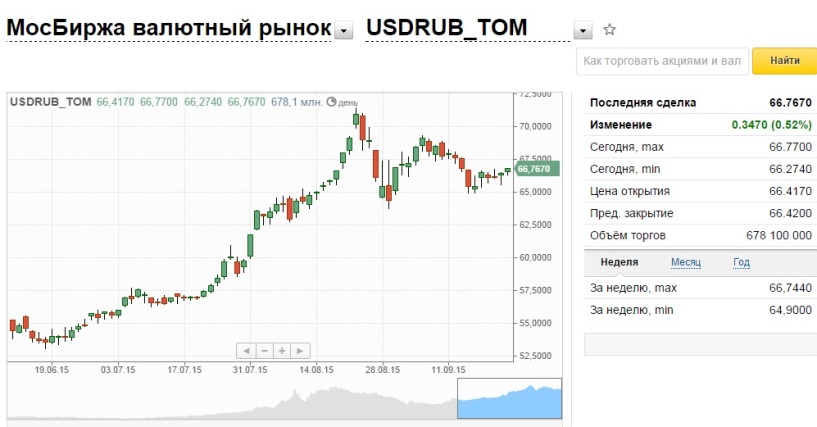

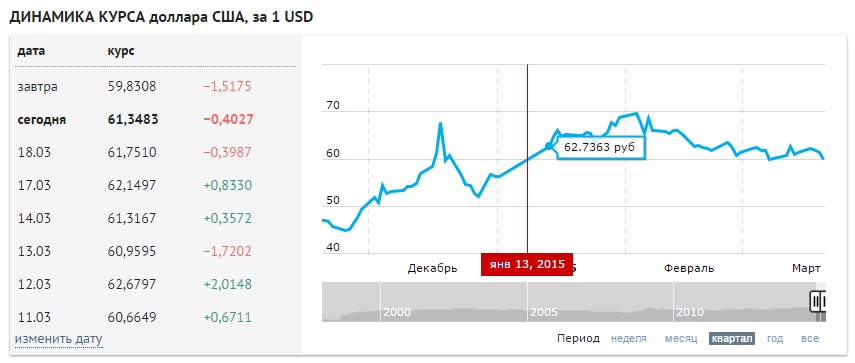

Стоимость доллара будут устанавливать на основе данных Московской биржи по сделкам, заключённым с 10:00 до 16:30. Ранее для расчётов брали коридор с 10:00 до 11:30. При этом официальный курс евро к рублю вскоре будет определяться так же, как и в случае с другими иностранными валютами.

— На сайте ЦБ РФ написано, что это упростит порядок установления и публикации официальных курсов. На покупателей и продавцов валюты это решение никак не повлияет. Новый порядок расчёта позволит отражать курс валют с большим количеством сделок до открытия американской сессии, — пояснил финансовый аналитик BitRiver Владислав Антонов.

На покупателей и продавцов валюты это решение никак не повлияет. Новый порядок расчёта позволит отражать курс валют с большим количеством сделок до открытия американской сессии, — пояснил финансовый аналитик BitRiver Владислав Антонов.

Неожиданный эффект: Почему начал дешеветь бензин и на сколько опустятся цены в рознице

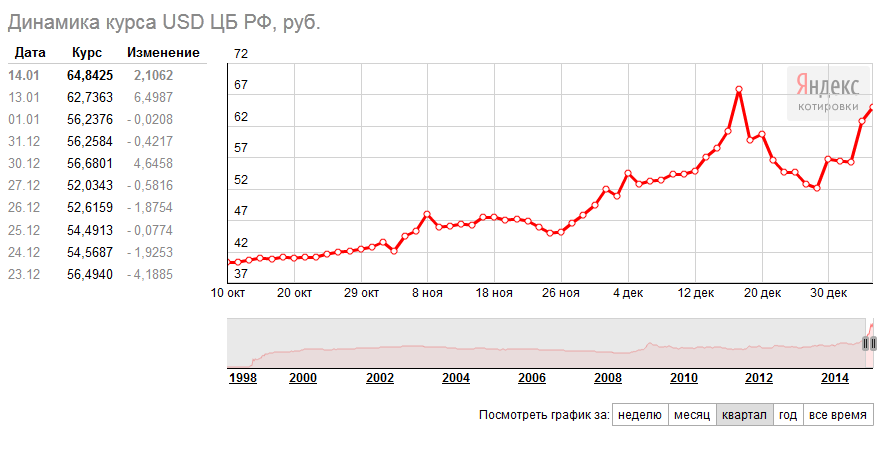

Обороты на валютном рынке в последние недели резко снизились, а волатильность увеличилась, поэтому на более длительном промежутке сессии средневзвешенный курс доллара к рублю будет лучше отражать его реальное рыночное значение. Это уменьшит влияние на официальный курс случайных кратковременных движений котировок. Такое пояснение дал эксперт по фондовому рынку «БКС «Мир инвестиций» Дмитрий Бабин.

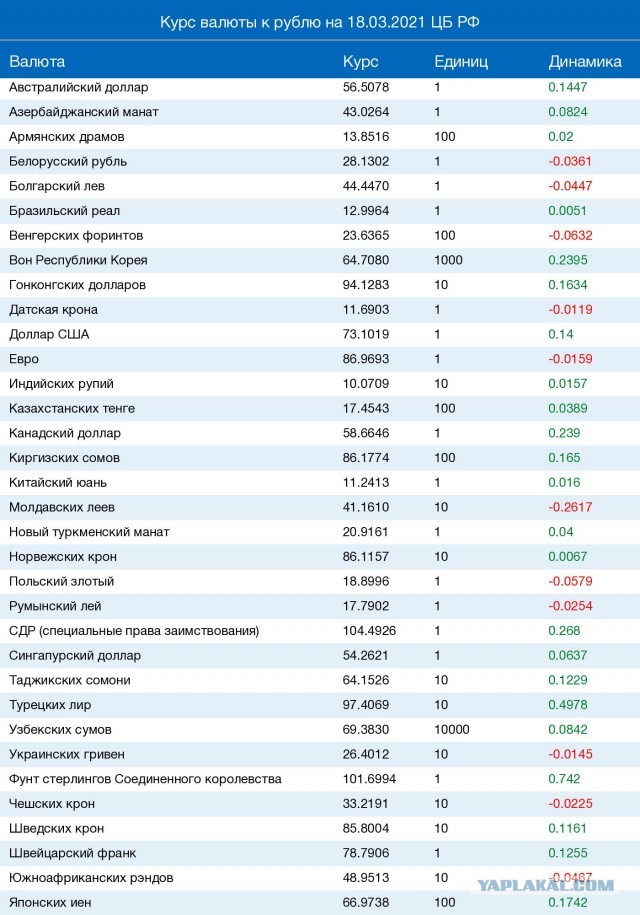

— Кроме того, из-за снижения ликвидности и отсутствия возможности делать арбитражные операции между валютами из-за высокой комиссии на сделки с долларом и евро их соотношение у нас периодически сильно отличается от мирового рынка. То есть отношение евро к доллару в рублях иногда не соответствует значению пары EUR/USD на международных площадках. Поэтому, исходя из сообщения ЦБ, скорее всего, теперь курс евро к рублю будет рассчитываться на основе официального курса доллара США к рублю и курса евро к доллару США на международных валютных рынках. То есть так же, как и официальные курсы других иностранных валют по отношению к рублю, — добавил Дмитрий Бабин.

Поэтому, исходя из сообщения ЦБ, скорее всего, теперь курс евро к рублю будет рассчитываться на основе официального курса доллара США к рублю и курса евро к доллару США на международных валютных рынках. То есть так же, как и официальные курсы других иностранных валют по отношению к рублю, — добавил Дмитрий Бабин.

Золото стало новой валютой: Как покупка драгоценных металлов может заменить доллар и евро

При этом он обратил внимание, что новые правила ещё не вступили в силу. Конкретные детали будут известны после того, как официально опубликуют соответствующее указание Банка России, проект которого направлен на регистрацию в Минюст.

По мнению Дмитрия Бабина, для покупателей и продавцов валюты это улучшит понимание реальной рыночной ситуации на российском рынке, в том числе в плане оценки курса евро к рублю.

— Такая мера позволит устанавливать более адекватные курсы, когда существует больше данных о росте или снижении доллара и евро к рублю в течение всего дня, а не только во время утренней сессии. Для продавцов и покупателей это означает, что курсы валют будут, вероятно, меньше меняться к уровням прошлого дня, чем это происходит сейчас. Мера Центробанка направлена на повышение стабильности валютного рынка, что в интересах всех участников, а также населения и отечественного бизнеса, — считает руководитель аналитического департамента AMarkets Артём Деев.

Для продавцов и покупателей это означает, что курсы валют будут, вероятно, меньше меняться к уровням прошлого дня, чем это происходит сейчас. Мера Центробанка направлена на повышение стабильности валютного рынка, что в интересах всех участников, а также населения и отечественного бизнеса, — считает руководитель аналитического департамента AMarkets Артём Деев.

Поможет ли эта мера стабилизировать курс валют?

Да, конечно.

Да, но не надолго.

Нет, она не повлияет на курс.

Нина Важдаева

- Статьи

- Центробанк

- Валюта

- Личные финансы

- Экономика

Комментариев: 3

Для комментирования авторизуйтесь!

Курсы валют | Банк Ботсваны

Дата между

мин.

Макс.

| Дата Сортировать по возрастанию | ЧН | фунтов стерлингов | ZAR | СПЗ | йен | ||

|---|---|---|---|---|---|---|---|

| 04 ноя 2022 | 0,5392 | 0,0759 | 0,0661 | 0,0742 | 1. 3583 3583 | 0,0581 | 10,9800 |

| 03 ноя 2022 | 0,5443 | 0,0757 | 0,0652 | 0,0743 | 1. 3594 3594 | 0,0581 | 10,9600 |

| 02 ноя 2022 | 0,5437 | 0,0756 | 0,0649 | 0,0747 | 1. 3562 3562 | 0,0582 | 11.0000 |

| 01 ноя 2022 | 0,5434 | 0,0751 | 0,0646 | 0,0746 | 1. 3609 3609 | 0,0581 | 11.0300 |

| 31 окт. 2022 | 0,5448 | 0,0751 | 0,0644 | 0,0747 | 1. 3604 3604 | 0,0581 | 11.0300 |

| 28 окт. 2022 | 0,5445 | 0,0754 | 0,0651 | 0,0751 | 1. 3536 3536 | 0,0583 | 11.0100 |

| 27 окт. 2022 | 0,5451 | 0,0750 | 0,0650 | 0,0755 | 1. 3532 3532 | 0,0584 | 10,9900 |

| 26 окт. 2022 | 0,5449 | 0,0750 | 0,0652 | 0,0748 | 1. 3589 3589 | 0,0582 | 11.0600 |

| 25 окт. 2022 | 0,5435 | 0,0750 | 0,0656 | 0,0741 | 1. 3658 3658 | 0,0580 | 11.0300 |

| 24 окт. 2022 | 0,5430 | 0,0758 | 0,0657 | 0,0747 | 1. 3549 3549 | 0,0583 | 11.1200 |

| 21 окт. 2022 | 0,5387 | 0,0759 | 0,0663 | 0,0741 | 1. 3602 3602 | 0,0582 | 11.1500 |

| 20 окт. 2022 | 0,5385 | 0,0759 | 0,0662 | 0,0743 | 1. 3591 3591 | 0,0582 | 11.1400 |

| 19 окт. 2022 | 0,5408 | 0,0759 | 0,0661 | 0,0747 | 1. 3544 3544 | 0,0584 | 11.1600 |

| 18 окт. 2022 | 0,5401 | 0,0761 | 0,0661 | 0,0750 | 1. 3505 3505 | 0,0586 | 11.1700 |

| 17 окт. 2022 | 0,5365 | 0,0764 | 0,0660 | 0,0744 | 1. 3578 3578 | 0,0583 | 11.0700 |

| 14 окт. 2022 | 0,5359 | 0,0763 | 0,0660 | 0,0747 | 1. 3573 3573 | 0,0583 | 11.0100 |

| 13 окт. 2022 | 0,5341 | 0,0766 | 0,0671 | 0,0743 | 1. 3596 3596 | 0,0583 | 10.9000 |

| 12 окт. 2022 | 0,5346 | 0,0767 | 0,0678 | 0,0747 | 1. 3535 3535 | 0,0585 | 10.9100 |

| 11 окт. 2022 | 0,5362 | 0,0770 | 0,0677 | 0,0746 | 1. 3529 3529 | 0,0585 | 10.8700 |

| 10 окт. 2022 | 0,5318 | 0,0767 | 0,0674 | 0,0747 | 1. 3564 3564 | 0,0584 | 10.8600 |

| 07 окт. 2022 | 0,5342 | 0,0768 | 0,0674 | 0,0750 | 1. 3518 3518 | 0,0586 | 10.8800 |

| 06 окт. 2022 | 0,5339 | 0,0765 | 0,0670 | 0,0758 | 1. 3459 3459 | 0,0588 | 10,9600 |

| 05 окт. 2022 | 0,5348 | 0,0764 | 0,0666 | 0,0762 | 1. 3434 3434 | 0,0589 | 10,9800 |

| 04 окт. 2022 | 0,5352 | 0,0769 | 0,0668 | 0,0758 | 1. 3441 3441 | 0,0589 | 10,9800 |

| 03 окт. 2022 | 0,5367 | 0,0766 | 0,0670 | 0,0751 | 1. 3535 3535 | 0,0586 | 10.8900 |

Отслеживание валютных свопов Центрального банка

Введение

После финансового кризиса 2007 года центральные банки по всему миру заключили множество двусторонних соглашений о валютных свопах друг с другом. Эти соглашения позволяют центральному банку в одной стране обменивать валюту, обычно свою национальную валюту, на определенную сумму в иностранной валюте. Центральный банк-получатель затем может ссудить эту иностранную валюту своим внутренним банкам на своих условиях и на свой страх и риск. Свопы с участием Федеральной резервной системы США были наиболее важным из всех ответных мер трансграничной политики на финансовый кризис, помогая смягчить потенциально разрушительные проблемы с долларовым финансированием среди неамериканских банков. Свопы ФРС снова помогли предотвратить глобальный дефицит доллара в начале 2020 года, когда распространение COVID-19пандемия погрузила мир в глубокую рецессию.

Свопы ФРС снова помогли предотвратить глобальный дефицит доллара в начале 2020 года, когда распространение COVID-19пандемия погрузила мир в глубокую рецессию.

В нижней части этой страницы вы можете подробно изучить эволюцию валютных свопов центрального банка с течением времени с помощью интерактивной карты. Вступительное слайд-шоу ниже покажет вам, вкратце, как эти соглашения развивались из года в год с точки зрения центральных банков и суммы вовлеченных средств.

Подробнее:

Глобальный

После финансового кризиса 2007 года свопы использовались центральными банками для получения иностранной валюты для увеличения резервов и кредитования местных банков и корпораций. Хотя условия соглашений о свопе предназначены для защиты обоих центральных банков, участвующих в свопе, от убытков из-за колебаний курсов валют, существует некоторый риск того, что центральный банк откажет или не сможет соблюдать условия соглашения. По этой причине кредитование посредством валютных свопов является значимым признаком доверия между правительствами. Однако это также может быть деликатным внутриполитическим вопросом; законодатели в Соединенных Штатах и даже публичные комментаторы в Китае выразили обеспокоенность по поводу уровня риска, который берут на себя их соответствующие центральные банки, расширяя своп-линии для некоторых стран.

Однако это также может быть деликатным внутриполитическим вопросом; законодатели в Соединенных Штатах и даже публичные комментаторы в Китае выразили обеспокоенность по поводу уровня риска, который берут на себя их соответствующие центральные банки, расширяя своп-линии для некоторых стран.

Весь мир на этой неделе

Еженедельный дайджест последних новостей CFR о самых важных событиях недели в области внешней политики, включающий краткие сведения, мнения и разъяснения.

Каждую пятницу.

Просмотреть все бюллетени >

Как работают двусторонние соглашения о валютном свопе

В начале свопа центральный банк 1 продает определенное количество валюты A центральному банку 2 в обмен на валюту B по преобладающему рыночному обменному курсу. Центральный банк 1 соглашается выкупить свою валюту по тому же обменному курсу в определенную дату в будущем. Затем центральный банк 1 использует валюту B, полученную в результате свопа, для кредитования местных банков или корпораций. В указанную дату в будущем, когда своп завершается и средства возвращаются, центральный банк 1, запросивший активацию свопа, выплачивает проценты центральному банку 2.

В указанную дату в будущем, когда своп завершается и средства возвращаются, центральный банк 1, запросивший активацию свопа, выплачивает проценты центральному банку 2.

Развитые страны

Во время финансового кризиса банки стали крайне неохотно кредитовать друг друга из-за опасений по поводу истинного финансового положения контрагентов. Это увеличило стоимость заимствований, поскольку кредиторы требовали более высоких процентных ставок, чтобы компенсировать растущий риск контрагента. В то время как центральные банки могли предоставлять местную валюту своим внутренним банкам, чтобы снизить стоимость заимствований в этой валюте, их способность предоставлять иностранную валюту была ограничена объемом резервов иностранной валюты, которыми они располагали. Для решения этих проблем с финансированием в иностранной валюте центральные банки развитых стран согласились предоставить друг другу своп-линии.

12 декабря 2007 г. Федеральная резервная система продлила своп-линии Европейскому центральному банку (ЕЦБ) и Швейцарскому национальному банку (SNB). Спрос европейских банков на доллары увеличивался, что создавало повышенную волатильность процентных ставок в долларах США. Своп-линии были предназначены «для устранения повышенного давления на рынках краткосрочного финансирования» и сделать это без необходимости напрямую финансировать иностранные банки со стороны ФРС.

Спрос европейских банков на доллары увеличивался, что создавало повышенную волатильность процентных ставок в долларах США. Своп-линии были предназначены «для устранения повышенного давления на рынках краткосрочного финансирования» и сделать это без необходимости напрямую финансировать иностранные банки со стороны ФРС.

16 сентября 2008 г., через два дня после краха Lehman Brothers, Комитет по открытым рынкам Федеральной резервной системы (FOMC) предоставил подкомитету по иностранной валюте право «заключать своп-соглашения с иностранными центральными банками по мере необходимости для устранения на денежных рынках в других юрисдикциях». Это позволило подкомитету распространить своп-линии на другие центральные банки и увеличить размер существующих своп-линий без необходимости голосования всего FOMC. Устное понимание заключалось в том, что подкомитет будет иметь право расширять своп-линии для центральных банков Группы десяти (G10), но для свопов за пределами этой группы потребуется одобрение полного состава FOMC. Через два дня после того, как подкомитет получил это право, ФРС расширила размер своп-линий с ЕЦБ и ШНБ, а также расширила три новые своп-линии на Канаду, Великобританию (Великобританию) и Японию. 24 сентября 2008 года новые своп-линии были расширены до Австралии, Дании, Норвегии и Швеции. 28 октября 2008 г. своп-линия была продлена до Новой Зеландии.

Через два дня после того, как подкомитет получил это право, ФРС расширила размер своп-линий с ЕЦБ и ШНБ, а также расширила три новые своп-линии на Канаду, Великобританию (Великобританию) и Японию. 24 сентября 2008 года новые своп-линии были расширены до Австралии, Дании, Норвегии и Швеции. 28 октября 2008 г. своп-линия была продлена до Новой Зеландии.

Подробнее:

Глобальный

ЕЦБ установил своп-линии со Швецией в декабре 2007 г., ШНБ и Данией в октябре 2008 г. и Банком Англии в декабре 2010 г. Зона евро, Швеция, Дания и Великобритания имели относительно низкие валютные резервы перед кризисом , из-за расходов, связанных с хранением резервов, и убежденности в том, что маловероятно, что в обозримом будущем потребуется больше. Однако в годы, предшествовавшие кризису, банки этих стран занимали крупные суммы в иностранной валюте. Когда в 2008 году им стало трудно занимать средства, они обратились к своим центральным банкам, резервов которых оказалось недостаточно для удовлетворения непредвиденного спроса. Таким образом, в 2009 году были задействованы своп-линии ЕЦБ.предоставить Швеции и Дании евро для пополнения их валютных резервов, а своп-линия с ШНБ была призвана обеспечить ЕЦБ швейцарскими франками. Своп-линия с Банком Англии была введена в действие в качестве меры предосторожности, чтобы обеспечить Центральному банку Ирландии, входящему в Евросистему, доступ к фунтам стерлингов, но она никогда не использовалась. С 2007 года Швеция и Дания более чем удвоили свои валютные резервы, Великобритания удвоила свои резервы, а зона евро увеличила свои резервы на 20 процентов.

Таким образом, в 2009 году были задействованы своп-линии ЕЦБ.предоставить Швеции и Дании евро для пополнения их валютных резервов, а своп-линия с ШНБ была призвана обеспечить ЕЦБ швейцарскими франками. Своп-линия с Банком Англии была введена в действие в качестве меры предосторожности, чтобы обеспечить Центральному банку Ирландии, входящему в Евросистему, доступ к фунтам стерлингов, но она никогда не использовалась. С 2007 года Швеция и Дания более чем удвоили свои валютные резервы, Великобритания удвоила свои резервы, а зона евро увеличила свои резервы на 20 процентов.

В 2011 году Банк Канады, Банк Англии, Европейский центральный банк, Банк Японии, Федеральная резервная система и Национальный банк Швейцарии объявили о создании сети своп-линий, которая позволит любому из центральных банков предоставлять ликвидность своим соответствующим национальным банкам в любой из валют других центральных банков. В октябре 2013 года они согласились оставить своп-линии в качестве резерва на неопределенный срок.

Шести центральным банкам снова представилась возможность воспользоваться их поддержкой семь лет спустя. К марту 2020 года COVID-19Пандемия подтолкнула мировую экономику к глубокой рецессии, а правительственные распоряжения в области общественного здравоохранения предписывают почти половине населения мира оставаться дома. Экономический спад увеличил риск контрагента и заставил заемщиков бороться за наличные, что увеличило стоимость кредитования. Как и во время кризиса 2007 года, центральные банки развитых стран обратились к своповым линиям, чтобы обеспечить свои внутренние банки иностранной валютой.

Чтобы увеличить ликвидность в долларах США, Федеральная резервная система 15 марта снизила процентную ставку по непогашенным своп-линиям развитых стран до уровня чуть выше нуля. Банк Канады, Банк Англии, Европейский центральный банк, Банк Японии и Швейцарский национальный банк также обязались использовать свои своп-линии Федерального резерва для кредитования долларов США с максимальным сроком погашения 84 дня. Позже в том же месяце ФРС расширила линии экстренных свопов еще до пяти центральных банков развитых стран — Австралии, Дании, Новой Зеландии, Норвегии и Швеции. Австралии и Швеции было разрешено привлечь до 60 миллиардов долларов; линии для Дании, Новой Зеландии и Норвегии были ограничены 30 миллиардами долларов. Чиновники ФРС одобрили каждую своп-линию на шесть месяцев, но в июле 2020 года продлили их все до марта 2021 года. ЕЦБ, со своей стороны, продлил новую своп-линию на Данию.

Позже в том же месяце ФРС расширила линии экстренных свопов еще до пяти центральных банков развитых стран — Австралии, Дании, Новой Зеландии, Норвегии и Швеции. Австралии и Швеции было разрешено привлечь до 60 миллиардов долларов; линии для Дании, Новой Зеландии и Норвегии были ограничены 30 миллиардами долларов. Чиновники ФРС одобрили каждую своп-линию на шесть месяцев, но в июле 2020 года продлили их все до марта 2021 года. ЕЦБ, со своей стороны, продлил новую своп-линию на Данию.

На протяжении 2020 года большинство центральных банков-контрагентов ФРС, кроме Канады, Новой Зеландии и Швеции, использовали свои своп-линии в долларах США. Япония была, безусловно, крупнейшим пользователем, а ее непогашенные выплаты достигли пика примерно в 225 миллиардов долларов. Напротив, своп-линии ЕЦБ для развитых стран не использовались из-за относительного спокойствия на мировых рынках евро.

Развитые страны с формирующимся рынком

С 2007 года центральные банки развитых стран также предоставили своп-линии ограниченному числу стран с формирующимся рынком. Из-за рисков, связанных со своп-линиями, ФРС проявляла гораздо большую осторожность при их расширении на страны с развивающейся экономикой, чем на другие развитые страны. ФРС настаивала на положениях, позволяющих арестовывать их активы в ФРБ Нью-Йорка в случае неуплаты.

Из-за рисков, связанных со своп-линиями, ФРС проявляла гораздо большую осторожность при их расширении на страны с развивающейся экономикой, чем на другие развитые страны. ФРС настаивала на положениях, позволяющих арестовывать их активы в ФРБ Нью-Йорка в случае неуплаты.

В октябре 2008 года ФРС продлила своп-линии на Бразилию, Мексику, Южную Корею и Сингапур. Как были выбраны эти страны из многих, которые просили их?

Были проведены консультации как с Государственным департаментом, так и с Министерством финансов относительно того, какие страны соответствуют критерию, установленному ФРС, который заключался в том, что «усиление стресса в [этих странах] может вызвать нежелательные побочные эффекты как для экономики США, так и для международной экономики в целом. ». Стенограмма заседания FOMC, на котором было принято окончательное решение, показывает, что у членов были очень специфические опасения, например, не возникнет ли у стран с крупными пакетами ипотечных ценных бумаг, выпущенных Fannie Mae и Freddie Mac, соблазн избавиться от них всех сразу, если у них не было более легкого доступа к долларам, что привело к повышению ставок по ипотечным кредитам и препятствовало восстановлению в Соединенных Штатах. В своей книге Международная ликвидность и финансовый кризис , Уильям Аллен приводит оценки для ряда стран разрыва между суммой банковских обязательств в определенной валюте, которые необходимо рефинансировать, и средствами, доступными для этой цели. Из стран с формирующимся рынком у бразильской банковской системы был самый большой разрыв в долларах, а у банковской системы Кореи был самый большой разрыв в долларах среди азиатских банковских систем. Своп-линии ФРС для стран с развивающейся экономикой, как и для развитых стран, помогли заполнить эти пробелы в долларах и снизить процентные ставки в долларах.

В своей книге Международная ликвидность и финансовый кризис , Уильям Аллен приводит оценки для ряда стран разрыва между суммой банковских обязательств в определенной валюте, которые необходимо рефинансировать, и средствами, доступными для этой цели. Из стран с формирующимся рынком у бразильской банковской системы был самый большой разрыв в долларах, а у банковской системы Кореи был самый большой разрыв в долларах среди азиатских банковских систем. Своп-линии ФРС для стран с развивающейся экономикой, как и для развитых стран, помогли заполнить эти пробелы в долларах и снизить процентные ставки в долларах.

Первоначально ЕЦБ согласился предоставить евро Венгрии, Латвии и Польше только через соглашения об обратном выкупе, по которым в качестве залога удерживаются облигации, а не валюта, но в конечном итоге расширил временные своп-линии на Венгрию и Польшу. Швейцария также предоставила Польше и Венгрии швейцарские франки в обмен на евро. Многие домохозяйства в Польше и Венгрии взяли ипотечные кредиты в иностранной валюте из-за более низких процентных ставок по этим кредитам. Спрос на швейцарские франки и евро со стороны венгерских и польских банков, выдавших кредиты, привел к увеличению стоимости заимствований в этих валютах; своп-линии были предназначены для смягчения повышательного давления, которое этот спрос оказывал на процентные ставки в евро и швейцарском франке.

Спрос на швейцарские франки и евро со стороны венгерских и польских банков, выдавших кредиты, привел к увеличению стоимости заимствований в этих валютах; своп-линии были предназначены для смягчения повышательного давления, которое этот спрос оказывал на процентные ставки в евро и швейцарском франке.

Скандинавские страны предоставили небольшие своп-линии евро соседним странам с развивающейся экономикой для поддержания финансовой стабильности в этих странах. Центральный банк Швеции согласился предоставить евро центральным банкам Латвии, Эстонии и Исландии. Норвегия предоставила евро Исландии, а Дания предоставила евро Исландии и Латвии. Кредиты Латвии от Швеции и Дании были промежуточными кредитами «для поддержки финансовой стабильности в Латвии до тех пор, пока не будет принято решение по программе МВФ для Латвии». Примерно 80 процентов латвийской банковской системы и 90 процентов эстонской банковской системы принадлежит банковским группам со штаб-квартирами в Швеции, Норвегии и Дании, поэтому финансовая нестабильность в Латвии или Эстонии имела бы последствия в Скандинавии. Исландия сотрудничает со Швецией, Норвегией и Данией через Северный совет, межпарламентский орган, с 1952 года; Страны Северной Европы предоставили Исландии кредиты на сумму 2,5 миллиарда долларов во время финансового кризиса, и своп-линии стали естественным дополнением к этому.

Исландия сотрудничает со Швецией, Норвегией и Данией через Северный совет, межпарламентский орган, с 1952 года; Страны Северной Европы предоставили Исландии кредиты на сумму 2,5 миллиарда долларов во время финансового кризиса, и своп-линии стали естественным дополнением к этому.

В 2020 году во время COVID-19кризиса, как ФРС, так и ЕЦБ снова расширили своп-линии для избранных центральных банков развивающихся стран. 19 марта ФРС утвердила линии экстренной помощи для Бразилии, Мексики, Южной Кореи и Сингапура — тех же развивающихся стран, которые получили их в 2008 году. продлил их до марта следующего года. 15 апреля ЕЦБ утвердил временную линию в Хорватию, а через восемь дней — в Венгрию. В первые месяцы пандемии ЕЦБ также заключил соглашения о выкупе с Албанией, Северной Македонией, Сан-Марино и Сербией.

Чиангмай

После азиатского финансового кризиса 1997–1998 годов Ассоциация государств Юго-Восточной Азии (АСЕАН), Китай, Южная Корея и Япония заключили сеть двусторонних соглашений о валютных свопах «в дополнение к существующим международным механизмам. ” В 2010 году Чиангмайская инициатива (CMI) была многосторонней, что означает, что она была преобразована из сети двусторонних соглашений между странами в одно единое соглашение, Многостороннюю Чиангмайскую инициативу (CMIM). Подразделение по наблюдению, Управление макроэкономических исследований АСЕАН+3 (AMRO), было создано для наблюдения за экономиками-членами на наличие признаков возникающих рисков и для проведения анализа стран, запрашивающих средства у CMIM, подобно тому, как Международный валютный фонд (МВФ) страны-члены. Четырнадцать стран, участвовавших в CMIM, согласились на определенный финансовый взнос и впоследствии имели право брать кредит, кратный этому: от 0,5 для Китая и Японии до пяти для Вьетнама, Камбоджи, Мьянмы, Брунея и Лаоса. В 2014 году размер соглашения был удвоен со 120 миллиардов долларов до 240 миллиардов долларов, а сумма, доступная стране без участия в программе МВФ, была увеличена с 20 до 30 процентов.

” В 2010 году Чиангмайская инициатива (CMI) была многосторонней, что означает, что она была преобразована из сети двусторонних соглашений между странами в одно единое соглашение, Многостороннюю Чиангмайскую инициативу (CMIM). Подразделение по наблюдению, Управление макроэкономических исследований АСЕАН+3 (AMRO), было создано для наблюдения за экономиками-членами на наличие признаков возникающих рисков и для проведения анализа стран, запрашивающих средства у CMIM, подобно тому, как Международный валютный фонд (МВФ) страны-члены. Четырнадцать стран, участвовавших в CMIM, согласились на определенный финансовый взнос и впоследствии имели право брать кредит, кратный этому: от 0,5 для Китая и Японии до пяти для Вьетнама, Камбоджи, Мьянмы, Брунея и Лаоса. В 2014 году размер соглашения был удвоен со 120 миллиардов долларов до 240 миллиардов долларов, а сумма, доступная стране без участия в программе МВФ, была увеличена с 20 до 30 процентов.

Эти строки подкачки фактически никогда не использовались. Даже во время финансового кризиса, когда Корея получала 16,4 миллиарда долларов по своп-линии с Федеральной резервной системой, ни Корея, ни какая-либо другая страна, участвовавшая в этих соглашениях, не использовала их для получения иностранной валюты. В то время как суммы, доступные через Чиангмай, были потенциально достаточно большими, чтобы значительно увеличить резервы страны, условия МВФ (для заимствования сверх 30 процентов квоты страны) были основным сдерживающим фактором для использования средств Чиангмая; напротив, заимствование всей доступной суммы через своп-линии ФРС не требовало какой-либо программы МВФ.

Даже во время финансового кризиса, когда Корея получала 16,4 миллиарда долларов по своп-линии с Федеральной резервной системой, ни Корея, ни какая-либо другая страна, участвовавшая в этих соглашениях, не использовала их для получения иностранной валюты. В то время как суммы, доступные через Чиангмай, были потенциально достаточно большими, чтобы значительно увеличить резервы страны, условия МВФ (для заимствования сверх 30 процентов квоты страны) были основным сдерживающим фактором для использования средств Чиангмая; напротив, заимствование всей доступной суммы через своп-линии ФРС не требовало какой-либо программы МВФ.

Китай

С 2009 года Китай подписал двусторонние валютные своп-соглашения с тридцатью двумя контрагентами. Заявленное намерение этих свопов состоит в том, чтобы поддержать торговлю и инвестиции, а также способствовать международному использованию юаня.

В целом, Китай ограничивает количество юаней, доступных для расчетов по сделкам, и свопы использовались для получения юаней после того, как эти ограничения были достигнуты. В октябре 2010 года Валютно-финансовое управление Гонконга и Народный банк Китая (НБК) обменяли 20 миллиардов юаней (около 3 миллиардов долларов США), чтобы позволить компаниям в Гонконге осуществлять расчеты по торговле юанями с материком. В 2014 году Китай использовал свою своп-линию с Кореей, чтобы получить 400 миллионов вон (около 400 000 долларов США). Затем воны были переданы в кредит коммерческому банку в Китае, который использовал их для финансирования торговли для оплаты импорта из Кореи.

В октябре 2010 года Валютно-финансовое управление Гонконга и Народный банк Китая (НБК) обменяли 20 миллиардов юаней (около 3 миллиардов долларов США), чтобы позволить компаниям в Гонконге осуществлять расчеты по торговле юанями с материком. В 2014 году Китай использовал свою своп-линию с Кореей, чтобы получить 400 миллионов вон (около 400 000 долларов США). Затем воны были переданы в кредит коммерческому банку в Китае, который использовал их для финансирования торговли для оплаты импорта из Кореи.

Помимо использования свопов для облегчения торговли в юанях, Китай также использует своп-линии для предоставления кредитов Аргентине в целях пополнения валютных резервов страны. Сообщается, что в октябре 2014 года источник в Центральном банке Аргентины сообщил аргентинскому национальному информационному агентству Telam, что юани, которые Аргентина получает в рамках свопа, могут быть обменены на другие валюты. Аргентине было трудно заимствовать доллары на международных рынках, поскольку в июле она объявила дефолт по своему долгу и в результате столкнулась с нехваткой ряда импортных товаров. Обмен юаня на доллары позволит компаниям импортировать больше, чем они могли бы в противном случае.

Обмен юаня на доллары позволит компаниям импортировать больше, чем они могли бы в противном случае.

Несмотря на то, что ФРС подверглась критике внутри страны за «помощь» европейским банкам во время финансового кризиса, народный банк Китая подвергся публичной критике за подписание своп-соглашения с Россией незадолго до падения стоимости рубля в конце 2014 года. НБК был вынужден ответить через китайские социальные сети, объяснив, что свопы обеспечены на основе обменного курса, преобладающего на момент их фактического использования, а не на старых курсах, действовавших на момент подписания соглашений. Таким образом, прошлые изменения стоимости рубля не имели значения — Банк фактически был хорошо защищен. Но разногласия показали, насколько чувствительным стал вопрос свопов в эпоху глобальных финансовых потрясений.

Будущее

В октябре 2008 года тогдашний президент Федерального резервного банка Нью-Йорка Тимоти Гейтнер заметил, что в Европе «банковская система могла стать очень, очень большой по отношению к ВВП, с огромными валютными несоответствиями и без планов по удовлетворению ликвидности».