Динамика курса валют цб рф: Динамика курсов валют ЦБ РФ

Содержание

Регулирование ключевой ставки Центральным банком России

Аннотация

Финансовая сфера – это особая часть деловой активности общества, в рамках которой решается множество задач, среди которых важнейшей является поиск источников финансирования бизнес-процессов. Банки и другие кредитные учреждения, осуществляющие свою деятельность, представляют собой один из важнейших источников финансирования хозяйственной деятельности предприятий. Поэтому их регулирование во всех странах Мирового Сообщества осуществляется центральными банками, путем реализации национальной денежно-кредитной политики. Денежно-кредитная политика Банка России в последние годы претерпевала постепенные реформы. В рамках мер ЦБ РФ по регулированию банковской деятельности в России в настоящее время осуществляется управление ключевой ставкой, целью которого является установление ЦБ РФ процентов по кредитам для коммерческих банков и процентов когда они открывают в нем депозитные счета. Однако изменение уровня этой ставки существенно влияет не только на коммерческие кредитные организации, но и на все сферы экономики, косвенно использующие данный вид источников заемного капитала. В связи с этим в статье рассматриваются основные элементы экономической характеристики ключевой ставки и ее влияние на развитие экономики России, приводится анализ динамических данных различных экономических показателей и прогноз возможных вариантов выхода из ситуации;

В связи с этим в статье рассматриваются основные элементы экономической характеристики ключевой ставки и ее влияние на развитие экономики России, приводится анализ динамических данных различных экономических показателей и прогноз возможных вариантов выхода из ситуации;

Ключевые слова: Бизнес, предпринимательская деятельность, источники финансирования, денежно-кредитная политика, кредитная организация, ключевая ставка

Введение

Сегодня все процессы жизнедеятельности общества представляют собой сложную разнородную систему – государственную систему, регулирование и управление которой входит в компетенцию органов государственной власти.

Экономика страны, как одна из важнейших частей такой системы, делится на различные сферы экономической деятельности, каждая из которых имеет свои уровни.

Финансовый сектор экономики — это сфера экономической деятельности, в которой объектом купли-продажи являются не реальные товары и услуги, а денежные средства, валюта, драгоценные металлы, ценные бумаги и так далее. Российский финансовый сектор (в связи с тем, что экономическая система в России основана на рыночных принципах) подразделяется на следующие виды рынков: кредитный, валютный, страховой, инвестиционный и фондовый.

Российский финансовый сектор (в связи с тем, что экономическая система в России основана на рыночных принципах) подразделяется на следующие виды рынков: кредитный, валютный, страховой, инвестиционный и фондовый.

В российских реалиях наиболее развитым рынком является кредитный, так как его формирование и развитие в экономике любой страны осуществить гораздо легче, чем то же самое с другими видами рынков финансового сектора при переходе от одной экономической системы (плановой экономика) в другую (рыночная экономика). Также следует отметить, что кредитный рынок является одним из самых доступных источников финансирования хозяйственной деятельности российских организаций.

Государственный контроль за кредитными организациями и кредитным рынком в целом, а также за всеми иными элементами и участниками финансового сектора Российской Федерации осуществляется Центральным банком России путем разработки и применения национальных валютных политика. Кредитная (или денежная) политика – это политика государства, воздействующая на количество денег в обращении с целью обеспечения ценовой стабильности, полной занятости населения и роста реального выпуска продукции. Центральный банк реализует денежно-кредитную политику (ЦБ РФ, 2020).

Центральный банк реализует денежно-кредитную политику (ЦБ РФ, 2020).

Постановка проблемы

Одним из важнейших инструментов, используемых при реализации концепции национальной денежно-кредитной политики Центрального банка Российской Федерации, является ключевая ставка, являющаяся также ее основным банковским показателем, грамотное использование которого в сочетании с другими экономических показателей, позволяет получить доступ к состоянию российской экономики (Правительство РФ, 2002).

Ключевая ставкапроцентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора. Его изменение влияет на кредитную и экономическую деятельность внутри государства.

В условиях международного взаимодействия на ключевую ставку различных стран-членов мирового сообщества влияют не только эндогенные факторы (экономическое развитие страны, кредитоспособность субъектов народного хозяйства и др.), но и экзогенные факторы, один из наиболее значимых является курс мировой валюты, в частности доллара США.

Исследовательские вопросы

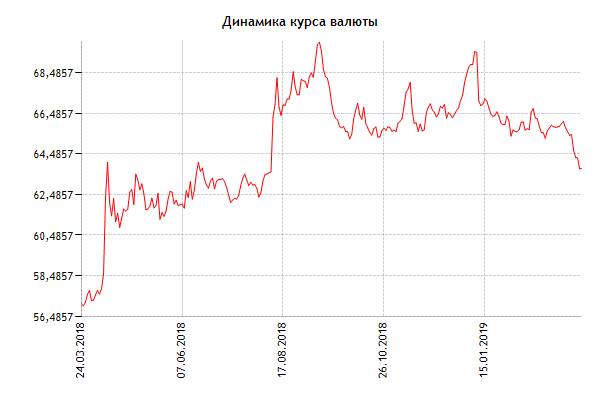

На рис. 1 представлено графическое изображение динамики среднегодовых показателей ключевой ставки различных развивающихся стран, установленных в рамках денежно-кредитной политики их соответствующих центральных банков, а также динамика обменного курса доллара США. к национальным валютам рассматриваемых стран за период 2013–2019 гг.. В качестве точки отсчета для сравнения выбран 2013 год, поскольку именно в сентябре этого года Центральный банк Российской Федерации принял решение о введении в России ключевой ставки для регулирования денежного обращения.

Рисунок 1: Динамика показателей среднегодовой ключевой ставки центральных банков развивающихся стран в результате изменения курса национальных валют по отношению к доллару США

Посмотреть полный размер >

При проведении данного сравнения были выбраны следующие страны: Индия (RBI, 2020) (в рассматриваемый период курс этой страны по отношению к доллару США практически сопоставим с аналогичным курсом российского рубля) , Казахстан (наряду с Россией входит в СНГ) и Китай (ведущая страна среди всех развивающихся стран по ВВП).

В результате сравнения информации, представленной на рис. 1, можно выделить следующие два основных момента:

Все представленные страны в своей денежно-кредитной политике в рассматриваемый период придерживались концепции снижения ключевой ставки, что можно объяснить стремлением стимулировать свою экономику;

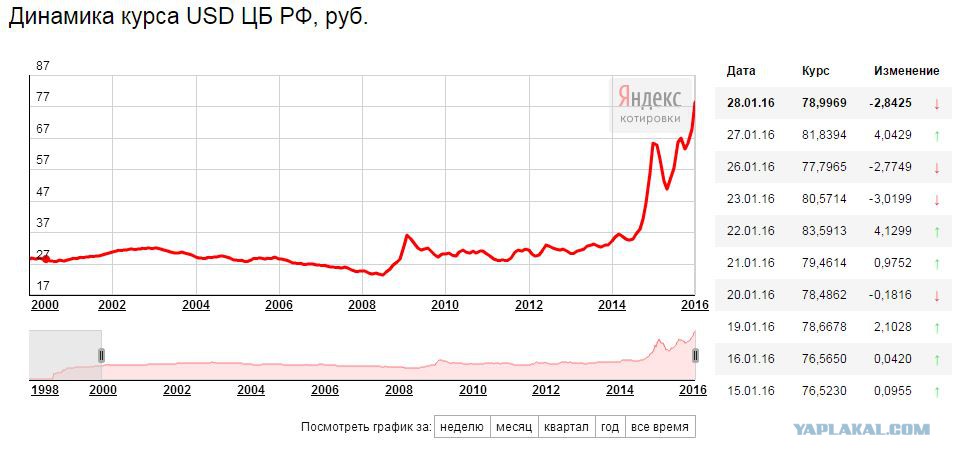

Две страны (Казахстан в 2015–2016 гг., Россия в 2014–2015 гг.) повысили свои ключевые ставки в связи с резким падением курса национальных валют по отношению к доллару США, что было связано с необходимостью снижения/остановки уровня кредитоспособности населения с целью нивелирования возможного наступления в будущем рисков кредитной ямы.

Следующим шагом в сравнении ключевых ставок в развивающихся странах является анализ их осуществимости. На основе факторов, представленных в табл. 1, и информации, представленной на рис. 1, попытаемся оценить обоснованность политики центральных банков развивающихся стран в отношении изменения ключевой ставки.

В таблице 1 представлены значения двух факторов: экономического роста, темпа роста номинального ВВП в % и среднегодового уровня инфляции доллара США, также измеряемого в %. Экономический рост является одним из эндогенных факторов, определяющих ключевую ставку национального ЦБ; на него непосредственно влияет среднегодовой уровень инфляции доллара США, который является экзогенным фактором.

Экономический рост является одним из эндогенных факторов, определяющих ключевую ставку национального ЦБ; на него непосредственно влияет среднегодовой уровень инфляции доллара США, который является экзогенным фактором.

Таким образом, если годовой темп экономического роста страны превышает среднегодовой темп инфляции доллара США, то снижение ключевой ставки национальным ЦБ оправдано попыткой ускорить ее за счет дешевых кредитных средств для всех участников экономика страны. В случае, когда темпы экономического роста ниже среднегодового уровня инфляции доллара США, снижение ключевой ставки нельзя считать оправданным на 100 % пунктов, так как реального роста в экономике нет, а кредитные средства дешевеют для всех. участниками экономики страны может привести к увеличению вероятности или даже возникновению риска возникновения кредитной ямы.

Таблица 1 – Сравнение темпов экономического роста развивающихся стран и среднегодового уровня инфляции доллара США в 2013–2019 гг.

Посмотреть полный размер >

В результате оценки данных, представленных в таблице 1 и на рисунке 1, можно сделать вывод, что в таких странах, как Индия, Казахстан и Китай, политика, проводимая в отношении ключевой ставки, а именно ее снижение (постоянная для Индии и Китая, и для Казахстана на конец периода) оправдан с точки зрения реального темпа роста ВВП этих государств (KzNationalbank, 2020).

В случае обоснованности динамики ключевой ставки, установленной ЦБ РФ, не все однозначно: на начало рассматриваемого периода (в 2014–2015 гг.) рост значения ключевой ставки оправдан изменением как обесценивания национальной валюты (российского рубля), так и обусловленной этим отрицательной величиной роста реального ВВП. С 2015 по 2019 годы происходило постепенное снижение ключевой ставки ЦБ РФ на фоне установления курса национальной валюты по отношению к доллару США. Однако, как видно из табл. 1, реальный ВВП России имел положительную динамику только в 2018 г., а не на протяжении всего периода 2015–2019 гг.. Это означает, что тенденция снижения ключевой ставки в денежно-кредитной политике России является рискованной для денежно-кредитной ситуации в Российской Федерации, что происходит в связи с будущим ростом инфляционных рисков и риска национального финансового кризиса, вызванного возможным наступлением неплатежеспособности. как физических, так и юридических лиц в России.

ЦБ РФ в период с 2013 по 2019 год придерживался стратегии установления ключевой ставки в прямой зависимости от динамики инфляции в российской валюте. Для выявления этой зависимости в табл. 2 приведены сведения об изменении среднемесячной ключевой ставки ЦБ РФ (расчет произведен по методу средневзвешенных значений) и темпах динамики месячной инфляции в рассматриваемом периоде. .

Для выявления этой зависимости в табл. 2 приведены сведения об изменении среднемесячной ключевой ставки ЦБ РФ (расчет произведен по методу средневзвешенных значений) и темпах динамики месячной инфляции в рассматриваемом периоде. .

Согласно табл. 2, в период с 2013 по 2019 год Банк России сдержанно реагировал на изменение месячных темпов инфляции при корректировке ключевой ставки. Это проявляется в несколько более медленной динамике значений ключевой ставки по сравнению с динамикой показателей инфляции. При увеличении темпов инфляции ключевая ставка «догоняет» их, имея более низкое значение за тот же период времени. При снижении он «запаздывает», будучи несколько выше уровня инфляции.

Таблица 2 — Зависимость среднемесячной динамики ключевой ставки ЦБ РФ от уровня инфляции, 2013-2019 гг. (ЦБ РФ, 2019 г.)

Посмотреть полный размер >

В статье использован корреляционный анализ для оценки связи между этими факторами (рис. 2). Значения обоих показателей в 2013 г. не использовались, так как именно в этом году была введена ключевая ставка и установлен механизм ее изменения с учетом условий российской экономической ситуации.

Рисунок 2: Корреляционный анализ связи между месячной инфляцией и среднемесячной ключевой ставкой, 2014–2019 гг.

Посмотреть полный размер >

Как видно из информации, представленной на рис. 2, связь между изменением темпов инфляции и динамикой ключевой ставки действительно прямая. По критерию Пирсона связь между ними сильная (√R = r = 0,7590), что может свидетельствовать о том, что инфляция является наиболее значимым фактором изменения ключевой ставки в России. Это свидетельствует о том, что в этот период именно динамика инфляции национальной валюты Российской Федерации была основным фактором ее изменения.

Во многом это связано с критической зависимостью большинства субъектов финансовых отношений, в том числе ЦБ РФ, от статистических данных. Это происходит из-за усредненного характера формирования статистического показателя инфляции.

В связи с этим важным элементом данного исследования является изучение причин и методов изменения показателей ключевой ставки центральными банками других стран, как развитых (более продвинутых в финансовом секторе), так и развивающихся (для анализа факторов в сопоставимая экономическая ситуация). Для этого были выбраны следующие страны: США (мировой лидер мировой финансовой системы), Германия (одна из европейских развитых стран), Япония (пример азиатской развитой страны), а также государства, использованные в качестве объектов исследования на рис. 1 (Китай, Индия и Казахстан). Данные по изучению стратегий установления ключевой ставки изучаемых стран представлены в таблице 3.

Для этого были выбраны следующие страны: США (мировой лидер мировой финансовой системы), Германия (одна из европейских развитых стран), Япония (пример азиатской развитой страны), а также государства, использованные в качестве объектов исследования на рис. 1 (Китай, Индия и Казахстан). Данные по изучению стратегий установления ключевой ставки изучаемых стран представлены в таблице 3.

Таблица 3 – Стратегии установления значения ключевой ставки стран в 2013-2019 гг.

Посмотреть полный размер >

После анализа данных, представленных в таблице 3, в качестве заключения следует представить следующее:

- В рассматриваемом периоде отчетливо прослеживалось развитие двух направлений реализации монетарной политики государствами. Первый был направлен на активный экономический рост, то есть изменение ключевой ставки было обусловлено повышением деловой активности и экономического развития. Второй – пассивный экономический рост, так как он обусловлен в большей степени стремлением стабилизировать или улучшить социально-экономический климат внутри страны.

- Приведенные в качестве примера развитые страны, а также Китай при формировании своей ключевой ставки ориентируются на такой фактор, как экономический рост (в Германии следует отметить, что страна является одной из ключевых стран еврозоны и зависит о развитии своей национальной экономики монетарной политики ЕЦБ). Это свидетельствует о том, что руководство этих стран заинтересовано в активном развитии экономики;

- Наиболее интересная ситуация наблюдается в США и Японии: обе страны не оказывают прямого влияния на установление процентных ставок коммерческими банками, а используют механизм рыночного равновесия. Соединенные Штаты — единственная рассматриваемая страна, которая при установлении своей ключевой ставки не уделяет особого внимания инфляции своей национальной валюты (доллара США), что во многом связано с ее использованием в большинстве международных расчетов. Япония — единственная страна, которая в рассматриваемый период имела отрицательную ключевую ставку.

Это объясняется тем, что правительство страны заинтересовано в повышении инфляции до нормативных значений других стран (около 2 % пунктов), чтобы стимулировать население к сокращению денежных резервов для увеличения товарооборота и экономического роста;

Это объясняется тем, что правительство страны заинтересовано в повышении инфляции до нормативных значений других стран (около 2 % пунктов), чтобы стимулировать население к сокращению денежных резервов для увеличения товарооборота и экономического роста; - Индия и Казахстан при установлении своих ключевых ставок в рассматриваемом периоде (как и Россия) руководствовались уровнем инфляции национальной валюты, что может свидетельствовать о большей озабоченности этих государств внутренним социально-экономическим климатом.

Цель исследования

Цель исследования — научно обосновать эффективность денежно-кредитной политики Банка России, проводимой с использованием ключевой ставки, в сравнении с другими странами мира.

Методы исследования

Исследование проводится на основе ряда методов, в том числе философских методов исследования: индукции и дедукции, анализа и синтеза, формализации и др. Используются также общенаучные методы исследовательской работы: метод сравнительного анализа, метод статистического анализа, метод системный анализ, метод компьютерного анализа, экономико-математические методы.

Выводы

Обобщая полученную информацию, можно сделать вывод, что Россия в лице ЦБ РФ использовала корректный фактор (инфляцию) при формировании основного инструмента национальной денежно-кредитной политики (ключевой ставки) по сравнению со всей совокупностью развивающихся стран (государства, наиболее близкие по направлению и степени экономического развития). Это было необходимым условием поддержания социально-экономического климата внутри страны на определенном уровне (при этом необходимо учитывать, что сырьевые отрасли в этот период играли ключевую роль в экономике, а динамика мировых цен на их продукцию оказали серьезное влияние на инфляционные процессы внутри государства).

При сравнении с развитыми странами и Китаем ситуация несколько иная: денежно-кредитная политика этих стран направлена прежде всего на экономический рост и развитие преимущественно реального сектора экономики. В связи с этим при оценке критериев (факторов) изменения ключевой ставки России и этих государств необходимо сказать, что ориентация в рассматриваемом периоде ЦБ РФ преимущественно на инфляцию с изменением ключевая ставка несколько неверна (Bank of china, 2020).

Таким образом, из представленной выше информации видно, что нельзя однозначно и абсолютно говорить о правомерности политики ЦБ РФ, направленной на постепенное снижение ключевой ставки на волне падения инфляции , в связи с неоднозначностью сложившейся ситуации и сложностью поставленного вопроса. Однако необходимым элементом исследования, по мнению автора, является построение противоположных гипотез (сценариев) о последствиях развития денежно-кредитной политики для экономики России (Рисунок 03).

Положительный сценарий развития российской экономики в результате снижения Банком России ключевой ставки заключается, прежде всего, в эффекте «дешевой ликвидности» – увеличении возможности получения заемных средств активными участниками реального отрасли экономики для финансирования своей хозяйственной деятельности, что обусловлено аналогичными процессами в финансовой сфере экономики страны. В дальнейшем при активном обороте заемных средств и повышении деловой активности будет наблюдаться усиление положительных тенденций в экономике и экономический рост.

Негативный сценарий – наиболее неблагоприятная гипотеза развития российской экономики под влиянием снижения ключевой ставки, основная цель представления которой – оценка ситуации с наиболее негативной стороны с целью создания предпосылок для выравнивания последствия его возникновения.

Рисунок 3: Положительный и отрицательный сценарии развития российской экономики в результате снижения ключевой ставки Банком России

Посмотреть полный размер >

Увеличение доступности кредитных средств для финансирования деятельности юридических лиц и нужд физических лиц в современных условиях может повлечь за собой рост долговой нагрузки в реальном секторе при номинальном росте деловой активности в финансовом секторе экономики .

Физические лица, получающие кредитные средства, в основном, для удовлетворения своих потребностей, в основном люди, слабо разбирающиеся в экономических процессах, которые, вполне естественно, не могут адекватно оценивать свои финансовые возможности. Это означает, что при снижении ставок по кредитам они будут брать заемные средства в несколько больших объемах, чем они в дальнейшем обоснованно потребуются. Из-за непонимания экономической ситуации и ее динамики многие из них в будущем не смогут вовремя погасить всю свою кредитную задолженность – существует риск роста банкротств среди физических лиц, а также снижения спрос на продукцию реального сектора экономики (CeicData, 2020).

Это означает, что при снижении ставок по кредитам они будут брать заемные средства в несколько больших объемах, чем они в дальнейшем обоснованно потребуются. Из-за непонимания экономической ситуации и ее динамики многие из них в будущем не смогут вовремя погасить всю свою кредитную задолженность – существует риск роста банкротств среди физических лиц, а также снижения спрос на продукцию реального сектора экономики (CeicData, 2020).

Деятельность юридических лиц напрямую связана с покупательной способностью как компаний, так и домашних хозяйств. Однако, в конечном счете, это зависит от способности людей приобретать и потреблять продукты, товары и услуги. Это означает, что при отсутствии положительной динамики экономической активности в достаточной степени (для покрытия всех сумм долга в будущем), а также из-за возможного увеличения риска снижения спроса и риска нарастания банкротства домохозяйств компании могут неадекватно и несвоевременно корректируют свою деятельность и будут продолжать необоснованно увеличивать долю заемных средств в своем имуществе, тем самым повышая риск банкротства.

Кредитные организации (банки) в краткосрочной перспективе (в начале) в результате снижения ключевой ставки получат незначительное повышение деловой активности за счет увеличения объемов кредитования. Однако в долгосрочной перспективе из-за риска финансовой несостоятельности как юридические лица (относящиеся к реальному сектору экономики), так и физические лица также находятся под угрозой наступления рисков. В начале из-за банкротства фирм и домашних хозяйств снижаются доходы банков от операционной деятельности (риск потери денежных средств, перечисленных по кредитным договорам; в более плачевной ситуации происходит нарушение выплат по долгам уже самими банками (т. риск банкротства кредитных организаций), в конечном итоге нарушив работу всего финансового сектора, что приведет к эскалации проблем во всей российской экономике.

Для мониторинга возможного наступления кризисной ситуации, связанной с увеличением доступности кредитных средств с высоким вероятностным уровнем риска возникновения долговой ямы, необходимо анализировать динамику долговой нагрузки (общий кредит/общий доход) населения (табл. 4), так как именно оно является конечным потребителем в экономической системе. Это позволит оценить роль изменения ключевой ставки в рассматриваемом периоде при существующих экономических темпах развития государства.

4), так как именно оно является конечным потребителем в экономической системе. Это позволит оценить роль изменения ключевой ставки в рассматриваемом периоде при существующих экономических темпах развития государства.

Таблица 4 – Анализ долговой нагрузки физических лиц в РФ, 2013-2019 гг. (ЦБ РФ, 2019 г.)

Посмотреть полный размер >

Важно отметить, что для данного анализа мы исходили из следующего: по данным Росстата совокупный доход населения состоит из пяти частей (доходы от предпринимательской и иной производственной деятельности, заработная плата работников, социальные выплаты, доходы от собственности и другие денежные поступления). Однако для анализа используются только заработная плата работников, социальные выплаты, так как именно граждане, получающие эти виды доходов, берут кредиты для финансирования своих нужд.

В результате анализа таблицы 4 можно сделать вывод, что кредитные средства являются существенным источником денежных средств, необходимых для удовлетворения жизненных потребностей людей. Об этом свидетельствует рост коэффициента долговой нагрузки на протяжении всего периода (кроме 2015–2016 гг.).

Об этом свидетельствует рост коэффициента долговой нагрузки на протяжении всего периода (кроме 2015–2016 гг.).

Физические лица в рассматриваемом периоде имели тенденцию к увеличению объема кредитных средств в большем объеме, чем размер их доходов. Динамика показателя индивидуальной долговой нагрузки свидетельствует о том, что на каждый заработанный рубль население страны брало в среднем около 1/3 рубля кредита. На основании этого можно сделать вывод о возникновении кредитных рисков для физических лиц в Российской Федерации.

Следующим этапом оценки возможности кризисной ситуации в РФ (неблагоприятного сценария снижения ключевой ставки) является сравнение показателя кредитной нагрузки населения России с аналогичным показателем в развитых странах (рис. 4). ). Это сравнение обусловлено развитием российской экономики по рыночной модели, а значит, необходимо ориентироваться на страны-лидеры капиталистической системы. Для этого использовались состояния, представленные ранее в табл. 3.

3.

Кредитная нагрузка фирм, как показатель возможности возникновения кредитных рисков, имеет несколько второстепенное значение, так как наступление риска банкротства физических лиц более существенно в силу возможности влиять на положение всех остальных субъектов экономических отношений.

Рисунок 4: Сравнительный анализ долговой нагрузки населения в %, 2013-2019 гг. (ЦБ РФ, 2019; CeicData, 2020)

Посмотреть полный размер >

Как видно из информации, представленной на рис. 4, уровень долговой нагрузки населения Российской Федерации в рассматриваемый период был значительно выше аналогичных показателей в развитых странах. Хотя в развитых странах в структуре общества преобладает средний класс, активно использующий кредит в своей повседневной жизни. Исходя из этого, необходимо сделать вывод о повышенном риске попадания в долговую ловушку для граждан России.

Заключение

Завершающим этапом исследования ключевой ставки ЦБ РФ, ее обоснованности в реалиях российской экономической ситуации является обобщение и оценка всех данных, полученных в результате аналитической деятельности (табл. 5) для того, чтобы попытаться выявить вероятность любого из сценариев, представленных на рис. 3. Необходимо учитывать следующую систему баллов:

5) для того, чтобы попытаться выявить вероятность любого из сценариев, представленных на рис. 3. Необходимо учитывать следующую систему баллов:

абсолютно верно (неверно) – 4 балла;

в основном верно (неверно) – 3 балла;

правильно (неверно) – 2 балла;

менее верно (неверно) – 1 балл;

проход «х» — 0 баллов.

Максимальная сумма возможных оценочных баллов составляет 24 балла, а вероятность возникновения сценариев рассчитывалась как отношение полученных баллов к их максимальной сумме, умноженное на 100 процентов.

Таблица 5 – Оценка обоснованности ключевой ставки ЦБ РФ, 2013–2019 гг.Посмотреть полный размер >

Таким образом, ключевая ставка ЦБ РФ в реалиях российской экономической ситуации была установлена несколько необоснованно в 2013-2019 гг., поскольку тенденции экономического развития РФ под влиянием политики ее установления больше ориентированы на негативный сценарий.

Немаловажно и то, что ключевая ставка ЦБ РФ регулирует стоимость не только кредитных средств, но и депозитов, а значит, снижение этой ставки приводит к уменьшению доходов, получаемых вкладчиками банка, что напрямую влияет на объем денежных ресурсов в банковской системе и может привести к их оттоку в пользу более доходных инструментов сбережения денег населения. Это может привести к перебоям с банковской ликвидностью.

Это может привести к перебоям с банковской ликвидностью.

В заключение следует отметить, что ключевая ставка ЦБ РФ как основной инструмент денежно-кредитной политики является относительно новым в российских экономических реалиях. Поэтому механизм его образования будет продолжать совершенствоваться.

Ссылки

Народный банк Китая (2019). Информация о денежно-кредитной политике Китая: аналитика статистической информации. Народный банк Китая. https://www.bank-of-china.com/

ЦБ РФ (2019). Информация о денежно-кредитной политике России: аналитика статистической информации. Центральный банк России. https://cbr.ru/

CeicData (2020). Коэффициент обслуживания долга домохозяйств: статистика развитых стран. Глобальные базы данных. https://www.ceicdata.com/en

Немецкий федеральный банк (2019).

Информация о денежно-кредитной политике России: аналитика статистической информации. Бундесбанк Германии. https://www.bundesbank.de/en/statistics/public-finances

Информация о денежно-кредитной политике России: аналитика статистической информации. Бундесбанк Германии. https://www.bundesbank.de/en/statistics/public-financesНациональный банк Казахстана (2019). Информация о денежно-кредитной политике Казахстана: аналитика статистической информации. Национальный банк Казахстана. https://www.nationalbank.kz/?switch=rus

Резервный банк Индии (2019 г.). Информация о денежно-кредитной политике Индии: аналитика статистической информации. Резервный банк Индии. https://www.rbi.org.in/

Правительство РФ (2002). О Центральном банке Российской Федерации (Банке России). Федеральный закон от 10.07.2002 г. 86-ФЗ (последняя редакция). СПС Консультант Плюс. http://www.consultant.ru

Федеральная резервная система США (2019 г.

). Информация о денежно-кредитной политике России: аналитика статистической информации. Отчет Федеральной резервной системы о надзоре и регулировании. https://www.federalreserve.gov/publications/supervision-and-regulation-report.htm

). Информация о денежно-кредитной политике России: аналитика статистической информации. Отчет Федеральной резервной системы о надзоре и регулировании. https://www.federalreserve.gov/publications/supervision-and-regulation-report.htm

Информация об авторских правах

Эта работа находится под лицензией Creative Commons Attribution-NonCommercial-NoDerivatives 4.0 International License.

Об этой статье

ЦБ снизил ключевую ставку до 9,5%

AK&M 10 июня 2022 14:38

10 июня 2022 года Совет директоров Банка России принял решение о снижении ключевой ставки на 150 б.п., до 9,50% годовых. Внешние условия для российской экономики остаются сложными и существенно ограничивают экономическую активность. При этом замедление инфляции происходит быстрее, а снижение экономической активности носит меньший масштаб, чем ожидал Банк России в апреле. Последние данные свидетельствуют о низких текущих темпах роста цен в мае и начале июня. Этому способствовала динамика курса рубля и исчерпание эффектов избыточного потребительского спроса в условиях заметного снижения инфляционных ожиданий населения и бизнеса. Об этом говорится в сообщении Центробанка.

Последние данные свидетельствуют о низких текущих темпах роста цен в мае и начале июня. Этому способствовала динамика курса рубля и исчерпание эффектов избыточного потребительского спроса в условиях заметного снижения инфляционных ожиданий населения и бизнеса. Об этом говорится в сообщении Центробанка.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценки рисков со стороны внутренних и внешних условий и реакции финансовых рынков им. Банк России оценит целесообразность снижения ключевой ставки на следующих заседаниях. По прогнозу Банка России с учетом денежно-кредитной политики годовая инфляция составит 14-17% в 2022 году, снизится до 5-7% в 2023 году и вернется к 4% в 2024 году.

Инфляция значительно ниже апрельского прогноза Банка России. По состоянию на 3 июня годовая инфляция снизилась до 17% (после 17,8% в апреле). Последние данные указывают на низкие текущие темпы роста потребительских цен в мае и начале июня.

Снижение общего уровня инфляции во многом было обусловлено коррекцией цен на небольшую группу товаров и услуг после их резкого роста в марте. Этому способствовала динамика курса рубля и исчерпание эффектов избыточного потребительского спроса в условиях заметного снижения инфляционных ожиданий населения и бизнеса. В то же время текущие темпы роста цен на большую часть потребительской корзины хотя и снизились, но остаются существенно выше 4% в годовом исчислении.

В базовом сценарии Банк России ожидает годовую инфляцию на уровне 14-17% к концу 2022 года. Важными факторами дальнейшей динамики инфляции будут эффективность процессов импортозамещения, а также масштаб и скорость восстановления импорта. готовой продукции, сырья и комплектующих. По прогнозу Банка России с учетом денежно-кредитной политики годовая инфляция снизится до 5-7% в 2023 году и вернется к 4% в 2024 году.

Денежно-кредитные условия в целом оставались жесткими, смягчаясь неравномерно на различных сегментах финансового рынка. Доходность ОФЗ и процентные ставки на кредитно-депозитном рынке снизились. В условиях снижения депозитных ставок замедлился приток средств на срочные рублевые депозиты. В то же время повышенная надбавка за риск в кредитных ставках и высокие требования банков к заемщикам сохранили жесткость ценовых и неценовых условий банковского кредитования. Из-за этого активность на рынке розничного и корпоративного кредитования оставалась слабой. Кредитование поддерживалось государственными программами льготного кредитования.

Доходность ОФЗ и процентные ставки на кредитно-депозитном рынке снизились. В условиях снижения депозитных ставок замедлился приток средств на срочные рублевые депозиты. В то же время повышенная надбавка за риск в кредитных ставках и высокие требования банков к заемщикам сохранили жесткость ценовых и неценовых условий банковского кредитования. Из-за этого активность на рынке розничного и корпоративного кредитования оставалась слабой. Кредитование поддерживалось государственными программами льготного кредитования.

Принятые Банком России в апреле-июне решения по снижению ключевой ставки повысят доступность кредитных ресурсов в экономике и ограничат масштабы спада экономической активности. При этом денежно-кредитная политика сохранит необходимое дезинфляционное влияние для возврата инфляции к целевому уровню в 2024 г. Банк России прогнозирует среднюю ключевую ставку в диапазоне 10,8—11,4% в 2022 г., 7—9% в 2023 и 6 -7% в 2024 году.

Операционные показатели свидетельствуют о том, что спад деловой активности после резкого падения в апреле остановился в мае. В то же время наблюдалась неоднородность тенденций в отраслевом разрезе.

В то же время наблюдалась неоднородность тенденций в отраслевом разрезе.

Снижение экономической активности обусловлено как спросом, так и предложением. По данным опросов, предприятия по-прежнему испытывают значительные трудности в производстве и логистике, несмотря на некоторую диверсификацию поставщиков готовой продукции, сырья и комплектующих, а также рынков сбыта. Потребительская активность снижается в реальном выражении в условиях высокой склонности населения к сбережениям и снижения реальных доходов.

Внешние условия для российской экономики остаются сложными и существенно ограничивают экономическую активность. Сокращение импорта за счет введения внешнеторговых и финансовых ограничений значительно опережает снижение экспорта.

В целом фактическое снижение экономической активности во втором квартале 2022 года происходит в меньших масштабах, чем ожидал Банк России в апрельском базовом сценарии. С учетом этого, по оценке Банка России, падение ВВП к концу 2022 года может быть меньше, чем прогнозировалось в апреле.

Проинфляционные риски продолжают снижаться, но остаются значительными.

Динамика экономики и инфляция во многом зависят от решений, принимаемых в сфере фискальной политики. Банк России исходит из уже принятых решений по среднесрочной траектории расходов федерального бюджета и бюджетной системы в целом. В случае дополнительного увеличения дефицита бюджета может потребоваться ужесточение денежно-кредитной политики, чтобы вернуть инфляцию к целевому уровню в 2024 г. и сохранить ее на уровне около 4% в будущем.

В краткосрочной перспективе действие проинфляционных факторов может быть усилено высокими и необоснованными инфляционными ожиданиями. Слишком сильное снижение склонности населения к сбережениям может привести к опережающему росту потребительского спроса по сравнению с возможностями расширения выпуска.

Дезинфляционные риски для базового сценария во многом связаны с сохранением высокой премии за риск в кредитных ставках и повышением требований банков к заемщикам на фоне высокой неопределенности. Это может привести к более значительному замедлению кредитной активности.

Это может привести к более значительному замедлению кредитной активности.

Набор рисков от внешних условий может иметь как проинфляционное, так и дезинфляционное воздействие. Дальнейшее усиление внешнеторговых и финансовых ограничений может оказать проинфляционное воздействие, что приведет к большему снижению потенциала российской экономики, чем ожидалось в базовом сценарии. Ограничения со стороны предложения могут, в частности, усилиться из-за медленного восполнения запасов готовой продукции, сырья и комплектующих при сохранении негативных тенденций в динамике импорта. В свою очередь, осознание растущих рисков мировой рецессии может еще больше ослабить внешний спрос на российский экспорт. Дезинфляционный эффект может быть вызван сохранением значительного положительного сальдо торгового баланса в условиях более стабильного роста экспорта по сравнению с динамикой импорта.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценки рисков со стороны внутренних и внешних условий и реакции финансовых рынков им.

Это объясняется тем, что правительство страны заинтересовано в повышении инфляции до нормативных значений других стран (около 2 % пунктов), чтобы стимулировать население к сокращению денежных резервов для увеличения товарооборота и экономического роста;

Это объясняется тем, что правительство страны заинтересовано в повышении инфляции до нормативных значений других стран (около 2 % пунктов), чтобы стимулировать население к сокращению денежных резервов для увеличения товарооборота и экономического роста; Информация о денежно-кредитной политике России: аналитика статистической информации. Бундесбанк Германии. https://www.bundesbank.de/en/statistics/public-finances

Информация о денежно-кредитной политике России: аналитика статистической информации. Бундесбанк Германии. https://www.bundesbank.de/en/statistics/public-finances