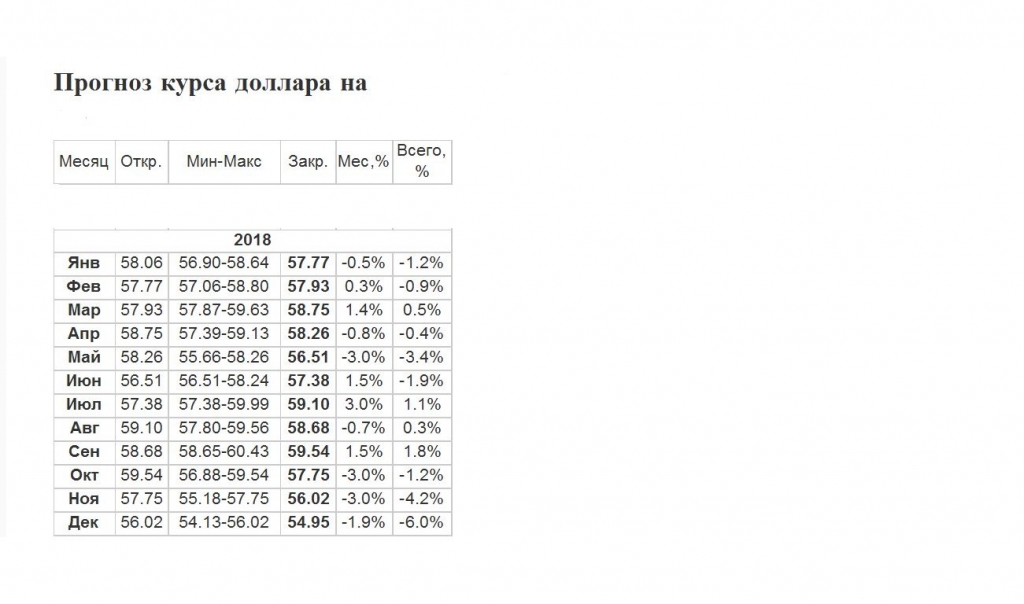

Курс доллара 2018 и2018год: Курс доллара в 2018 году в России по месяцам и дням

Содержание

Убыток АО «Транстелеком» достиг 31,5 млрд тенге,

По данным аналитиков Finprom.kz, АО «Транстелеком» испытывает серьезные проблемы. По данным издания, «Транстелеком» несет убытки, наблюдается вывод средств из компании, передает Turantimes.kz.

Сообщается, что только по итогам 9 месяцев текущего года чистый убыток АО «Транстелеком» составил 31,5 млрд тенге, при этом в соответствующем периоде 2021-го компания зафиксировала чистую прибыль в размере 3,7 млрд тенге.

Кроме того, в конце прошлого года собственный капитал компании достигал 35,9 млрд тенге, из них 23,6 млрд тенге составляла нераспределенная прибыль. При этом на текущий момент собственный капитал составляет всего 4,3 млрд тенге, за счет накопленного убытка в размере 7,9 млрд тенге.

Всего за 9 месяцев собственный капитал АО «Транстелеком» сократился на 87,9%, а нераспределенная прибыль превратилась в накопленный убыток.

«При этом в столь неспокойное время наблюдается вывод средств из компании. Так, в начале текущего года (17 января) компания объявила о выплате дивидендов по простым акциям за 2016-й, 2017-й и 2018 год в размере 2,5 млрд тенге. Кроме того, уже в августе текущего года стало известно о выплате вознаграждения членам исполнительного органа АО «Транстелеком» за 2021 год в размере 536,7 млн тенге. Подобный размер вознаграждения — один из самых высоких по РК (входит в топ-20). Можно было бы предположить, что столь высокое вознаграждение было получено за эффективную работу, однако положение дел компании говорит об обратном», — говорится в статье.

Так, в начале текущего года (17 января) компания объявила о выплате дивидендов по простым акциям за 2016-й, 2017-й и 2018 год в размере 2,5 млрд тенге. Кроме того, уже в августе текущего года стало известно о выплате вознаграждения членам исполнительного органа АО «Транстелеком» за 2021 год в размере 536,7 млн тенге. Подобный размер вознаграждения — один из самых высоких по РК (входит в топ-20). Можно было бы предположить, что столь высокое вознаграждение было получено за эффективную работу, однако положение дел компании говорит об обратном», — говорится в статье.

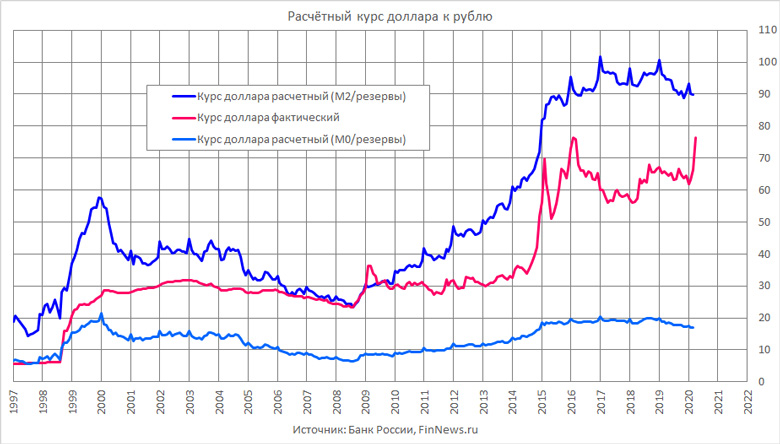

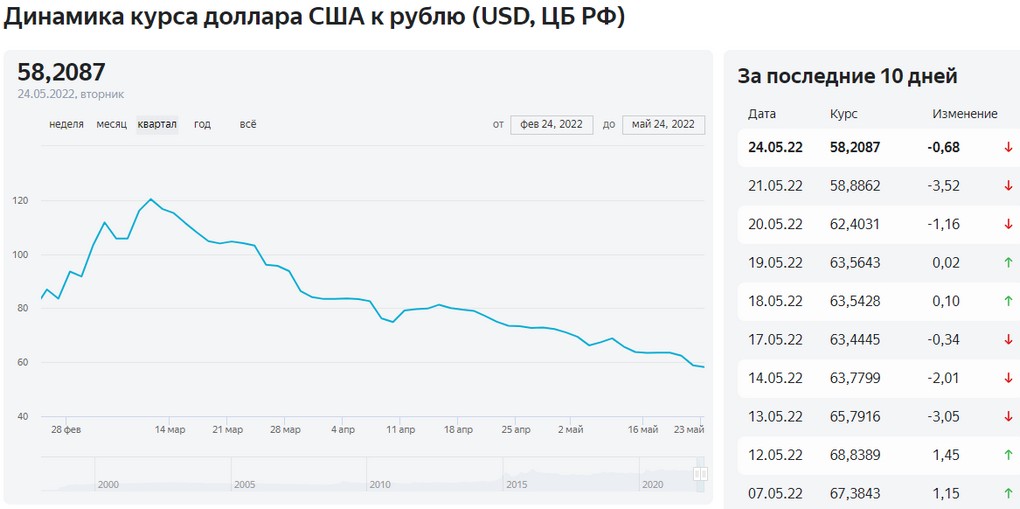

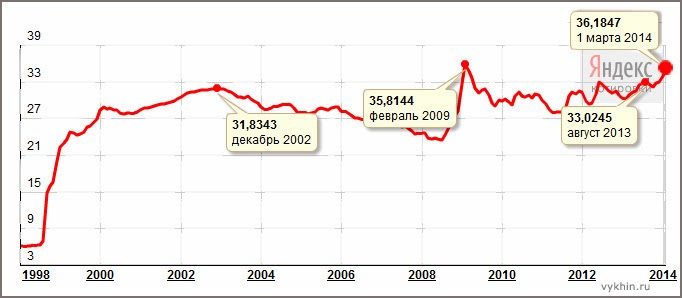

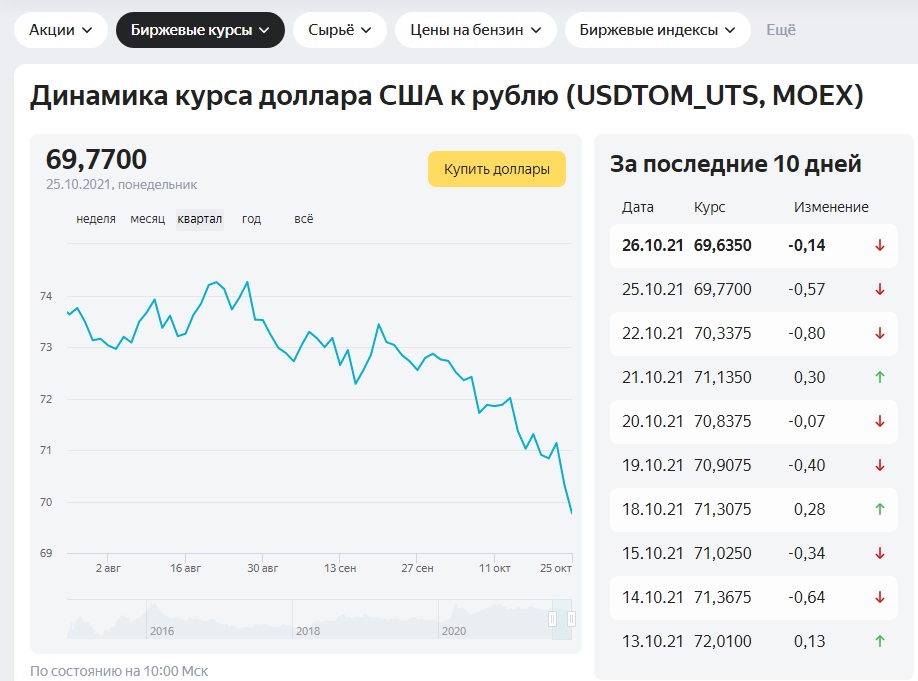

Кроме того, в текущем году у компании был зафиксирован убыток от курсовой разницы в размере 36 млрд тенге. Это связано с покупкой центров обработки данных при изменении обменного курса и необычно сильном укреплении рубля.

Помимо критических убытков АО «Транстелеком» наблюдается существенный рост долгов компании, особенно в текущем году. Так, только с начала года по 30 сентября краткосрочные обязательства компании выросли сразу более чем в 2 раза, с 51 млрд до 109,5 млрд тенге.

Больше всего выросла торговая кредиторская задолженность: в 2,4 раза, или на 45,8 млрд тенге. Существенный рост продемонстрировали и краткосрочные контрактные обязательства (на 7 млрд тенге), а также краткосрочные займы и текущая часть долгосрочных займов (на 6,5 млрд тенге).

Краткосрочные активы покрывают всего 51% краткосрочных обязательств. То есть у компании могут быть проблемы с выплатой долгов — точнее, они уже есть. Так, к примеру, по данным международного рейтингового агентства S&P Global Ratings, по состоянию на 30 июня компания нарушила ковенант по облигациям, выпущенным на внутреннем рынке, на сумму 10 млрд тенге вследствие ухудшения обменного курса национальной валюты, причем, по оценкам аналитиков, нарушение, вероятно, повторится в конце года.

В целом в рейтинговом агентстве оценивают показатели ликвидности казахстанского оператора связи АО «Транстелеком» как менее чем адекватные ввиду ограниченного запаса ликвидности. В связи с этим аналитики пересмотрели прогноз по рейтингу АО «Транстелеком» со «Стабильного» на «Негативный» и подтвердили долгосрочный кредитный рейтинг эмитента на уровне «B». «Негативный» прогноз по рейтингу компании отражает небольшой объем ликвидности, при котором отношение источников к потребностям в ликвидности составляет около «1x», а также потенциальный риск требования досрочного погашения долга вследствие нарушения ковенантов.

«Негативный» прогноз по рейтингу компании отражает небольшой объем ликвидности, при котором отношение источников к потребностям в ликвидности составляет около «1x», а также потенциальный риск требования досрочного погашения долга вследствие нарушения ковенантов.

АО «Транстелеком» характеризуется высокой концентрацией источников выручки на КТЖ и нескольких других крупных клиентах: на долю десяти крупнейших клиентов приходится две трети выручки компании. Серьезного влияния компании на общество и рынок телекоммуникаций нет. Так, по данным S&P, АО «Транстелеком» занимает относительно небольшую долю — лишь 4% телекоммуникационного рынка в Казахстане, — а его деятельность сосредоточена в двух сегментах: магистральных оптоволоконных сетях и предоставлении IT-услуг. Доля рынка компании в сегменте услуг широкополосного доступа в интернет достаточно невелика (6%), компания не представлена на крупном рынке мобильной связи.

«Таким образом, даже потенциальное прекращение деятельности компании не будет иметь существенных негативных последствий для телекоммуникационного сектора. В целом, даже если отрасль где-то просядет, в этой сфере есть сильные игроки, готовые удержать ключевые значимые проекты. Так, к примеру, недавно стало известно, что АО «Транстелеком» заменили на другого оператора в проекте прокладывания ВОЛС по дну Каспия. По сообщению Atameken Business, 13 сентября 2022 года глава МЦРИАП Багдат Мусин прокомментировал данное решение так: «Со дня подписания соглашения «Транстелеком» не выполнял свои обязательства, ему было дано право совместно с AzerTelecom проводить каспийский ВОЛС. Но из-за того, что они затянули и эта работа не была вовремя проведена, правительством было принято решение заменить «Транстелеком» на «Казахтелеком», — заключили в статье.

В целом, даже если отрасль где-то просядет, в этой сфере есть сильные игроки, готовые удержать ключевые значимые проекты. Так, к примеру, недавно стало известно, что АО «Транстелеком» заменили на другого оператора в проекте прокладывания ВОЛС по дну Каспия. По сообщению Atameken Business, 13 сентября 2022 года глава МЦРИАП Багдат Мусин прокомментировал данное решение так: «Со дня подписания соглашения «Транстелеком» не выполнял свои обязательства, ему было дано право совместно с AzerTelecom проводить каспийский ВОЛС. Но из-за того, что они затянули и эта работа не была вовремя проведена, правительством было принято решение заменить «Транстелеком» на «Казахтелеком», — заключили в статье.

Крупный оператор связи в Казахстане испытывает трудности

Срыв проектов и накопление долгов: что происходит с АО «Транстелеком»? Убыток компании достиг 31,5 миллиарда тенге, а краткосрочные обязательства выросли с начала года более чем в 2 раза.

Устойчивость и надёжность компаний — основополагающий фактор роста деловой активности отдельных отраслей и экономики в целом. Согласно конъюнктурному обзору НБ РК, наиболее высока доля устойчивых предприятий в таких секторах экономики Казахстана, как горнодобывающая промышленность (25,1% устойчивых компаний от общего количества в отрасли), строительство (23,8%) и обрабатывающая промышленность (21,7%).

Согласно конъюнктурному обзору НБ РК, наиболее высока доля устойчивых предприятий в таких секторах экономики Казахстана, как горнодобывающая промышленность (25,1% устойчивых компаний от общего количества в отрасли), строительство (23,8%) и обрабатывающая промышленность (21,7%).

При этом худшие показатели зафиксированы в сфере информации и связи: лишь 7,8% устойчивых компаний от общего количества. Состояние ещё 62,7% компаний отрасли считается нормальным, состояние сразу 29,4% — критическим.

К примеру, серьёзные проблемы испытывает один из крупных казахстанских операторов связи — АО «Транстелеком». Только по итогам девяти месяцев текущего года чистый убыток компании составил 31,5 млрд тг, при этом в соответствующем периоде 2021-го компания зафиксировала чистую прибыль в размере 3,7 млрд тг.

Кроме того, в конце прошлого года собственный капитал компании достигал 35,9 млрд тг, из них 23,6 млрд тг составляла нераспределённая прибыль. При этом на текущий момент собственный капитал составляет всего 4,3 млрд тг, за счёт накопленного убытка в размере 7,9 млрд тг.

Как могло случиться так, что всего за 9 месяцев собственный капитал АО «Транстелеком» сократился на 87,9%, а нераспределённая прибыль превратилась в накопленный убыток — хороший вопрос, не имеющий ответа.

При этом в столь неспокойное время наблюдается вывод средств из компании. Так, в начале текущего года (17 января) компания объявила о выплате дивидендов по простым акциям за 2016-й, 2017-й и 2018 год в размере 2,5 млрд тг. Кроме того, уже в августе текущего года стало известно о выплате вознаграждения членам исполнительного органа АО «Транстелеком» за 2021 год в размере 536,7 млн тг. Подобный размер вознаграждения — один из самых высоких по РК (входит в топ-20). Можно было бы предположить, что столь высокое вознаграждение было получено за эффективную работу, однако положение дел компании говорит об обратном.

Кроме того, в текущем году у компании был зафиксирован убыток от курсовой разницы в размере 36 млрд тг. Это связано с покупкой центров обработки данных при изменении обменного курса и необычно сильном укреплении рубля.

Помимо критических убытков АО «Транстелеком» наблюдается существенный рост долгов компании, особенно в текущем году. Так, только с начала года по 30 сентября краткосрочные обязательства компании выросли сразу более чем в 2 раза, с 51 млрд до 109,5 млрд тг.

Больше всего выросла торговая кредиторская задолженность: в 2,4 раза, или на 45,8 млрд тг. Существенный рост продемонстрировали и краткосрочные контрактные обязательства (на 7 млрд тг), а также краткосрочные займы и текущая часть долгосрочных займов (на 6,5 млрд тг).

Важным моментом является то, что краткосрочные обязательства теперь не покрываются краткосрочными активами. Краткосрочные активы покрывают всего 51% краткосрочных обязательств. То есть у компании могут быть проблемы с выплатой долгов — точнее, они уже есть. Так, к примеру, по данным международного рейтингового агентства S&P Global Ratings, по состоянию на 30 июня компания нарушила ковенант по облигациям, выпущенным на внутреннем рынке, на сумму 10 млрд тг вследствие ухудшения обменного курса национальной валюты, причём, по оценкам аналитиков, нарушение, вероятно, повторится в конце года.

В целом в рейтинговом агентстве оценивают показатели ликвидности казахстанского оператора связи АО «Транстелеком» как менее чем адекватные ввиду ограниченного запаса ликвидности. В связи с этим аналитики пересмотрели прогноз по рейтингу АО «Транстелеком» со «Стабильного» на «Негативный» и подтвердили долгосрочный кредитный рейтинг эмитента на уровне «B». «Негативный» прогноз по рейтингу компании отражает небольшой объём ликвидности, при котором отношение источников к потребностям в ликвидности составляет около «1x», а также потенциальный риск требования досрочного погашения долга вследствие нарушения ковенантов.

В целом АО «Транстелеком» характеризуется высокой концентрацией источников выручки на КТЖ и нескольких других крупных клиентах: на долю десяти крупнейших клиентов приходится две трети выручки компании. Серьёзного влияния компании на общество и рынок телекоммуникаций нет. Так, по данным S&P, АО «Транстелеком» занимает относительно небольшую долю — лишь 4% телекоммуникационного рынка в Казахстане, — а его деятельность сосредоточена в двух сегментах: магистральных оптоволоконных сетях и предоставлении IT-услуг. Доля рынка компании в сегменте услуг широкополосного доступа в интернет достаточно невелика (6%), компания не представлена на крупном рынке мобильной связи.

Доля рынка компании в сегменте услуг широкополосного доступа в интернет достаточно невелика (6%), компания не представлена на крупном рынке мобильной связи.

Таким образом, даже потенциальное прекращение деятельности компании не будет иметь существенных негативных последствий для телекоммуникационного сектора. В целом, даже если отрасль где-то просядет, в этой сфере есть сильные игроки, готовые удержать ключевые значимые проекты. Так, к примеру, недавно стало известно, что АО «Транстелеком» заменили на другого оператора в проекте прокладывания ВОЛС по дну Каспия. По сообщению Atameken Business, 13 сентября 2022 года глава МЦРИАП Багдат Мусин прокомментировал данное решение так: «Со дня подписания соглашения „Транстелеком“ не выполнял свои обязательства, ему было дано право совместно с AzerTelecom проводить каспийский ВОЛС. Но из-за того, что они затянули и эта работа не была вовремя проведена, правительством было принято решение заменить „Транстелеком“ на „Казахтелеком“».

ПОТОК ИНФОРМАЦИИ МЕЖДУ ОБМЕННЫМИ КУРСАМИ ДОЛЛАРА США К РУПИИ

Alpanda, S. , & Kabaca, S. (2019). Международные вторичные эффекты крупномасштабных покупок активов. Журнал Европейской экономической ассоциации. https://doi.org/10.1093/jeea/jvy053

, & Kabaca, S. (2019). Международные вторичные эффекты крупномасштабных покупок активов. Журнал Европейской экономической ассоциации. https://doi.org/10.1093/jeea/jvy053

Ахмад Р., Ри С. Г. и Вонг Ю. М. (2012). Эффективность валютного рынка в условиях недавних кризисов: фокус Азиатско-Тихоокеанского региона. Журнал международных денег и финансов, 31, 1574–1592.

Ахмед, С. и Злате, А. (2014). Потоки капитала в страны с формирующимся рынком: дивный новый мир? Журнал международных денег и финансов, 48, 221-248.

Ансти, К. и Миллер, Р. (2018). Развивающиеся рынки встречают более жесткие деньги. Серия онлайн, https://www.bloomberg.com/news/articles/2018-09-13/emerging-marketsmeet-tighter-money. По состоянию на 7 ноября 2018 г.

Апергис, Э., и Апергис, Н. (2020). Могут ли пандемия COVID-19 и цены на нефть повлиять на индекс партизанских конфликтов США? Energy Research Letters, 1, 13144. https://doi.org/10.46557/001c.13144

Баба, Н., и Пакер, Ф. (2009). От суматохи к кризису: дисбаланс на рынке валютных свопов до и после краха Lehman Brothers. Журнал международных денег и финансов, 28, 1350-1374.

Журнал международных денег и финансов, 28, 1350-1374.

Басри, М,К. и Рахарджа, С. (2010). Глобальный финансовый кризис и азиатские экономики. Экономический бюллетень АСЕАН, 27, 77-97.

Бауэр, М. Д. и Нили, К. (2014). Международные каналы нетрадиционной денежно-кредитной политики ФРС. Журнал международных денег и финансов, 44, 24–46.

Бхаттараи С., Чаттерджи А. и Парк В.Ю. (2018). Влияние программы количественного смягчения США на страны с формирующимся рынком (рабочий документ № 803). Институт Азиатского банка развития.

Бхаттараи, С. и Нили, К. (2016). Обзор эмпирической литературы по нетрадиционной денежно-кредитной политике США (рабочий документ 2016-021A). Федеральный резервный банк Сент-Луиса, Сент-Луис, Миссури, США.

Кадаражат Ю. и Лубис А. (2012). Оффшорный и оншорный рынок РДЭ: свидетельство распространения информации. Бюллетень денежно-кредитной экономики и банковского дела, 14, 323-347.

Чен Ю.К. и Цанг, К.П. (2013). Что кривая доходности говорит нам о предсказуемости обменного курса? Обзор экономики и статистики, 95, 185-205.

Ченг А.Р., Дас К. и Шиматани Т. (2013). Интервенции центрального банка и волатильность обменного курса: данные из Японии с использованием реализованной волатильности. Журнал азиатской экономики, 28, 87-98.

Кларида Р.Х. и Тейлор М.П. (1997). Временная структура форвардных биржевых премий и прогнозируемость спотовых обменных курсов: исправление ошибок. Обзор экономики и статистики, 79, 353-361.

Делла Корте, П., Сарно, Л. и Циакас, И. (2011). Спот и форвард волатильности в иностранной валюте. Журнал финансовой экономики, 100, 496-513.

Девпура, Н., и Нараян, П.К., (2020) Почасовая волатильность цен на нефть: роль COVID-19, Energy Research Letters, 1, 13683. https://doi.org/10.46557/001c.13683

Домингес, К. и Франкель, Дж. (1993). Имеет ли значение валютная интервенция? Портфельный эффект. Американское экономическое обозрение, 83, 1356–1369.

Энгл, Р. и Грейнджер, К. (1987). Совместная интеграция и исправление ошибок: представление, оценка и тестирование. Эконометрика, 55, 251–276.

Эконометрика, 55, 251–276.

Эртугрул, Х.М., Гунгор, Б.О., и Сойтас, У. (2020). Влияние вспышки COVID-19 на динамику волатильности потребления дизельного топлива в Турции, Письма об исследованиях в области энергетики, In Press

Fatum, R. and Yetman, J. (2017). Влияет ли накопление резервов в иностранной валюте на принятие риска? Подход к изучению событий (рабочий документ № 96). Банк международных расчетов.

Fratzscher, M., Duca, M.L., and Straub, R. (2016). О международных побочных эффектах количественного смягчения США. Экономический журнал, 128, 330–377.

Фу М. и Шен Х. (2020). COVID-19 и корпоративная эффективность в энергетической отрасли. Energy Research Letters, 1, 12967. https://doi.org/10.46557/001c.12967

Гил-Алана, Л. А., и Монж, М. (2020). Цены на сырую нефть и COVID-19: устойчивость шока. Energy Research Letters, 1, 13200. https://doi.org/10.46557/001c.13200

Гуру, А. (2009). Рынок беспоставочных форвардов для индийской рупии: эмпирическое исследование. Индийский журнал экономики и бизнеса, 8, 245–260.

Индийский журнал экономики и бизнеса, 8, 245–260.

Хиггинс, П. и Хампейдж, О.Ф. (2005). Недоставленные форварды: можем ли мы сказать, куда движется юань? (Рабочий документ). Федеральный резервный банк Кливленда.

Хуанг, В., и Чжэн, Ю. (2020). COVID-19: структурные изменения в отношениях между настроениями инвесторов и ценой фьючерсов на сырую нефть. Energy Research Letters, 1, 13685. https://doi.org/10.46557/001c.13685

Индонезийские инвестиции. (2015а). Почему слабеет индонезийская рупия? Глобальные и внутренние факторы. По состоянию на 12 мая 2018 г.

Индонезийские инвестиции. (2015б). Пакет мер политики Банка Индонезии для обеспечения стабильности рупии и улучшения управления. По состоянию на 17 ноября 2018 г.

Индонезия Инвестиции. (2015с). Индонезийская рупия постоянно обесценивается по отношению к доллару США. По состоянию на 17 ноября 2018 г.

Исии, С., Откер-Роб, И и Ли, К. (2001). Меры по ограничению оффшорного использования валюты: плюсы и минусы (рабочий документ № 01/43). Международный Валютный Фонд.

Международный Валютный Фонд.

Ийке Б. Н. (2019). Проверка эффективности валютного рынка в Индонезии. Бюллетень Ekonomi Moneter dan Perbankan, 21, 439-464.

Айке Б. (2020a) COVID-19: реакция производителей нефти и газа США на пандемию. Energy Research Letters, 1, 13912. https://doi.org/10.46557/001c.13912

Айке, Б.Н., (2020b) Канал вспышки заболевания для предсказуемости возврата обменного курса: данные по COVID-19. Финансы и торговля развивающихся рынков, 56, 2277-2297; https://doi.org/10.1080/1540496X.2020.1784718

Идзава, Х. (2006). Эмпирическая проверка гипотезы об эффективности NDF юаня на рынке Гонконга (серия документов для обсуждения № 196). Университет Кобе.

Джухро, С. М., и Ийке, Б. Н. (2019). Денежно-кредитная политика и финансовые условия в Индонезии. Бюллетень Ekonomi Moneter dan Perbankan, 21, 283–302.

Ким, С.-Дж., Кортиан, Т., и Шин, Дж. (2000). Вмешательство Центрального банка и волатильность обменного курса – данные Австралии. Журнал международных финансовых рынков, институтов и денег, 10, 381-405.

Журнал международных финансовых рынков, институтов и денег, 10, 381-405.

Конг Л.Л. и Шао В.Ю. (2010). Эмпирическое исследование взаимосвязи между NDF и DF. 2010 г. Материалы 2-й международной конференции IEEE, 495-499.

Квятковски Д., Филипс П.С.Б., Шмидт П. и Шин Ю. (1992). Проверка нулевой гипотезы стационарности против альтернативы единичного корня. Журнал эконометрики, 54, 159-178.

Лей Г. и Юлан Д. (2016). Исследование корреляции между наземным и оффшорным рынками юаня. Международная конференция по системам обслуживания и управлению услугами (ICSSSM, 2016).

Лю, Л., Ван, Э. З., и Ли, К. С. (2020). Влияние пандемии COVID-19 на сырую нефть и фондовые рынки в США: анализ, меняющийся во времени. Energy Research Letters, 1, 13154. https://doi.org/10.46557/001c.13154

Мазиад С. и Канг Дж. (2012). Интернационализация юаней наземных/оффшорных связей (рабочий документ № 12/133). Международный Валютный Фонд.

Мишкин Ф.С. (2016). Экономика денег, банковских и финансовых рынков, глобальное издание. Напечатано в Малайзии: Pearson.

Напечатано в Малайзии: Pearson.

Мисра, С., и Бехера, Х. (2006). Форвардный рынок беспоставочной иностранной валюты: обзор. Периодическая газета Резервного банка Индии, 27, 25–55.

Нили, Кристофер Дж. (2015). Нетрадиционная денежно-кредитная политика имела большие международные последствия. Журнал банковского дела и финансов, 52, 101–111.

Нангой, Ф. (2018). План Индонезии по созданию внутреннего рынка рупий NDF. Деловые новости Рейтер. (Проверено 1 ноября 2019 г.).

Нараян, П. К. (2020a). Новости цен на нефть и COVID-19— Есть какая-то связь? Energy Research Letters, 1, 13176. https://doi.org/10.46557/001c.13176

Нараян, П. К. (2020b). Активизировалась ли активность пузырей во время COVID-19? Письма об азиатской экономике.

Нараян, П. К. (2020c). Изменил ли COVID-19 устойчивость обменного курса к шокам? Asian Economics Letters, 1. https://doi.org/10.46557/001c.17389

Нараян П.К., Девпура Н. и Хуа В. (2020). Японская валюта и фондовый рынок — что произошло во время пандемии COVID-19? Экономический анализ и политика, 68, 191-198.

Нараян, П.К., Фан, Д.Х.Б., и Лю, Г. (2020). Блокировки COVID-19, пакеты стимулов, запреты на поездки и возврат акций. Письма об исследованиях в области финансов, 101732. https://doi.org/10.1016/j.frl.2020.101732.

Нараян, П.К., и Попп, С. (2010). Новый тест на единичный корень с двумя структурными разрывами по уровню и наклону и неизвестному времени. Журнал прикладной статистики, 37, 1425-1438.

Оой, Т.К., и Лау, В.Ю. (2020). Влияние рыночных ожиданий на повышение процентной ставки США в финансовой системе АСЕАН-5. Азиатско-Тихоокеанские финансовые рынки. https://doi.org/10.1007/s10690-020-09314-4

Парк, Дж. (2001). Информационные потоки между беспоставочными форвардами (NDF) и рынками спот: данные по корейской валюте. Финансовый журнал Тихоокеанского бассейна, 9, 363-377.

Фан, Д.Х.Б., и Нараян, П.К., (2020) Реакция стран и реакция фондового рынка на COVID-19 — предварительное изложение, Emerging Markets Finance and Trade, 56, 2138-2150; https://doi. org/10.1080/1540496X.2020.1784719

org/10.1080/1540496X.2020.1784719

Прабхиш К.П., Падхан Р. и Гарг Б. (2020). COVID-19и взаимосвязь между ценой на нефть и фондовым рынком: данные стран-чистых импортеров нефти. Письма об исследованиях в области энергетики, 1, 13745. https://doi.org/10.46557/001c.13745.

Цинь, М., Чжан, Ю. К., и Су, К. В. (2020). Основная роль пандемий: свежий взгляд на рынок нефти. Energy Research Letters, 1, 13166. https://doi.org/10.46557/001c.13166

Rajakaruna, S.H.I. (2017). Исследование факторов, влияющих на колебания обменного курса в Шри-Ланке. Исследования персонала, 47, 69-100.

Рен, С. (2015). Оценка оттока капитала из Индонезии: худшее еще впереди? Сериал онлайн https://www.barrons.com/articles/sizing-indonesias-capitaloutflow-the-worst-is-yet-to-come-1442381812. По состоянию на 17 ноября 2018 г.

Салису, А., и Адедиран, И. (2020). Неопределенность из-за инфекционных заболеваний и волатильности энергетического рынка. Письма об исследованиях в области энергетики, 1, 14185. https://doi.org/10.46557/001c.14185

https://doi.org/10.46557/001c.14185

Салису, А. акции. Письма об азиатской экономике, в печати.

Sims, CA, Stock, JH, & Watson, MW (1990). Вывод в моделях линейных временных рядов с некоторыми единичными корнями. Эконометрика, 58, 113-144.

Сухартоно, Х., и Карсон, Р. (2018). Банку Индонезии предстоит еще много работы. Сериал онлайн https://www.pressreader.com/thailand/bangkokpost/20180521/282093457395994. По состоянию на 18 ноября 2018 г.

Такума, В., и Айке, Б.Н. (2017). Связи между экономическим ростом и налоговыми поступлениями в Гане: эмпирическое исследование. Международный журнал устойчивой экономики, 9, 34-55.

Тода, Х.Ю., и Ямамото, Т. (1995). Статистический вывод в векторной авторегрессии с возможно интегрированными процессами. Журнал эконометрики, 66, 225-250.

Ван, К.Л., Фоусон, К., Чен, М.Л. и Ву, AC (2014). Характеристика информационных потоков между спотовыми, поставочными форвардными и беспоставочными форвардными биржевыми рынками: сравнение между странами. Журнал Pacific-Basin Finance, 27, 115–137.

Журнал Pacific-Basin Finance, 27, 115–137.

Обменные курсы HMRC на 2019 год: ежемесячно

-

Добавлены месячные обменные курсы за декабрь 2019 г.

-

Добавлены месячные обменные курсы за ноябрь 2019 г.

-

Добавлены месячные обменные курсы за октябрь 2019 г.

-

Добавлены месячные обменные курсы за сентябрь 2019 года.

-

Добавлены месячные обменные курсы за август 2019 г.

-

Обменный курс Конго (DemRep) на июль 2019 г. был обновлен.

-

Добавлены месячные обменные курсы за июль 2019 г.

-

Обновлен обменный курс Саотоме и Принсипи на июнь 2019 года.

-

Добавлены месячные обменные курсы за июнь 2019 г.

-

Обновлен обменный курс Австралии на апрель 2019 года.

- 000+01:00″> 25 апреля 2019

Обновлен обменный курс Австралии на апрель 2019 года.

-

Добавлены месячные обменные курсы на май 2019 г.

-

Обновлен обменный курс острова Тонга на апрель 2019 г.

-

Добавлены месячные обменные курсы за апрель 2019 года.

-

Добавлены месячные обменные курсы за март 2019 г.

-

Добавлены месячные обменные курсы за февраль 2019 г.