Курс доллара цб рф на 10 июля 2018: Курсы валют ЦБ РФ на 10 июля 2018, официальный курс Центробанка России на 10.07.2018, архив курсов ЦБ и динамика

Содержание

ЦБ установил курс доллара и евро на 12–14 марта

www.adv.rbc.ru

www.adv.rbc.ru

Инвестиции

Телеканал

Pro

Инвестиции

Мероприятия

РБК+

Новая экономика

Тренды

Недвижимость

Спорт

Стиль

Национальные проекты

Город

Крипто

Дискуссионный клуб

Исследования

Кредитные рейтинги

Франшизы

Газета

Спецпроекты СПб

Конференции СПб

Спецпроекты

Проверка контрагентов

РБК Библиотека

Подкасты

ESG-индекс

Политика

Экономика

Бизнес

Технологии и медиа

Финансы

РБК КомпанииРБК Life

www. adv.rbc.ru

adv.rbc.ru

Прямой эфир

Ошибка воспроизведения видео. Пожалуйста, обновите ваш браузер.

www.adv.rbc.ru

Фото: РБК Инвестиции

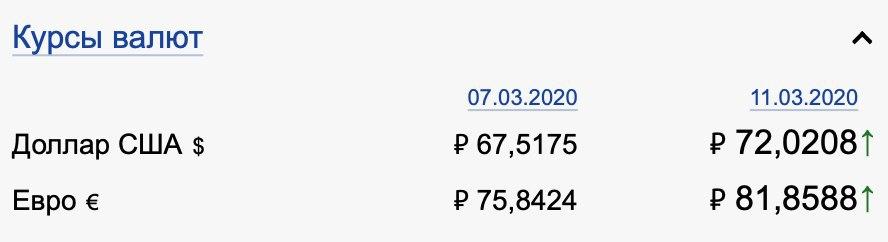

Центральный банк России установил официальный курс доллара США на 12–14 марта в размере ₽116,75, евро — ₽128,95. Об этом сообщается на сайте регулятора.

По данным на 14:20 мск, на Московской бирже американская валюта торгуется на отметке ₽130,79 (-2,53% к уровню закрытия предыдущей торговой сессии), европейская — ₽140,95 (-3,91%).

Следите за новостями компаний в телеграм-канале «Каталог РБК Инвестиций»

Лидеры роста

Лидеры падения

Валюты

Товары

Индексы

Курсы валют ЦБ РФ

+4,99%

26,3

Купить

VEON

VEON-RX

+4,76%

₽8 800

Купить

Саратовский НПЗ

KRKN

+4,69%

$9,38

Купить

Vipshop

VIPS

+4,19%

₽945,5

Купить

Башнефть

BANE

+3,94%

₽619,5

Купить

Инарктика

AQUA

-18,66%

₽20 090

Купить

Лензолото

LNZL

-10,29%

$4,01

Купить

Riot Blockchain

RIOT

-10,25%

₽1 795

Купить

Лензолото

LNZLP

-9,21%

$41,2

Купить

Coinbase Global

COIN

-8,5%

$1,4

Купить

Lordstown Motors

RIDE

+0,01%

₽8,471

Купить

CNY/RUB

-0,05%

$1,025

Купить

EUR/USD

-0,39%

₽60,610

Купить

USD/RUB

-0,4%

₽62,098

Купить

EUR/RUB

—

—

Купить

CHF/RUB

—

—

Купить

GBP/RUB

+4,51%

$89,04

BRENT

+2,15%

$21,38

Silver

+2,01%

$1 011,9

Platinum

+0,54%

$1 742,9

GOLD

+1,08%

1 134,41

RTSI

+0,77%

2 182,9

IMOEX

+0,29%

665,77

Индекс SPB100

-0,02%

817,29

IFX-Cbonds

Каталог

www. adv.rbc.ru

adv.rbc.ru

www.adv.rbc.ru

Курс евро впервые за месяц поднялся выше ₽63

Европейская валюта укрепляется третью сессию подряд

Фото: «РБК Инвестиции»

Курс евро вырос на ₽0,72, или 1,15%, до ₽63,02, свидетельствуют данные Московской биржи на 14:37 мск. Выше отметки ₽63 европейская валюта торгуется впервые за месяц, с 14 октября.

Доллар на торгах Московской биржи снижается на 0,63%, до ₽60,15.

Эксперт «БКС Мир инвестиций» Михаил Зельцер объяснил, что курс евро на Мосбирже растет благодаря укреплению европейской валюты по отношению к доллару на международном рынке.

www.adv.rbc.ru

Все время

График…

Пара евро/доллар в моменте подскочила на Форекс на 1,08%, до $1,0437 за евро, что стало максимумом с начала июля. По состоянию на 15:13 мск валютная пара опустилась до отметки $1,0405, что все еще на 0,77% выше уровня закрытия предыдущей торговой сессии.

Внимание трейдеров на европейских рынках сегодня сосредоточено на данных по индексу экономических настроений ZEW в Германии, который в ноябре показал рост.

«Из-за опасений глубокой

рецессии

зимой индекс недавно полностью обвалился. Учитывая мягкое начало зимнего отопительного периода и заполненные газовые хранилища, аналитики, вероятно, понадеялись на то, что все может оказаться не так уж плохо», — передает Reuters комментарий аналитика по валютному рынку в Commerzbank Антье Прафке.

Кроме того, вышли окончательные данные по ВВП еврозоны и занятости в этом регионе за третий квартал. По данным Евростата, период с июля по сентябрь ВВП входящих в зону евро стран вырос на 0,2% в квартальном исчислении и на 2,1% в годовом исчислении, в целом по ЕС прирост составил при этом 0,2% и 2,4% соответственно. Однако ожидается, что в четвертом квартале 2022 года и первом квартале 2023 года ВВП еврозоны покажет негативную динамику из-за роста цен на энергоносители и повышения процентных ставок.

Ранее глава Банка Франции Франсуа Вильруа де Гало заявил, что ЕЦБ, вероятно, поднимет ставки выше 2%, однако «гигантские» повышения не станут новой привычкой регулятора.

Что касается числа занятых работников в зоне евро, то в прошлом квартале этот показатель увеличился на 0,2% по сравнению со вторым кварталом и на 1,7% по сравнению с третьим кварталом 2021 года.

Между тем главный аналитик финансовой платформы «Банки.ру» Богдан Зварич отметил, что ослаблению рубля относительно доллара может способствовать падение цен на нефть и сокращение предложения валюты со стороны экспортеров. По прогнозам эксперта, к концу дня пара доллар/рубль попытается «сделать существенный шаг» к отметке ₽61.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Путин поддерживает ястребиный российский центральный банк – пока

Лидия Келли, Оксана Кобзева

Читать за 6 минут

МОСКВА (Рейтер) банк ввел сильнодействующее лекарство, резко подняв процентные ставки, несмотря на то, что это освободило курс рубля для плавания.

Председатель Центрального банка России Эльвира Набиуллина аплодирует во время акции ВТБ Капитал «Россия зовет!» Инвестиционный форум в Москве 2 октября 2014 года. REUTERS/Максим Шеметов

Такие жесткие меры вполне могут помочь еще больше погрузить страну в рецессию в следующем году, но до сих пор они предотвращали финансовую панику, безудержную инфляцию или обвал валюты, подобный тому, который помог Путину прийти к власти в 1990-х годах.

Те, кто следит за центральным банком, говорят, что ястребиные действия являются результатом того, что Путин, известный тем, что тщательно управляет российской машиной власти, предоставил полную свободу действий технократам банка.

«Постоянно критикуют центральный банк и все правительство за то, что оно является карманной собачкой Путина», — сказал высокопоставленный источник в правительстве. «Но учитывая все обстоятельства, центральный банк теперь гораздо более автономен, чем это принято считать».

Высокие процентные ставки повредят. Европейский банк реконструкции и развития заявляет, что рецессия неизбежна, прогнозируя сокращение на 0,2 процента за весь 2015 год.

Политики ворчали. Летом министр экономики Алексей Улюкаев направил в Кремль письмо, в котором призвал к более тесному «сотрудничеству» между банком и правительством, что рассматривается как призыв к более мягкой политике.

«Существует напряженность между правительством и центральным банком в отношении роста. Результатом этой политики стабилизации будет углубление рецессии», — сказал Кристофер Грэнвилл, управляющий директор лондонской консалтинговой компании Trusted Sources.

Сам Путин жаловался на высокую стоимость кредитов. Но пока он, кажется, доверяет ястребиным инстинктам в банке.

Но пока он, кажется, доверяет ястребиным инстинктам в банке.

«То, что делает центральный банк, соответствует тому, чего хочет руководство в стратегическом плане», — сказал Гранвиль. «Стабильность — это абсолютный приоритет, а не предотвращение отрицательного роста любой ценой».

Тем не менее, всегда есть шанс, что Путин может изменить свой подход. Замечания, которые он сделал во вторник, намекали на это. В беседе с министром финансов Антоном Силуановым он призвал к «совместной работе между центральным банком и правительством».

НАВЕДЕНИЕ

Обменные курсы являются навязчивой идеей для россиян с 1990-х годов, когда гиперинфляция после распада Советского Союза уничтожила финансовую систему, уничтожила сбережения и поставила экономику на колени.

Второй крах валюты и дефолт в 1998 году привели Путина к власти в следующем году, и с тех пор стабильный рубль стал одним из самых ценных достижений его правления.

Сам Путин делает большую часть независимости центрального банка.

«Мы — на уровне исполнительной власти — не вмешиваемся в политику центрального банка», — сказал он в этом месяце на встрече с главой МВФ Кристин Лагард. «Центральный банк в соответствии с законом проводит независимую политику. Но, конечно, мы внимательно смотрим на то, что происходит».

В комментарии по электронной почте банк сообщил, что его независимость, «один из фундаментальных принципов денежно-кредитной политики», закреплена в конституции.

Некоторые критики Путина говорят, что он держится подальше от денежно-кредитной политики, потому что чувствует себя неуверенно в области, не входящей в его компетенцию.

«Центральный банк России — самая независимая организация в современной России», — сказал Сергей Алексашенко, бывший заместитель управляющего центральным банком и критик президента.

«Это происходит из-за неспособности господина Путина понять, как работают денежные власти. Он понимает важность и влияние центрального банка, но боится оказывать на него сильное влияние».

ГИККИ В ОЧКАХ

В отличие от некоторых министерств и топ-компаний, в руководстве банка нет влиятельных старых друзей Путина.

«Это просто кучка фанатов в очках; можно рассуждать более-менее компетентно, но выродки», — сказал высокопоставленный источник в правительстве.

Путин доверился управляющему банком 51-летней Эльвире Набиуллиной, которая возглавляла банк в течение 17 месяцев после нескольких лет работы Путина в качестве экономического советника и министра кабинета.

«Она оказалась сильнее, чем ожидалось, в качестве управляющего центральным банком», — сказал Андерс Аслунд, старший научный сотрудник Института международной экономики Петерсона в Вашингтоне.

Набиуллина, в свою очередь, передала денежно-кредитную политику в руки Ксении Юдаевой, экономиста, получившего образование в США и считающегося одним из самых ярких в стране.

Стабильность рубля в путинские годы была обеспечена огромными валютными резервами, полученными от продажи нефти и газа. Но когда цены на нефть упали и в связи с украинским кризисом в этом году были введены санкции, даже российский военный бюджет в размере 420 миллиардов долларов показал свои пределы.

Но когда цены на нефть упали и в связи с украинским кризисом в этом году были введены санкции, даже российский военный бюджет в размере 420 миллиардов долларов показал свои пределы.

Потратив 30 миллиардов долларов на поддержку валюты за один месяц, Набиуллина выдвинула долгожданные планы по плавающему курсу рубля, отказавшись от усилий по удержанию обменного курса в официальном коридоре.

Утром 10 ноября, когда об этом было объявлено, даже руководители подразделений банка были застигнуты врасплох, сообщили источники, подчеркнув способность Набиуллиной предотвращать утечки.

Прежде чем обрубить рубль, Набиуллина резко повысила процентные ставки, чтобы сохранить рубли и предотвратить паническое бегство, подобное тому, что произошло в 1998 году. оживился в последние дни. Ранее на этой неделе Набиуллина стоически защищала решение о плавании валюты.

«Абсолютно невозможно контролировать обменный курс… в нынешних экономических условиях, в которых сейчас находится российская экономика, сохраняя свою зависимость от цены на нефть», — заявила она депутатам в парламенте.

Дополнительный репортаж Алексея Анищука, Елены Фабричной и Джейсона Буша, текст Лидии Келли; Под редакцией Джейсона Буша, Тимоти Херитэдж и Питера Граффа

RPT-АНАЛИЗ-Новые санкции делают держателей долговых обязательств России менее уверенными в помощи Трампа0003

Чтение за 6 минут

(Повторяет анализ от 21 августа без изменений в тексте)

* Иностранные инвесторы сократили вложения в ОФЗ в июле

* Новые суверенные долговые санкции усилят низкую ликвидность

* Спрос на ОФЗ может упасть на 10% если будут применены новые санкции

ЛОНДОН, 21 авг (Рейтер) — Загрузка российских суверенных облигаций была согласованной сделкой для инвесторов из стран с формирующимся рынком после победы Дональда Трампа в Белом доме, но неспособность президента США разрядить угрозу все более жестких санкций расстроил даже самые оптимистичные фонды.

Ранее в этом месяце Вашингтон наметил очередной раунд санкций в связи с предполагаемым использованием Москвой нервно-паралитического вещества против бывшего российского шпиона в Великобритании.

Они вступят в силу в среду, и если Россия не разрешит инспекции Организации Объединенных Наций в течение 90 дней, последует второй набор «драконовских» мер, сообщает Госдепартамент США.

Два сенатора США также предложили «закон о адских санкциях» в отместку за предполагаемое вмешательство России в выборы в США. Это включает ограничения на торговлю новыми российскими государственными облигациями и дополнительные санкции в отношении семи крупнейших российских банков.

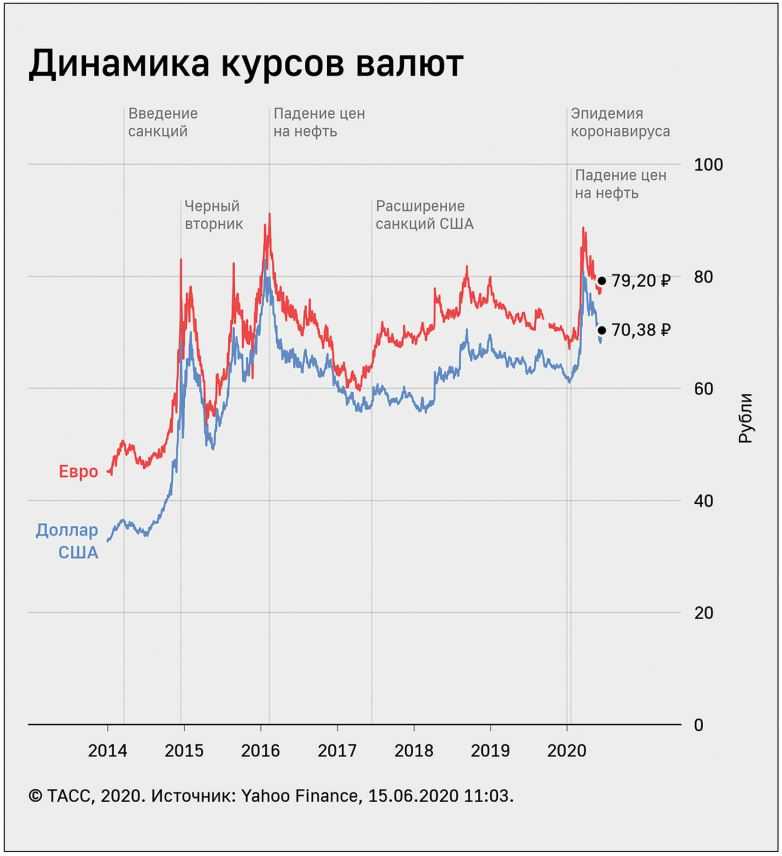

Хотя Трамп провел кампанию по улучшению отношений с Москвой, он не обеспечил защиты, на которую надеялись инвесторы. Рубль, уже подорванный ростом доллара, резко падающей турецкой лирой и колебаниями на развивающихся рынках, упал до самого низкого уровня почти за два года.

Некоторые инвесторы сейчас опасаются повторения апрельского потрясения, когда санкции США против российского производителя алюминия «Русал» вызвали волну распродаж всех российских активов.

«Мы до сих пор не знаем, что произойдет, но очевидно, что люди продают и задают вопросы позже», — сказал Эд Аль-Хусейни, старший аналитик по процентным ставкам и валюте в Columbia Threadneedle Investments, которая сокращает российские рублевые казначейские облигации. , известные как ОФЗ.

, известные как ОФЗ.

«Людей немного задержали в России, потому что фундаментальная история очень хороша, но люди, хоть немного помнящие 2014 год, нажимают на кнопку продажи», — сказал он. Россия аннексировала Крым в 2014 году, что вызвало санкции со стороны США, Европейского Союза, Канады и Японии.

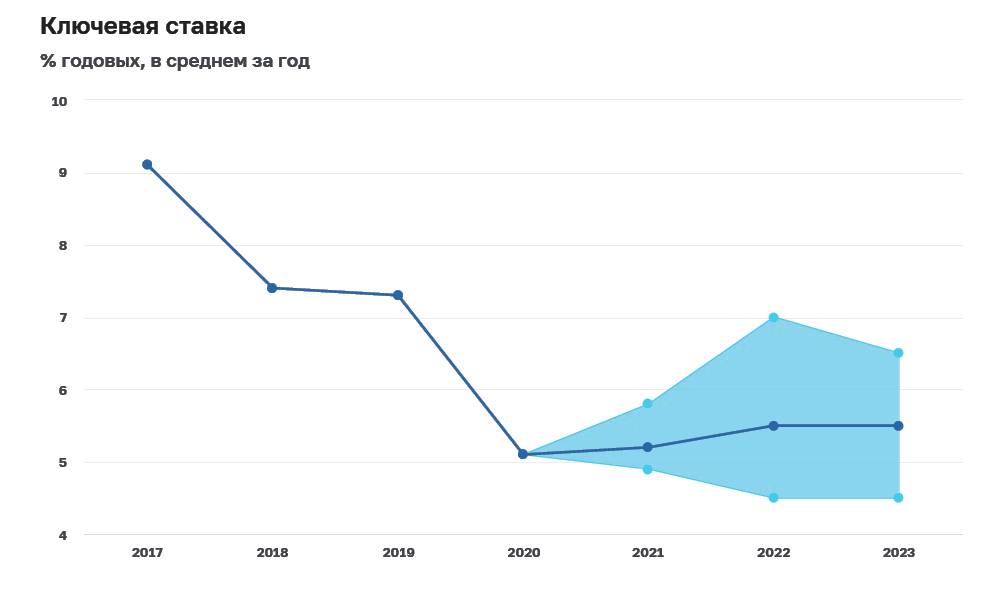

Привлекательные фундаментальные показатели, такие как падение инфляции, снижение процентных ставок центральным банком и восстановление цен на нефть, побудили управляющих активами придавать избыточный вес российскому долгу в национальной валюте.

И до недавнего времени опережали ОФЗ. В период с 8 ноября 2016 года, когда был избран Трамп, по 14 августа 2018 года доходность российских облигаций в национальной валюте составила 10,4%. Глобальный диверсифицированный индекс JPMorgan GBI EM потерял 1,3% за тот же период.

Но к 17 августа доходность 10-летних облигаций местных органов власти выросла до 8,7 процента, самого высокого уровня с декабря 2016 года.

«Полезно помнить о политическом риске, связанном с инвестициями в ОФЗ», — сказал Абхишек Кумар из State Street Global Advisors, сославшись на падение на 65 процентов по сравнению с июнем-декабре 2014 года во время украинского кризиса.

На конец июля иностранные инвесторы владели 27,5% российских казначейских облигаций по сравнению с 28,2% месяцем ранее . Российское рейтинговое агентство АКРА заявило, что общий спрос упадет на 10% по сравнению с уровнем начала 2018 года, если будут введены новые санкции.

В пятерку крупнейших иностранных держателей ОФЗ, согласно данным Bloomberg, которые приводит State Street, входят BlackRock, GAM, Stone Harbour Investment Partners, Nikko Asset Management и Legg Mason. На крупнейшую из них, BlackRock, приходится 1,53 процента от общей рыночной стоимости в долларах США, при этом на управляющих фондами США приходится 90,6 процента.

Пол Макнамара, инвестиционный директор GAM, сказал, что он по-прежнему держал длинные ОФЗ «со стиснутыми зубами». Если санкции будут применены к новому суверенному долгу, сказал он, «это сделает рынок значительно менее ликвидным, но вероятность чего-то, что вызовет массовые принудительные продажи, низка».

Рафаэль Марешал, главный портфельный менеджер по развивающимся рынкам в Nikko Asset Management Europe, сказал, что санкции в отношении нового суверенного долга России будут «очень экстремальными», учитывая более высокий риск мер в отношении энергетических компаний и государственных банков.

Инвестиционные партнеры BlackRock и Stone Harbour отказались от комментариев.

Плохая летняя ликвидность, усугубляемая широкомасштабной распродажей на развивающихся рынках в начале августа, означает, что сократить большие перевесы будет непросто.

«Поскольку весь комплекс развивающихся рынков намного слабее, ликвидность исключительно плохая, поэтому избавление от позиций развивающихся рынков прямо сейчас болезненно», — сказал Аль-Хусейни, предположив, что некоторые менеджеры могут подождать до сентября: «Если вы продаете сейчас, вы кристаллизуете свои убытки. немедленно.»

Виктор Сабо, старший инвестиционный менеджер по фиксированному доходу в Aberdeen Standard Investments, сказал, что Aberdeen по-прежнему имеет избыточный российский долг и валюту: «Очевидно, что это вредит нам, но это все еще одна из лучших историй, и она должна превзойти ».

Российские пятилетние кредитные дефолтные свопы по-прежнему торгуются на уровне около 160 базисных пунктов по сравнению с более чем 600 базисными пунктами в 2014 году, что, возможно, свидетельствует о некоторой самоуспокоенности.