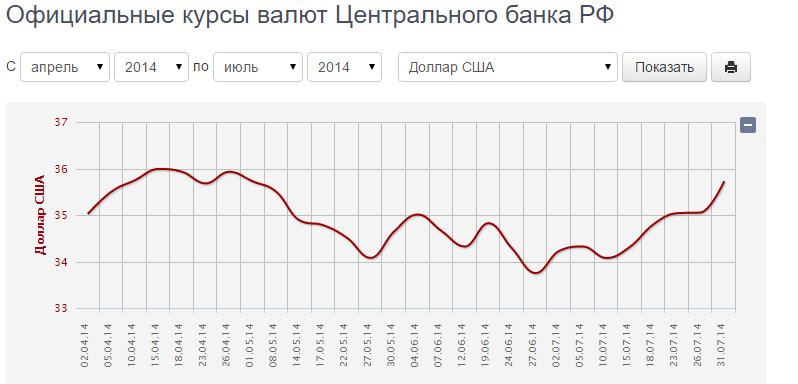

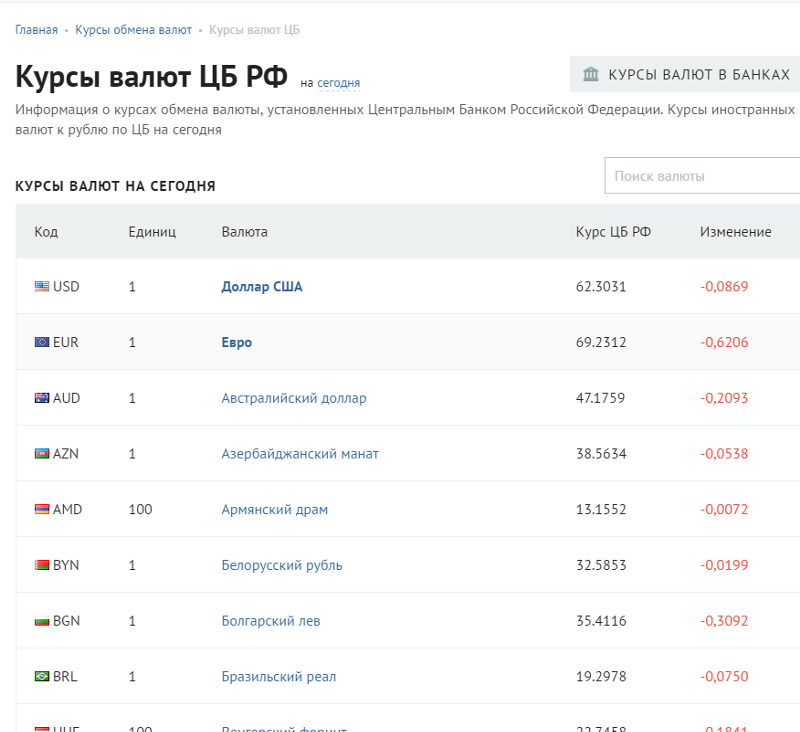

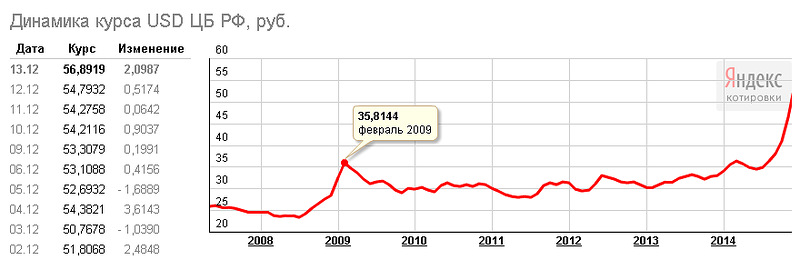

Курс доллара и евро на сегодня центробанк: Курсы обмена валют ЦБ РФ на сегодня и завтра, динамика изменения курса, покупка и продажа валюты

Содержание

Центробанк повысил курсы доллара и евро на завтра

- Главная

- Новости

Центробанк установил на вторник официальный курс доллара к рублю на уровне 58,7913 рубля, что на 1,2249 рубля выше предыдущего показателя.

Курс евро также поднялся на 1,7778 рубля, до 56,1725 рубля, следует из данных регулятора.

В рабочие дни Банк России устанавливает официальные курсы доллара и евро на основе рыночных курсов Московской биржи.

6050 просмотров

- Новости

- Россия

- Экономика

- финансы в России

- доллар

- евро

- Центробанк России

- Ещё …

Поделиться:

Распечатать:

Подписывайтесь на наш Телеграм канал

РЕКЛАМА

ТАКЖЕ ПО ТЕМЕ

ЦБ РФ сохранил ключевую ставку на уровне 7,5%

Техника из Узбекистана обрела популярность в России

Россия разблокировала Азиатский банк инфраструктурных инвестиций и Новый банк развития

Россиянам разрешено вывозить за рубеж более $10 тыс

Совместная межправкомиссия по экономическому сотрудничеству между Азербайджаном и Турцией провела заседание в Баку

Пельмени с наркотиками пытался передать другу в колонию житель Кызылорды

Председатель «Грузинской мечты»: оппозиционеры наделяют Иванишвили сверхъестественными способностями

Ушел из жизни Фазиль Мамедов

СМИ: перепродажа доставленной морем российской нефти не подпадет под потолок цен

«Турецкий поток» может прирасти новой трубой

Названа лучшая винодельня России в 2022 году

Премьер Азербайджана и вице-президент Турции встретились в Баку

Россия и Беларусь создают военную космическую группировку

Нефть Brent превысила $98 за баррель впервые с 10 октября

В РУДН открыли аудиторию азербайджанской литературы имени Низами Гянджеви

Инфоповод.

Азербайджан и Армения. Выборы в Израиле. Маск купил Твиттер. ЧМ по шахматам Фишера.

Азербайджан и Армения. Выборы в Израиле. Маск купил Твиттер. ЧМ по шахматам Фишера.

Мнение Ибрагимова. Иран объявляет джихад?!

Саудовско-иранское противостояние может распространиться на Южный Кавказ

Выставка «Московские Кораны» открылась в Музее Востока

ЕС занимается мазохистской политикой — Эли Хатем

Политика фиксированного обменного курса Дании

Что означает, что Дания проводит политику фиксированного обменного курса?

Дания проводит политику фиксированного обменного курса по отношению к евро. Это означает, что стоимость датской кроны должна оставаться стабильной по отношению к евро. Danmarks Nationalbank делает это посредством денежно-кредитной политики.

Какая связь между политикой фиксированного обменного курса и денежно-кредитной политикой и кто несет ответственность за эту политику?

Политика фиксированного обменного курса является одной из нескольких возможных стратегий, доступных стране при формулировании ее валютной политики. На одном конце спектра находится режим плавающих обменных курсов, при котором страна не стремится влиять на обменный курс. Цена валюты свободно определяется рынками. Такую политику проводят, например, США и Швеция. На другом конце спектра находятся страны, которые отказываются от своих собственных валют и используют валюты других стран в качестве единственного платежного средства. Это обеспечивает полностью фиксированный обменный курс. Такую политику проводят, например, Косово и Эквадор.

На одном конце спектра находится режим плавающих обменных курсов, при котором страна не стремится влиять на обменный курс. Цена валюты свободно определяется рынками. Такую политику проводят, например, США и Швеция. На другом конце спектра находятся страны, которые отказываются от своих собственных валют и используют валюты других стран в качестве единственного платежного средства. Это обеспечивает полностью фиксированный обменный курс. Такую политику проводят, например, Косово и Эквадор.

Денежно-кредитная политика — это экономическая политика, устанавливаемая центральным банком. При проведении денежно-кредитной политики центральный банк в основном устанавливает процентную ставку, которая переносится на общий уровень процентных ставок в экономике. Политика обменного курса, выбранная страной, обеспечивает основу для ее денежно-кредитной политики. Когда страна решила проводить политику фиксированного обменного курса, процентные ставки зарезервированы для управления обменным курсом, поэтому их нельзя также использовать для воздействия на экономическую активность.

В Дании правительство, консультируясь с Национальным банком Дании, определяет валютную политику, которую необходимо проводить. Danmarks Nationalbank проводит денежно-кредитную политику в рамках политики фиксированного обменного курса. Другими словами, единственной целью монетарной политики Дании является поддержание стабильного курса кроны по отношению к евро. Национальный банк Дании независим в проведении денежно-кредитной политики, и ни Фолькетинг (парламент), ни правительство не могут определять формулировку денежно-кредитной политики. Это дает четкое разделение ответственности за экономическую политику. Правительство обеспечивает, чтобы фискальная политика и все другие виды экономической политики поддерживали стабильную экономику. Фискальная политика, ориентированная на стабильность, также важна для поддержания политики фиксированного обменного курса.

Почему Дания проводит политику фиксированного обменного курса?

Дания проводит политику фиксированного обменного курса для обеспечения низких и стабильных цен. Поскольку целевой показатель инфляции в зоне евро составляет 2 процента в среднесрочной перспективе, политика фиксированного обменного курса создает основу для низкой инфляции в Дании.

Поскольку целевой показатель инфляции в зоне евро составляет 2 процента в среднесрочной перспективе, политика фиксированного обменного курса создает основу для низкой инфляции в Дании.

С каких это пор Дания проводит политику фиксированного обменного курса?

Дания проводит политику фиксированного обменного курса с 1982 года – сначала по отношению к немецкой немецкой марке, а затем по отношению к евро. Решение проводить политику фиксированного обменного курса без корректировки обменного курса в целях экономической политики было принято после периода высокой безработицы и инфляции и значительных дисбалансов в экономике Дании. Несмотря на турбулентность шведской кроны в 1982 и валютных кризисов в начале 1990-х годов корректировка обменного курса кроны не использовалась активно в датской экономической политике, а центральный курс кроны по отношению к немецкой марке, а затем к евро не изменился с января 1987 года.

Что такое ERM2?

Европейский механизм валютных курсов, ERM 2, является официальной основой для датской политики фиксированных обменных курсов. Евро лежит в основе ERM 2, и страны, участвующие в программе, имеют центральные ставки по отношению к евро, но не по отношению к валютам друг друга. Стоимость валют может колебаться в диапазоне +/- 15% по отношению к центральному курсу. В рамках критериев конвергенции страны, желающие присоединиться к евро, должны участвовать в ERM 2 и соблюдать диапазон колебаний не менее двух лет. Дания не участвует с целью присоединения к евро, а только потому, что ERM 2 обеспечивает основу для ее политики фиксированного обменного курса. См. ссылку на соглашение ERM 2 с центральным банком. Европейский центральный банк, ЕЦБ и отдельные государства-члены обязаны следить за тем, чтобы валюта соблюдала диапазоны колебаний.

Евро лежит в основе ERM 2, и страны, участвующие в программе, имеют центральные ставки по отношению к евро, но не по отношению к валютам друг друга. Стоимость валют может колебаться в диапазоне +/- 15% по отношению к центральному курсу. В рамках критериев конвергенции страны, желающие присоединиться к евро, должны участвовать в ERM 2 и соблюдать диапазон колебаний не менее двух лет. Дания не участвует с целью присоединения к евро, а только потому, что ERM 2 обеспечивает основу для ее политики фиксированного обменного курса. См. ссылку на соглашение ERM 2 с центральным банком. Европейский центральный банк, ЕЦБ и отдельные государства-члены обязаны следить за тем, чтобы валюта соблюдала диапазоны колебаний.

Каков центральный курс датской кроны?

Дания участвует в ERM 2 по центральному курсу 746 038 крон за 100 евро. Из-за высокой степени конвергенции Дания заключила соглашение с ЕЦБ о более узком диапазоне колебаний ERM 2 +/- 2,25%. Это означает, что крона может колебаться только между 762,824 крон за 100 евро и 729,252 крон за 100 евро. С конца 1990-х годов Национальный банк Дании на практике стабилизировал курс кроны на уровне, намного более близком к центральному курсу. Крона плавает по отношению ко всем другим валютам, кроме евро. Нет никаких верхних или нижних пределов того, насколько может измениться обменный курс (цена), скажем, шведской кроны или доллара США.

С конца 1990-х годов Национальный банк Дании на практике стабилизировал курс кроны на уровне, намного более близком к центральному курсу. Крона плавает по отношению ко всем другим валютам, кроме евро. Нет никаких верхних или нижних пределов того, насколько может измениться обменный курс (цена), скажем, шведской кроны или доллара США.

Какие еще страны участвуют в ERM2?

С июля 2020 года Хорватия и Болгария участвуют в ERM2.

Как Национальный банк Дании управляет обменным курсом кроны на практике?

Обменный курс кроны по отношению к евро определяется спросом и предложением крон по отношению к евро. Национальный банк Дании отвечает за то, чтобы обменный курс кроны не достигал верхнего или нижнего пределов диапазона колебаний, а предпочтительно оставался близким к центральному курсу. Национальный банк Дании обычно использует два инструмента для поддержания стабильности кроны по отношению к евро: интервенция и корректировка процентной ставки.

Интервенция:

Если обменный курс кроны отклоняется от центрального курса, Национальный банк Дании может вмешаться, т.е. купить и продать кроны по отношению к евро. Национальный банк Дании купит крону и продаст евро, если обменный курс кроны отклоняется от центрального курса в сторону снижения, и, наоборот, продаст крону и купит евро, если курс кроны отклонится от центрального курса в сторону повышения.

Корректировка процентной ставки:

Национальный банк Дании также может корректировать процентную ставку для стабилизации кроны по отношению к центральному курсу. Национальный банк Дании повысит процентные ставки, если обменный курс кроны отклоняется от центрального курса в сторону снижения, и, наоборот, снизит процентные ставки, если курс кроны отклонится от центрального курса в сторону повышения.

Дополнительная информация о политике фиксированного обменного курса Дании.

Политика количественного смягчения и обменные курсы

С начала глобального кризиса в 2008 году центральные банки по всему миру развернули широкий спектр мер количественного смягчения (QE) для расширения своих инструментов политики. Это привело к резкому увеличению их балансов. Кризис COVID-19 вдохнул новую жизнь в аргумент о том, что количественное смягчение стало важным инструментом денежно-кредитной политики. 18 марта 2020 года ЕЦБ запустил Программу экстренных закупок на случай пандемии (PEPP) на сумму 750 миллиардов евро, охватывающую государственные и частные ценные бумаги, чтобы смягчить экономический удар пандемии. Точно так же 23 марта 2020 года Федеральная резервная система США объявила, что приобретет неограниченное количество казначейских и ипотечных ценных бумаг США. Многие другие центральные банки как в странах с развитой экономикой, так и в странах с формирующимся рынком приняли аналогичные меры количественного смягчения1 9.0008

Это привело к резкому увеличению их балансов. Кризис COVID-19 вдохнул новую жизнь в аргумент о том, что количественное смягчение стало важным инструментом денежно-кредитной политики. 18 марта 2020 года ЕЦБ запустил Программу экстренных закупок на случай пандемии (PEPP) на сумму 750 миллиардов евро, охватывающую государственные и частные ценные бумаги, чтобы смягчить экономический удар пандемии. Точно так же 23 марта 2020 года Федеральная резервная система США объявила, что приобретет неограниченное количество казначейских и ипотечных ценных бумаг США. Многие другие центральные банки как в странах с развитой экономикой, так и в странах с формирующимся рынком приняли аналогичные меры количественного смягчения1 9.0008

В большом количестве литературы предпринимались попытки оценить влияние количественного смягчения, в том числе его влияние на обменный курс. Действительно, обменный курс занимал центральное место как в академических, так и в политических дебатах об эффективности количественного смягчения, каналах передачи и побочных эффектах (например, Rajan 2013, Bernanke 2015, Powell 2018). Хотя политика ЕЦБ не нацелена на сам обменный курс, канал обменного курса является важной частью передаточного механизма денежно-кредитной политики. Следовательно, обменный курс, тем не менее, играет важную роль в достижении фактической цели ЕЦБ по стабильности цен в среднесрочной перспективе. Таким образом, улучшение нашего понимания влияния количественного смягчения на обменный курс является центральным вопросом денежно-кредитной политики.

Хотя политика ЕЦБ не нацелена на сам обменный курс, канал обменного курса является важной частью передаточного механизма денежно-кредитной политики. Следовательно, обменный курс, тем не менее, играет важную роль в достижении фактической цели ЕЦБ по стабильности цен в среднесрочной перспективе. Таким образом, улучшение нашего понимания влияния количественного смягчения на обменный курс является центральным вопросом денежно-кредитной политики.

В недавнем исследовании (Dedola et al. 2020) мы предполагаем, что меры количественного смягчения, принятые либо ЕЦБ, либо ФРС, оказывают сильное и устойчивое влияние на обменный курс доллара США к евро. Эффект количественного смягчения на обменный курс проявляется в основном за счет смещения валютного риска (валютная «премия за риск»). В меньшей степени они также возникают из-за смещения лимитов на арбитраж на валютных рынках, а также сигнального канала, другими словами, из-за изменений в ожиданиях относительно будущей линии денежно-кредитной политики.

Доказательства влияния количественного смягчения на обменный курс доллара США/евро и каналов его передачи

Чтобы понять, почему считается, что меры количественного смягчения потенциально сильно влияют на обменный курс, обменный курс коррелирует с относительными размерами балансов ЕЦБ и ФРС (см. рис. 1, где падение обменного курса на нижней панели означает обесценивание евро).

В частности, когда баланс одного центрального банка увеличивается по сравнению с другим после объявления о мерах количественного смягчения (показаны вертикальными линиями на рисунке 1), за этим, как правило, следует обесценивание соответствующей валюты. Эти корреляции, конечно, ничего не говорят нам о причинности, и на них нельзя полагаться для оценки эффективности или каналов передачи КС или для калибровки структурных моделей с этой целью.

Чтобы устранить эти ограничения, мы оцениваем влияние количественного смягчения на обменный курс. Мы фокусируемся на временных горизонтах, которые важны для политиков и для информирования структурных моделей, и изучаем каналы передачи, через которые эффекты материализуются с течением времени.

В соответствии с монетарной теорией обменного курса как относительной цены мы рассматриваем размер баланса ЕЦБ относительно баланса ФРС. Мы выводим уравнение регрессии на основе стандартных теоретических моделей ценообразования активов, согласно которым текущий обменный курс определяется текущими и будущими ожидаемыми фундаментальными факторами. Чтобы отделить причинно-следственные связи от простых корреляций, мы используем объявления о мерах количественного смягчения для инструментария будущих изменений в относительном балансе центрального банка — их прокси для шоков количественного смягчения. В свою очередь, мы оцениваем со временем влияние этих экзогенных относительных изменений баланса на обменный курс доллара к евро и другие соответствующие цены активов, используя статистические методы, известные как «локальные прогнозы с использованием внешних инструментов» (Jorda et al. 2015, Ramey и Зубаири, 2018 г.). Такие методы особенно хорошо подходят для измерения динамического воздействия количественного смягчения на обменные курсы в краткосрочной и среднесрочной перспективе. Особенно привлекательной чертой этого подхода является то, что он дает оценки эластичности, отражающей изменение обменного курса, обусловленное мерой количественного смягчения, которая изменяет относительный баланс центрального банка на заданную величину. Эту эластичность можно использовать для оценки эффекта мер количественного смягчения, принятых после вспышки COVID-19.пандемия.

Особенно привлекательной чертой этого подхода является то, что он дает оценки эластичности, отражающей изменение обменного курса, обусловленное мерой количественного смягчения, которая изменяет относительный баланс центрального банка на заданную величину. Эту эластичность можно использовать для оценки эффекта мер количественного смягчения, принятых после вспышки COVID-19.пандемия.

Рисунок 1 Относительный баланс, обменный курс доллара США к евро и объявления QE

Примечание : Верхняя панель показывает эволюцию относительного баланса ЕЦБ и ФРС (ЕЦБ/ФРС в процентах) . Нижняя панель отображает обменный курс доллара США к евро. На обоих графиках красные вертикальные линии обозначают даты объявлений QE со стороны ЕЦБ, а черные вертикальные линии — с датами ФРС.

Наши выводы показывают, что меры количественного смягчения оказали значительное и устойчивое влияние на обменный курс. Левая часть рисунка 2 показывает импульсную реакцию номинального обменного курса доллара к евро на относительный шок количественного смягчения, который увеличивает баланс ЕЦБ по сравнению с балансом ФРС на 1 процентный пункт в течение следующих девяти месяцев. Это оценивается по выборке наблюдений, охватывающих период от мирового кризиса 2008 года до весны 2019 года.. Евро немедленно обесценивается по отношению к доллару после того, как шок QE материализовался, достигнув минимума примерно на 0,35% ниже базового уровня через девять месяцев. Обесценивание является достаточно стойким и статистически значимым до 18 месяцев.

Это оценивается по выборке наблюдений, охватывающих период от мирового кризиса 2008 года до весны 2019 года.. Евро немедленно обесценивается по отношению к доллару после того, как шок QE материализовался, достигнув минимума примерно на 0,35% ниже базового уровня через девять месяцев. Обесценивание является достаточно стойким и статистически значимым до 18 месяцев.

Эта оценка воздействия количественного смягчения на обменный курс остается достаточно сопоставимой с оценками воздействия традиционной денежно-кредитной политики – она в целом аналогична эффекту непредвиденного снижения процентных ставок на два базисных пункта в течение одного года на обменный курс. в зоне евро по сравнению с США (Ca’ Zorzi et al. 2020).

В целом оценки подразумевают, что типичное объявление о расширении количественного смягчения со стороны ЕЦБ или ФРС в выборке привело к увеличению относительного баланса примерно на 20% в течение следующих девяти месяцев и, в свою очередь, к устойчивому снижение обменного курса примерно на 7%.

Рисунок 2 Импульсная реакция на относительный шок количественного смягчения ЕЦБ и ФРС (в процентах и месяцах до «взлета»)

Примечание : На рисунках представлены оценки реакции номинального и реального двусторонних обменных курсов доллара США на евро на относительный шок количественного смягчения, который увеличивает баланс ЕЦБ по сравнению с балансом ФРС, а также реакция ЕЦБ во время на взлет». Оценки получены из двухэтапной регрессии локальной проекции методом наименьших квадратов. Заштрихованная область представляет 90% доверительные интервалы, основанные на устойчивых стандартных ошибках.

Чтобы изучить каналы передачи, мы разбиваем реакцию обменного курса на шок количественного смягчения на влияние краткосрочных дифференциалов денежного рынка, кросс-валютной базы (или отклонений покрытого процентного паритета (CIP)), ожидаемого обменного курса и остаточный компонент. Этот подход основан на прямом решении уравнения непокрытого паритета процентных ставок. Мы обнаружили, что шок количественного смягчения, который увеличивает баланс ЕЦБ по сравнению с балансом ФРС, снижает разницу в ставках краткосрочного денежного рынка между евро и долларом (см. синие столбцы на рис. 3).2 Влияние количественного смягчения на краткосрочные процентные ставки разница в процентных ставках возникает частично из-за эффектов ликвидности на денежных рынках, а частично из-за ожиданий дальнейшего смягчения денежно-кредитной политики в среднесрочной перспективе, так называемого «сигнального» канала количественного смягчения (Woodford 2012). Далее мы обнаруживаем, что шок количественного смягчения, который увеличивает баланс ЕЦБ по сравнению с балансом ФРС, сдвигает ожидания рынков в отношении «времени старта», то есть первого повышения ставки в следующем цикле ужесточения денежно-кредитной политики, дальше вглубь. будущее (см. правую часть рисунка 2).

Мы обнаружили, что шок количественного смягчения, который увеличивает баланс ЕЦБ по сравнению с балансом ФРС, снижает разницу в ставках краткосрочного денежного рынка между евро и долларом (см. синие столбцы на рис. 3).2 Влияние количественного смягчения на краткосрочные процентные ставки разница в процентных ставках возникает частично из-за эффектов ликвидности на денежных рынках, а частично из-за ожиданий дальнейшего смягчения денежно-кредитной политики в среднесрочной перспективе, так называемого «сигнального» канала количественного смягчения (Woodford 2012). Далее мы обнаруживаем, что шок количественного смягчения, который увеличивает баланс ЕЦБ по сравнению с балансом ФРС, сдвигает ожидания рынков в отношении «времени старта», то есть первого повышения ставки в следующем цикле ужесточения денежно-кредитной политики, дальше вглубь. будущее (см. правую часть рисунка 2).

Тем не менее, результаты показывают, что львиная доля воздействия количественного смягчения на обменный курс связана с «остаточными» отклонениями от непокрытого паритета процентных ставок (Engel 2016), как показано зелеными полосами на рис. термин для всех необъяснимых отклонений, он фактически отражает поведение премий за валютный риск в моделях Gourinchas et al. (2019) и Гринвуд и соавт. (2019). В этих моделях увеличение баланса центрального банка делает его валюту более рискованной для посредников с ограниченной способностью нести риск.

термин для всех необъяснимых отклонений, он фактически отражает поведение премий за валютный риск в моделях Gourinchas et al. (2019) и Гринвуд и соавт. (2019). В этих моделях увеличение баланса центрального банка делает его валюту более рискованной для посредников с ограниченной способностью нести риск.

Наконец, мы также документально подтверждаем, что экспансионистский относительный шок QE увеличивает отклонения от покрытого паритета процентных ставок (CIP), как это отражено в кросс-валютной основе. Поскольку CIP является ключевым арбитражным отношением, шоки количественного смягчения усугубляют ограничения на арбитраж на валютных рынках. Однако реакция отклонений CIP объясняет лишь небольшую часть общего воздействия количественного смягчения на обменный курс (красные столбцы на рис. 3).

Рисунок 3 Разбивка реакции обменного курса на относительный шок количественного смягчения ЕЦБ и ФРС (в процентах)

Примечание : На рисунке представлена разбивка реакции обменного курса на относительный шок количественного смягчения, который увеличивает разницу между темпами роста балансов ЕЦБ и ФРС на 1 процентный пункт в вкладах UIP, учитываемых ответом. трехмесячного дифференциала денежного рынка евро-доллара (3m-MM-diff), трехмесячного отклонения CIP (3m-CIP-deviation), а также ожидаемого обменного курса на каждом горизонте прогноза (Expected exchange rate in H ). Премия за риск соответствует необъяснимой части, то есть остатку.

трехмесячного дифференциала денежного рынка евро-доллара (3m-MM-diff), трехмесячного отклонения CIP (3m-CIP-deviation), а также ожидаемого обменного курса на каждом горизонте прогноза (Expected exchange rate in H ). Премия за риск соответствует необъяснимой части, то есть остатку.

Выводы и последствия для политики

Мы показываем, что меры количественного смягчения оказывают сильное и устойчивое влияние на обменный курс доллара США к евро. Они в основном передаются через премии за валютный риск. Но они также материализуются через эффекты ликвидности на денежных рынках, сигнальные эффекты и, в гораздо меньшей степени, ограничения на арбитраж на валютных рынках.

Наши оценки можно использовать для оценки эффекта мер, принятых ЕЦБ и ФРС после вспышки COVID-19.пандемия на обменный курс. Баланс ФРС увеличился на 16 процентных пунктов больше, чем баланс ЕЦБ с марта 2020 года3. Исходя из оценки эластичности 0,35, это относительное увеличение привело к повышению курса евро по отношению к доллару почти на 6% — более чем половина фактического повышения стоимости в период с марта по сентябрь 2020 года примерно на 10%.

Эти события демонстрируют значение обменного курса как передаточного канала денежно-кредитной политики. Как упоминалось ранее, денежно-кредитная политика ЕЦБ не нацелена на сам обменный курс. В то же время в текущих условиях повышенной неопределенности ЕЦБ тщательно оценит последствия поступающей информации, включая изменения обменного курса, для среднесрочного прогноза инфляции.

Примечание авторов: эта колонка впервые появилась в исследовательском бюллетене Европейского центрального банка. Авторы выражают благодарность Альберто Мартину за комментарии. Высказанные здесь взгляды принадлежат авторам и не обязательно отражают точку зрения Европейского центрального банка или Евросистемы.

Ссылки

Бернанке, Б. (2015 г.), «Политика Федеральной резервной системы в международном контексте», выступление на 16-й Ежегодной исследовательской конференции Жака Полака.

Бхаттараи, С., А. Чаттерджи и В. И. Парк (2018 г.), «Влияние количественного смягчения в США на страны с формирующимся рынком», Серия рабочих документов Института Азиатского банка развития, серия 803.

Ка’ Зорзи, М., Л. Дедола, Г. Георгиадис, М. Яроцински, Л. Страчка и Г. Штрассер (2020 г.), «Денежно-кредитная политика и ее передача в глобализированном мире», Дискуссионные документы ЕЦБ 2407.

Дедола, Л., Г. Георгиадис, Дж. Грэб и А. Мель (2020 г.), дело в большой базуке? Политика количественного смягчения и обменные курсы?» Журнал монетарной экономики (ожидается).

Engel, C (2016), «Обменные курсы, процентные ставки и премия за риск», American Economic Review 106: 436-474.

Gourinchas, PO, W Ray and D Vayanos (2019), «Модель предпочтительной среды обитания для временных премий и валютного риска», mimeo.

Гринвуд, Р., С. Хэнсон, Дж. Стейн и А. Сандерам (2019), «Количественная теория временных премий и обменных курсов», мимео.

Хартли, Дж. и А. Ребуччи (2020 г.), «Событийное исследование COVID-19количественное смягчение центрального банка в странах с развитой и развивающейся экономикой», Рабочие документы NBER, № 27339.

Джорда, О., Шуларик М. и Тейлор (2015 г.), «Ставка на дом», Journal of International Economics 96: 2- 18.

Раджан, Р. (2013 г.), «Шаг в темноте: нетрадиционная денежно-кредитная политика после кризиса», выступление на лекции памяти Эндрю Крокетта, BIS, Базель.

Пауэлл, Дж. (2018 г.), «Влияние денежно-кредитной политики на глобальные финансовые условия и международные потоки капитала», выступление на 8-й конференции высокого уровня МВФ/ШНБ по международной валютной системе, Цюрих.

Рэми, В. и С. Зубайри (2018 г.), «Мультипликаторы государственных расходов в хорошие и плохие времена: данные из исторических данных США», Журнал политической экономии 126: 850-901.

Вудфорд, М. (2012 г.), «Методы адаптации политики к нижней границе процентной ставки», Proceedings — Economic Policy Symposium — Jackson Hole : 185-288.

Примечания

1 Hartley and Rebucci (2020) представляют обзор мер количественного смягчения, введенных центральными банками по всему миру после вспышки Covid-19.