Курс доллара profit: Форекс курс доллара к рублю сейчас в режиме онлайн

Содержание

Курс доллара в банках Смоленска на сегодня, выгодный курс обмена доллара США онлайн в Смоленске

Внимание!

Оперативно получать информацию о курсовых колебаниях можно в telegram-канале

- Главная

- Курсы валют

- Курсы валют в Смоленске

- Курс доллара США

на

Сообщить об

изменении

курсов

| Валюта | Покупка | Продажа | Курс ЦБ 16.11.2022 |

|---|---|---|---|

| Доллар | 62.50 | 61.42 | 60.3116 |

| Евро | 63.70 | 63.57 | 62.6297 |

| Юань | 8.33 | 8.60 | 8.5369 |

| Фунт | 67.55 | 76.10 | 70. 7395 7395 |

| Франк | 58.10 | 67.10 | 64.1818 |

- ЦБ РФ

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Смоленск

Выбрать город ▼

Курс доллара США в банках Смоленска на сегодня

| Банк | USD | Обновление | |

|---|---|---|---|

| Покупка | Продажа | ||

Банк «Открытие» | 62.45 | 66.05 | |

| Отделения Банка «Открытие» | Покупка | Продажа | Дата обновления |

| Смоленск, улица Николаева, 19 | 62.45 | 66.05 | |

| Смоленск, улица Октябрьской Революции, 9 | 62. 45 45 | 66.05 | |

СберБанк | 59.89 | 66.58 | |

| Отделения СберБанка | Покупка | Продажа | Дата обновления |

| Смоленск, улица Седова, 44 | 59.89 | 66.58 | |

| г. Смоленск, ул. Ново-Ленинградская, 11 | 59.89 | 66.58 | |

| г. Смоленск, ул. Щорса, 5 | 59.89 | 66.58 | |

| Смоленск, улица Кашена, 13 | 59.89 | 66.58 | |

| Смоленск, улица Фрунзе, 38А | 59.89 | 66.58 | |

| Смоленск, улица Шевченко, 65 | 59. 89 89 | 66.58 | |

| Смоленск, улица Лавочкина, 53А | 59.89 | 66.58 | |

| Смоленск, улица Попова, 96 | 59.89 | 66.58 | |

| Смоленск, Трамвайный проезд, 2 | 59.89 | 66.58 | |

| Смоленск, улица Рыленкова, 23 | 59.89 | 66.58 | |

| Смоленск, улица Твардовского, 22 | 59.89 | 66.58 | |

| Смоленск, улица Нормандия-Неман, 23 | 59.89 | 66.58 | |

| Смоленск, улица Николаева, 50 | 59.89 | 66.58 | |

| Смоленск, проспект Строителей, 1 | 59.89 | 66.58 | |

| Смоленск, проспект Гагарина, 32 | 59.89 | 66.58 | |

| Смоленск, Коммунистическая улица, 8/5 | 59.89 | 66.58 | |

| Смоленск, улица Николаева, 51 | 59.89 | 66.58 | |

| Смоленск, улица Октябрьской Революции, 32 | 59.89 | 66.58 | |

| Смоленск, проезд Чкалова, 6А | 59.89 | 66.58 | |

| Смоленск, Ново-Ленинградская улица, 11 | 59.89 | 66.58 | |

Банк ВТБ | 60. 1 1 | 64.6 | |

| Отделения ВТБ банка | Покупка | Продажа | Дата обновления |

| Смоленск, проспект Гагарина, 5А | 60.1 | 64.6 | |

| г. Смоленск, ул. Рыленкова, д. 35 Б | 60.1 | 64.6 | |

| г. Смоленск, ул. Исаковского, д. 5 | 60.1 | 64.6 | |

| г. Смоленск, ул. Октябрьской Революции, д. 9 | 60.1 | 64.6 | |

Газпромбанк | 62.5 | 69.05 | |

| Отделения Газпромбанка | Покупка | Продажа | Дата обновления |

г. Смоленск, ул. Коненкова, д. 2/12 Смоленск, ул. Коненкова, д. 2/12 | 62.5 | 69.05 | |

Россельхозбанк | 59.55 | 71 | |

| Отделения Россельхозбанка | Покупка | Продажа | Дата обновления |

| Смоленск, улица Твардовского, 2В | 59.55 | 71 | |

Промсвязьбанк | 59.42 | 61.42 | |

| Отделения Промсвязьбанка | Покупка | Продажа | Дата обновления |

| Смоленск, улица Николаева, 6 | 59.42 | 61.42 | |

| Смоленск, улица Пржевальского, 7А | 59.42 | 61. 42 42 | |

| Смоленск, улица Шевченко, 1/35 | 59.42 | 61.42 | |

Райффайзенбанк | 53.5 | 67.5 | |

| Отделения Райффайзенбанка | Покупка | Продажа | Дата обновления |

| Смоленск, Индустриальная улица, 2 | 53.5 | 67.5 | |

Росбанк | 40 | 70 | |

| Отделения Росбанка | Покупка | Продажа | Дата обновления |

| Смоленск, проспект Гагарина, 10/2 | 40 | 70 | |

Тинькофф Банк | 60. 05 05 | 64.6 | |

Уралсиб | 57.09 | 63.8 | |

| Отделения Уралсиба | Покупка | Продажа | Дата обновления |

| Смоленск, Большая Советская улица, 6 | 57.09 | 63.8 | |

| Смоленск, улица Николаева, 74 | 57.09 | 63.8 | |

Почта Банк | 63.93 | 0 | |

| Отделения Почта Банка | Покупка | Продажа | Дата обновления |

| Смоленск, Ново-Московская улица, 2/8 | 63.93 | 0 | |

| Смоленск, проспект Гагарина, 7 | 63. 93 93 | 0 | |

| Смоленск, улица Октябрьской Революции, 6 | 63.93 | 0 | |

| Смоленск, проспект Строителей, 7 | 63.93 | 0 | |

| Смоленск, улица Петра Алексеева, 16 | 63.93 | 0 | |

| Смоленск, улица Нахимова, 12 | 63.93 | 0 | |

| Смоленск, улица Кутузова, 4 | 63.93 | 0 | |

| Смоленск, улица Николаева, 25 | 63.93 | 0 | |

| Смоленск, улица Крупской, 34А | 63.93 | 0 | |

| Смоленск, улица Маршала Ерёменко, 26 | 63. 93 93 | 0 | |

| г. Смоленск, ул. 25 Сентября, д. 50а | 63.93 | 0 | |

| Смоленск, улица Валентины Гризодубовой, 2 | 63.93 | 0 | |

Русский Стандарт | 60 | 68 | |

| Отделения Русского Стандарта | Покупка | Продажа | Дата обновления |

| Смоленск, улица Кирова, 55 | 60 | 68 | |

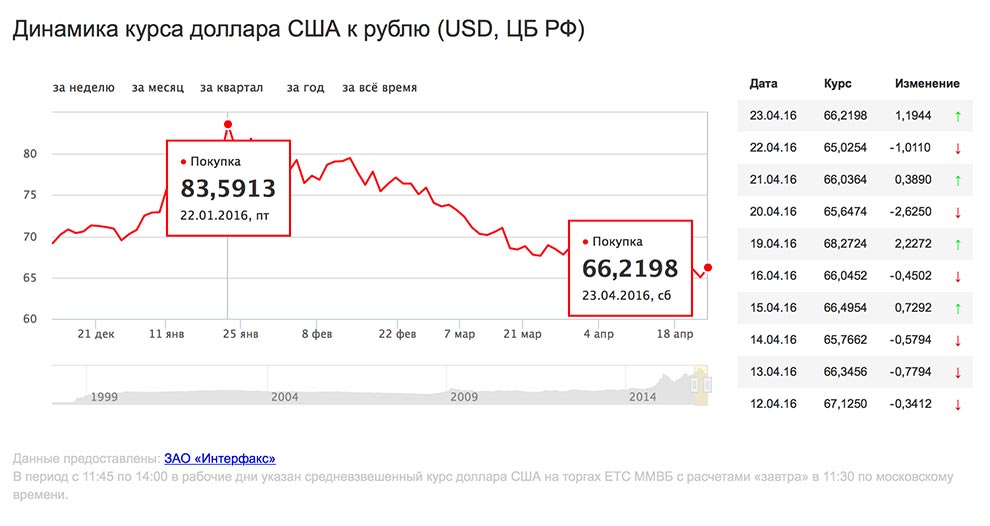

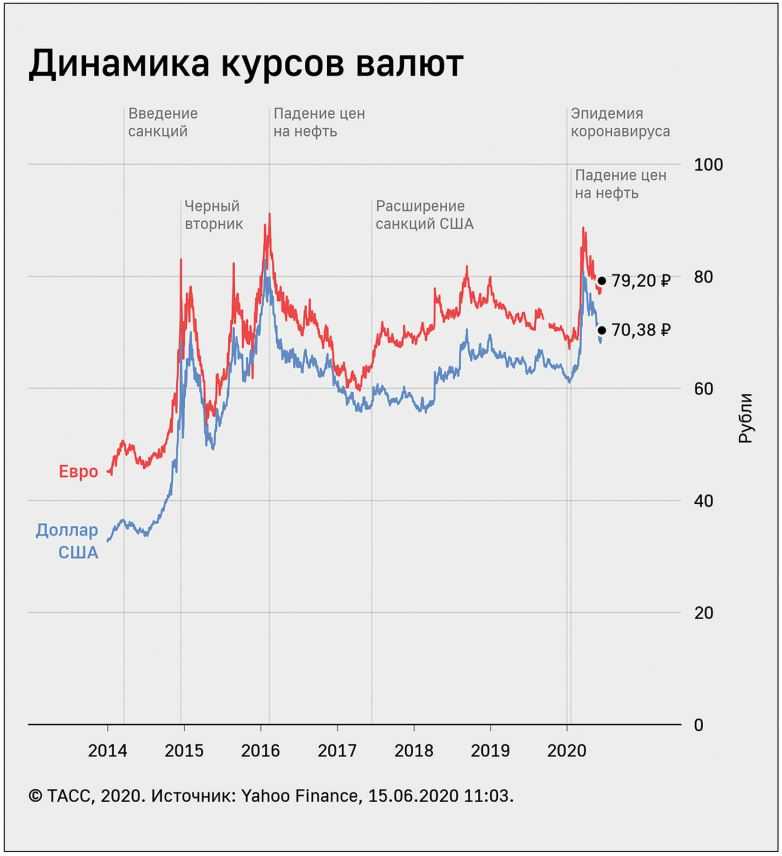

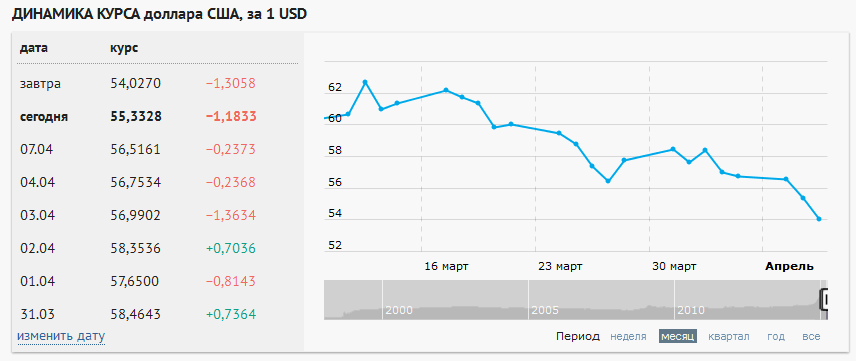

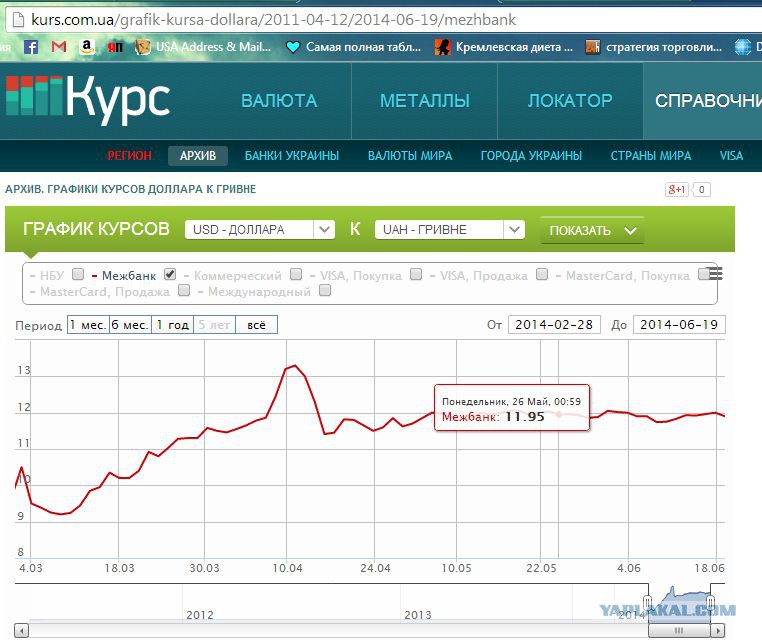

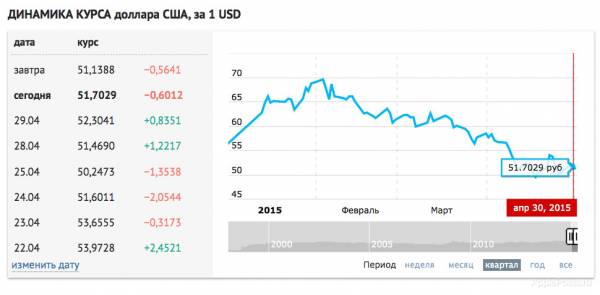

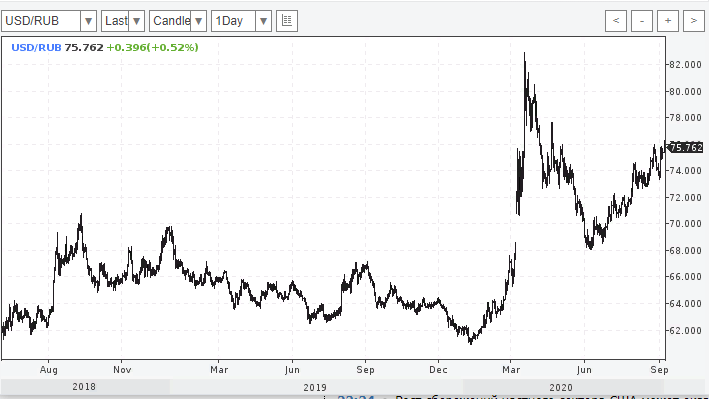

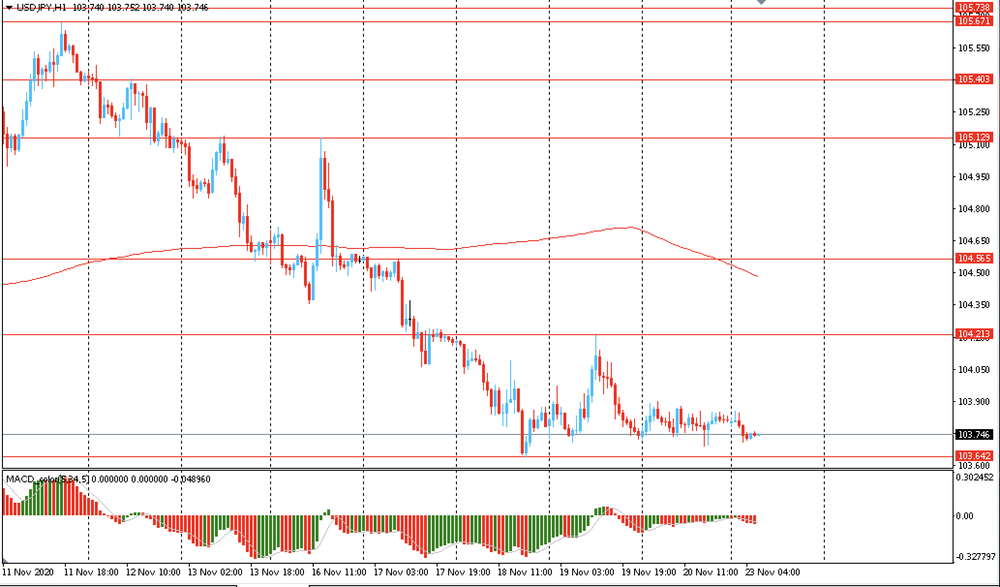

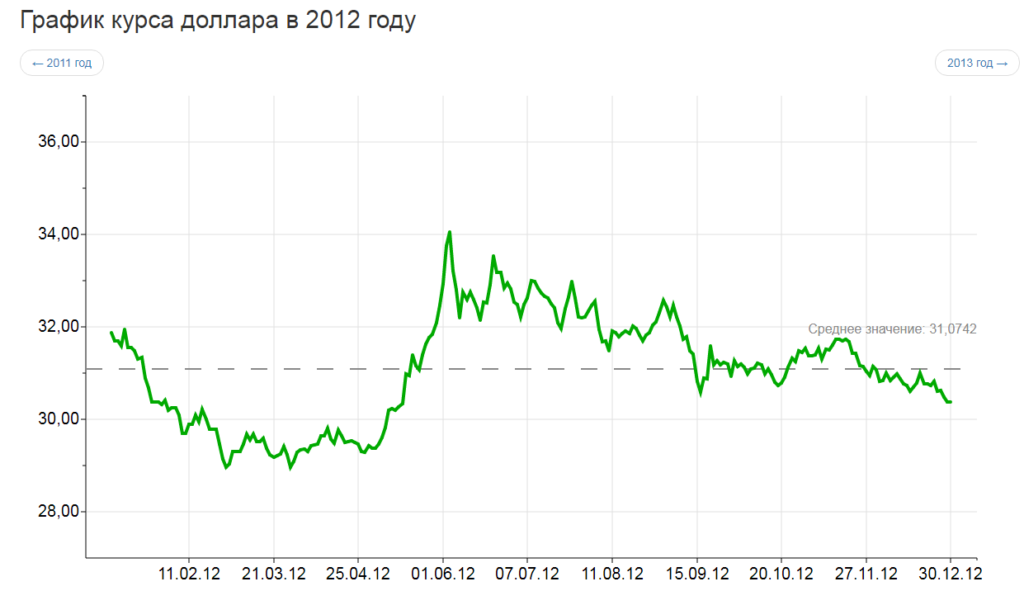

График колебаний курса доллара США

Курс доллара в банках Смоленска на сегодня

Курс доллара в Смоленске на нашем сайте представлен в значениях, актуальных на сегодня. Вы можете совершить наличный обмен в учреждении, которое предлагает наиболее выгодные значения.

Предлагаем за несколько секунд:

- найти лучший курс доллара США;

- изучить динамику на графике;

- составить прогноз на завтра.

Курс доллара в банках Смоленска можно восстановить на любую архивную дату. Для сравнения указаны курсы американской валюты и других валют по курсу ЦБ РФ. Здесь же можно воспользоваться конвертером валют для перевода.

Профит

до 50 млн сумов

Максимальная сумма кредита

до 12 месяцев

Срок, в течение которого нужно вернуть кредит

Оформить

50 млн сумов Максимальная сумма кредита

до 12 месяцев Срок кредита

0% годовых Процентная ставка

Заполните заявку, это не займёт больше 5 минут.

К оформлению

Вопросы и подробностиУ наших партнеров в сети магазинов:

1. Mediapark

2. Bosch

3. Шатура мебельотсутствует

Держатели Специальной банковской пластиковой карты эмитированных только Банком (Карта рассрочки «OFB Profit»), имеющие стабильный доход

Равными ежемесячными платежами

Перечисление суммы кредита на специальную сумовую пластиковую карту, эмитированных в ЧАКБ «Ориент Финанс» (Карта рассрочки «OFB Profit»), по которым осуществляется оплата за товары, приобретаемые в сети магазинов MEDIAPARK, Bosch, Shatura furniture – партнеров Банка

национальная валюта сум

1 000 000 сум

16% годовых

Поручительство физических лиц резидентов Республики Узбекистан, имеющих стабильный доход, полис страхования от риска непогашения кредита страховой компании, имеющая стабильный рейтинг среди страховых компаний Республики Узбекистан, либо залог ликвидного имущества удовлетворяющее требование Банка

не менее 125%, а по связанным лицам с Банком не менее 130% от суммы кредита

Специальная банковская пластиковая карта, эмитированная Банком (Карта рассрочки «OFB Profit»)

Необходимые документы

Погашение кредитов без комиссии. Быстро, выгодно и удобно в мобильном приложении ОФБ

Быстро, выгодно и удобно в мобильном приложении ОФБ

{{ $label(‘request.header.review’) }}{{ $label(‘request.header.success’) }}{{ $label(‘request.header.fail’) }}{{ $label(‘request.header.failDescription’) }}{{ $label(‘request.submit’) }}Мы перезвоним в течение часа, примем недостающие данные и подскажем удобное для вас отделение банка.

Как рассчитать и сравнить

Что такое маржа прибыли?

Маржа прибыли — это один из широко используемых коэффициентов рентабельности для оценки степени, в которой компания или бизнес-деятельность зарабатывают деньги. Он показывает, какой процент продаж превратился в прибыль. Проще говоря, процентная цифра показывает, сколько центов прибыли бизнес получил на каждый доллар продажи. Например, если бизнес сообщает, что в последнем квартале он достиг маржи прибыли в размере 35%, это означает, что его чистая прибыль составила 0,35 доллара на каждый доллар выручки от продаж.

Существует несколько видов маржинальной прибыли. Однако в повседневном использовании это обычно относится к чистой прибыли, чистой прибыли компании после того, как все другие расходы, включая налоги и разовые расходы, были вычтены из доходов.

Однако в повседневном использовании это обычно относится к чистой прибыли, чистой прибыли компании после того, как все другие расходы, включая налоги и разовые расходы, были вычтены из доходов.

Ключевые выводы

- Маржа прибыли измеряет степень, в которой компания или бизнес-деятельность зарабатывает деньги, в основном путем деления дохода на выручку.

- Маржа прибыли, выраженная в процентах, показывает, сколько центов прибыли было получено на каждый доллар продажи.

- Хотя существует несколько типов маржи прибыли, наиболее важным и широко используемым является маржа чистой прибыли, итоговая прибыль компании после того, как все другие расходы, включая налоги и разовые расходы, были исключены из выручки.

- Нормы прибыли используются кредиторами, инвесторами и самими предприятиями как индикаторы финансового состояния компании, навыков руководства и потенциала роста.

- Поскольку типичная норма прибыли варьируется в зависимости от отрасли, следует соблюдать осторожность при сравнении цифр для разных предприятий.

Понимание маржи прибыли

Понимание маржи прибыли

Компании и частные лица по всему миру осуществляют коммерческую экономическую деятельность с целью получения прибыли. Однако абсолютные цифры, такие как валовой объем продаж на сумму X миллионов долларов, деловые расходы на Y тысяч долларов или прибыль на сумму Z, не дают четкой и реалистичной картины прибыльности и эффективности бизнеса. Для расчета прибыли (или убытков) бизнеса используется несколько различных количественных показателей, что упрощает оценку эффективности бизнеса за разные периоды времени или сравнение его с конкурентами. Эти показатели называются нормами прибыли.

В то время как частные предприятия, такие как местные магазины, могут рассчитывать размер прибыли с желаемой периодичностью (например, еженедельно или раз в две недели), крупные предприятия, включая зарегистрированные на бирже компании, обязаны сообщать об этом в соответствии со стандартными периодами отчетности (например, ежеквартально или ежегодно). Компании, которые могут работать на ссудные деньги, могут быть обязаны вычислять и сообщать об этом кредитору (например, банку) ежемесячно в рамках стандартных процедур.

Компании, которые могут работать на ссудные деньги, могут быть обязаны вычислять и сообщать об этом кредитору (например, банку) ежемесячно в рамках стандартных процедур.

Существует четыре уровня прибыли или нормы прибыли:

- Валовая прибыль

- Операционная прибыль

- Прибыль до налогообложения

- Чистая прибыль

Они отражаются в отчете о прибылях и убытках компании в следующей последовательности: компания получает выручку от продаж, затем оплачивает прямые затраты на продукт или услугу. Остается валовая прибыль. Затем он оплачивает косвенные расходы, такие как штаб-квартира компании, реклама и исследования и разработки. Остается операционная маржа. Затем он выплачивает проценты по долгу и добавляет или вычитает любые необычные сборы или притоки, не связанные с основным бизнесом компании, с оставшейся маржей до налогообложения. Затем он платит налоги, оставляя чистую маржу, также известную как чистая прибыль, которая является самой чистой прибылью.

Существуют и другие ключевые коэффициенты прибыльности, которые аналитики и инвесторы обычно используют для определения финансового здоровья и благополучия компании. Рентабельность активов (ROA) анализирует, насколько хорошо компания использует свои активы для получения прибыли после учета расходов. Рентабельность капитала компании (ROE) определяет доходность компании на основе ее инвестиций в акционерный капитал.

Виды маржи прибыли

Давайте более внимательно рассмотрим различные разновидности норм прибыли.

Маржа валовой прибыли

Маржа валовой прибыли: начните с продаж и вычтите затраты, непосредственно связанные с созданием или предоставлением продукта или услуги, такие как сырье, рабочая сила и т. д. — обычно объединенные в «себестоимость проданных товаров», «себестоимость проданных продуктов» или « «себестоимость продаж» в отчете о прибылях и убытках, и вы получите валовую прибыль. Валовая прибыль, рассчитанная для каждого продукта, наиболее полезна для компании, анализирующей свой набор продуктов (хотя эти данные не раскрываются общественности), но в совокупности валовая маржа действительно показывает самую низкую картину прибыльности компании. В виде формулы:

В виде формулы:

Валовая прибыль

знак равно

Чистая продажа

−

COGS

Чистая продажа

куда:

\begin{align} &\textit{Валовая прибыль}=\frac{\textit{Чистые продажи}-\textit{Себестоимость}}{\textit{Чистые продажи}}\\ &\textbf{где:}\\ & \textit{COGS}=\text{себестоимость проданных товаров} \end{выравнивание}

Маржа валовой прибыли = Чистые продажи Чистые продажи – Себестоимостьгде:

Маржа операционной прибыли

Маржа операционной прибыли или просто операционная маржа: вычитая коммерческие, общие и административные или операционные расходы из числа валовой прибыли компании, мы получаем маржу операционной прибыли, также известную как прибыль до вычета процентов и налогов или EBIT.

В результате получается показатель дохода, который доступен для оплаты долга и акционеров бизнеса, а также налогового департамента, его прибыли от основных текущих операций компании. он часто используется банкирами и аналитиками для оценки всей компании с точки зрения потенциальных выкупов. Как формула:

Как формула:

Операционная

Выгода

Поле

знак равно

Операционная

Доход

Доход

×

100

\textbf{Маржа операционной прибыли}=\frac{\textbf{Операционный доход}}{\textbf{Выручка}}\ \mathbf{\times\ 100}

Операционная прибыль Маржа = ДоходОперационный доход × 100

Маржа прибыли до налогообложения

Маржа прибыли до налогообложения: возьмите операционную прибыль и вычтите процентные расходы при добавлении любого процентного дохода, скорректируйте на единовременные статьи, такие как прибыль или убытки от прекращенной деятельности, и вы получите прибыль до налогообложения или прибыль до налогообложения (EBT). Разделите эту цифру на выручку, и вы получите норму прибыли до налогообложения.

Все основные показатели прибыли сравнивают некоторый уровень остаточной (остаточной) прибыли с продажами. Например, валовая прибыль в размере 42% означает, что на каждые 100 долларов дохода компания платит 58 долларов в виде затрат, непосредственно связанных с производством продукта или услуги, оставляя 42 доллара в виде валовой прибыли.

Маржа чистой прибыли

Давайте теперь рассмотрим маржу чистой прибыли, наиболее важную из всех мер, и что обычно имеют в виду люди, когда спрашивают: «Какова маржа прибыли компании?»

Маржа чистой прибыли рассчитывается путем деления чистой прибыли на чистые продажи или путем деления чистой прибыли на выручку, полученную за определенный период времени. В контексте расчета нормы прибыли чистая прибыль и чистая прибыль используются взаимозаменяемо. Точно так же продажи и выручка взаимозаменяемы. Чистая прибыль определяется путем вычитания всех сопутствующих расходов, включая затраты на сырье, рабочую силу, эксплуатацию, аренду, процентные платежи и налоги, из общего полученного дохода.

Математически Маржа прибыли = чистая прибыль (или доход) / чистый объем продаж (или доход)

= (Чистый объем продаж — Расходы) / Чистый объем продаж

= 1- (Расходы / Чистая выручка)

НПМ

знак равно

(

р

−

COGS

−

ОЕ

−

О

−

я

−

Т

р

)

×

1

0

0

или же

НПМ

знак равно

(

Чистая прибыль

р

)

×

1

0

0

куда:

Н

п

М

знак равно

Рентабельность по чистой прибыли

р

знак равно

доход

С

О

грамм

С

знак равно

стоимость проданных товаров

О

Е

знак равно

операционные расходы

О

знак равно

прочие расходы

я

знак равно

интерес

\begin{выровнено} &\begin{собрано} \textit{NPM}=\left(\frac{\textit{R}-\textit{COGS}-\textit{OE}-\textit{O}-\textit{ I }-\textit{T}}{\textit{R}}\right)\\times100\\ \textbf{or}\\ \textit{NPM}=\ \left(\frac{\textit{Чистый доход} }{\textit{R}}\right)\times100 \end{собранные}\\ &\textbf{где:}\\ &NPM=\text{маржа чистой прибыли}\\ &R=\text{выручка}\\ &COGS =\text{себестоимость проданных товаров}\\ &OE=\text{операционные расходы}\\ &O=\text{прочие расходы}\\ &I=\text{проценты}\\ &T=\text{налоги} \end{ выровнено}

NPM = (RR – COGS – OE – O – I – T) ×100илиNPM = (RЧистый доход)×100где: NPM=чистая прибыль R=выручкаCOGS=себестоимость проданных товаровOE=операционные расходыO=прочие расходыI=проценты

Выплаченные дивиденды не считаются расходами и не учитываются в формуле.

Возьмем простой пример: если компания реализовала чистую выручку на сумму 100 000 долларов США в предыдущем квартале и потратила в общей сложности 80 000 долларов США на различные расходы, то

Маржа прибыли = 1 – (80 000 долл. США / 100 000 долл. США)

= 1- 0,8

= 0,2 или 20%

Это указывает на то, что за квартал бизнесу удалось получить прибыль в размере 20 центов на каждый доллар продаж. Давайте рассмотрим этот пример как базовый для будущих сравнений.

Анализ формулы маржи прибыли

Более пристальный взгляд на формулу показывает, что размер прибыли определяется двумя числами — продажами и расходами. Чтобы максимизировать маржу прибыли, которая рассчитывается как {1 — (Расходы/Чистая выручка)}, нужно попытаться минимизировать результат, полученный от деления (Расходы/Чистая выручка). Этого можно достичь, когда расходы низки, а чистый объем продаж высок.

Давайте разберемся, расширив приведенный выше пример базового случая.

Если тот же бизнес генерирует такой же объем продаж на сумму 100 000 долларов США, потратив всего 50 000 долларов США, его маржа прибыли составит {1 — 50 000 долларов США/100 000 долларов США)} = 50%. Если затраты на создание тех же продаж еще больше снизятся до 25 000 долларов США, норма прибыли подскочит до {1 — 25 000 долларов США/100 000 долларов США)} = 75%. Таким образом, снижение затрат помогает увеличить размер прибыли.

С другой стороны, если расходы остаются фиксированными на уровне 80 000 долларов США, а объем продаж увеличивается до 160 000 долларов США, маржа прибыли увеличивается до {1 — 80 000 долларов США/160 000 долларов США)} = 50%. Дальнейшее увеличение дохода до 200 000 долларов США при той же сумме расходов приводит к марже прибыли {1 — 80 000 долларов США/200 000 долларов США)} = 60%. Таким образом, увеличение продаж также увеличивает размер прибыли.

Основываясь на приведенных выше сценариях, можно сделать вывод, что размер прибыли можно повысить за счет увеличения продаж и снижения затрат. Теоретически, более высокие продажи могут быть достигнуты либо за счет повышения цен, либо за счет увеличения объема проданных единиц, либо за счет того и другого.

Теоретически, более высокие продажи могут быть достигнуты либо за счет повышения цен, либо за счет увеличения объема проданных единиц, либо за счет того и другого.

На практике повышение цены возможно только в той степени, в которой не теряется конкурентное преимущество на рынке, в то время как объемы продаж по-прежнему зависят от динамики рынка, такой как общий спрос, доля рынка, занимаемая бизнесом, а также существующее положение конкурентов и будущие действия. . Точно так же возможности контроля затрат также ограничены. Можно сократить/устранить нерентабельную продуктовую линейку, чтобы сократить расходы, но бизнес также потеряет в соответствующих продажах.

Во всех сценариях для бизнес-операторов становится прекрасным балансом корректировка цен, объема и контроля затрат. По сути, маржа прибыли выступает в качестве индикатора способности владельцев бизнеса или руководства внедрять стратегии ценообразования, которые приводят к увеличению продаж, и эффективно контролировать различные затраты, чтобы свести их к минимуму.

Использование маржи прибыли

От публичной компании с капиталом в миллиард долларов до обычного киоска с хот-догами на тротуаре Joe’s — показатель рентабельности широко используется и приводится всеми видами бизнеса по всему миру. Он также используется для обозначения потенциала прибыльности более крупных секторов и национальных или региональных рынков в целом. Часто можно увидеть такие заголовки, как «ABC Research предупреждает о снижении рентабельности американского автомобильного сектора» или «Европейские корпоративные нормы прибыли стремительно растут».

По сути, маржа прибыли стала общепринятой стандартной мерой способности бизнеса приносить прибыль и является индикатором высшего уровня его потенциала. Это одна из первых ключевых цифр, которые цитируются в ежеквартальных отчетах о результатах деятельности компаний.

Владельцы бизнеса, руководство компании и внешние консультанты используют его внутри компании для решения операционных вопросов и изучения сезонных моделей и корпоративной эффективности в разные периоды времени. Нулевая или отрицательная маржа прибыли означает, что бизнес либо пытается управлять своими расходами, либо не может добиться хороших продаж. Дальнейшее углубление помогает определить области утечек, такие как большое количество непроданных запасов, избыток, но недоиспользуемых сотрудников и ресурсов или высокую арендную плату, а затем разработать соответствующие планы действий.

Нулевая или отрицательная маржа прибыли означает, что бизнес либо пытается управлять своими расходами, либо не может добиться хороших продаж. Дальнейшее углубление помогает определить области утечек, такие как большое количество непроданных запасов, избыток, но недоиспользуемых сотрудников и ресурсов или высокую арендную плату, а затем разработать соответствующие планы действий.

Предприятия, управляющие несколькими бизнес-подразделениями, линейками продуктов, магазинами или географически разбросанными объектами, могут использовать маржу прибыли для оценки эффективности каждого подразделения и сравнения ее друг с другом.

Размер прибыли часто играет роль, когда компания ищет финансирование. Отдельным предприятиям, таким как местный розничный магазин, может потребоваться предоставить его для получения (или реструктуризации) кредита от банков и других кредиторов. Это также становится важным при получении кредита против бизнеса в качестве залога.

Крупные корпорации, выпускающие долговые обязательства для привлечения денег, должны раскрывать свое предполагаемое использование собранного капитала, и это дает инвесторам представление о норме прибыли, которую можно получить либо за счет сокращения затрат, увеличения продаж, либо за счет сочетания того и другого. Число стало неотъемлемой частью оценки акций на первичном рынке первичных публичных предложений (IPO).

Число стало неотъемлемой частью оценки акций на первичном рынке первичных публичных предложений (IPO).

Наконец, размер прибыли является важным фактором для инвесторов. Инвесторы, рассматривающие возможность финансирования конкретного стартапа, могут захотеть оценить размер прибыли от разрабатываемого потенциального продукта/услуги. Сравнивая два или более предприятия или акции, чтобы определить лучшее, инвесторы часто сосредотачиваются на соответствующей норме прибыли.

Сравнение размеров прибыли

Маржа прибыли не может быть единственным решающим фактором для сравнения, поскольку у каждого бизнеса есть свои собственные операции. Предприятия с низкой рентабельностью, такие как розничная торговля и транспорт, обычно имеют высокий оборот и доход, что компенсирует общую высокую прибыль, несмотря на относительно низкий показатель рентабельности. У элитных предметов роскоши низкие продажи, но высокая прибыль на единицу компенсирует высокую прибыль.

Ниже приведено сравнение размера прибыли четырех давно работающих и успешных компаний в области технологий и розничной торговли:

Изображение Сабрины Цзян © Investopedia 2021

Технологические компании, такие как Microsoft и Alphabet, имеют высокую квартальную прибыль, исчисляемую двузначными числами, по сравнению с однозначными показателями, достигнутыми Walmart и Target. Однако это не означает, что Walmart и Target не приносили прибыли или были менее успешными предприятиями по сравнению с Microsoft и Alphabet.

Однако это не означает, что Walmart и Target не приносили прибыли или были менее успешными предприятиями по сравнению с Microsoft и Alphabet.

Изображение Сабрины Цзян © Investopedia 2021

Взгляд на доходность акций в период с 2006 по 2012 год показывает схожие результаты по всем четырем акциям, хотя маржа прибыли Microsoft и Alphabet в тот период намного опережала Walmart и Target. Поскольку они относятся к разным секторам, слепое сравнение исключительно по размеру прибыли может быть неуместным. Сравнение маржи прибыли между Microsoft и Alphabet, а также между Walmart и Target более уместно.

Примеры высокоприбыльных отраслей

Предприятия по производству предметов роскоши и высококачественных аксессуаров часто работают с высоким потенциалом прибыли и низкими продажами. Некоторые дорогостоящие изделия, такие как автомобиль высокого класса, заказываются для изготовления, то есть устройство изготавливается после получения заказа от клиента, что делает его малозатратным процессом без больших операционных накладных расходов.

Компании, занимающиеся разработкой программного обеспечения или игр, могут сначала инвестировать в разработку определенного программного обеспечения / игры, а затем получить большие деньги, просто продав миллионы копий с очень небольшими затратами. Заключение стратегических соглашений с производителями устройств, таких как предложение предустановленных Windows и MS Office на ноутбуках производства Dell, еще больше снижает затраты при сохранении доходов.

Защищенные патентами предприятия, такие как фармацевтика, могут поначалу нести высокие затраты на исследования, но они пожинают большие плоды с высокой прибылью, продавая защищенные патентом лекарства без конкуренции.

Примеры низкоприбыльных отраслей

Предприятия с интенсивными операциями, такие как транспорт, которым, возможно, придется иметь дело с колебаниями цен на топливо, привилегиями и удержанием водителей, а также обслуживанием транспортных средств, обычно имеют более низкую норму прибыли.

Сельскохозяйственные предприятия обычно имеют низкую норму прибыли из-за неуверенности в погоде, больших запасов, операционных накладных расходов, потребности в сельскохозяйственных и складских помещениях, а также ресурсоемкой деятельности.

Автомобили также имеют низкую норму прибыли, поскольку прибыль и продажи ограничены жесткой конкуренцией, неопределенностью потребительского спроса и высокими операционными расходами, связанными с развитием дилерских сетей и логистики.

Как определить размер прибыли?

Маржа прибыли — это коэффициент рентабельности, который может сказать вам, зарабатывает ли компания деньги. Он показывает, какая часть продаж компании превратилась в прибыль или сколько центов на доллар она приносит за продажу. Маржа прибыли позволяет аналитикам и инвесторам определять финансовое состояние и благополучие определенных компаний. Типы маржи прибыли включают маржу валовой прибыли и маржу операционной прибыли.

Как рассчитать размер прибыли?

Вы можете легко определить норму прибыли компании, вычитая себестоимость проданных товаров (COGS) из ее общего дохода и разделив эту цифру на общий доход. Умножьте эту цифру на 100, чтобы получить процент. Таким образом, компания с доходом в 1000 долларов и себестоимостью в 200 долларов имеет норму прибыли 80% или (1000–200 долларов) ÷ 1000 долларов.

Умножьте эту цифру на 100, чтобы получить процент. Таким образом, компания с доходом в 1000 долларов и себестоимостью в 200 долларов имеет норму прибыли 80% или (1000–200 долларов) ÷ 1000 долларов.

В чем разница между валовой прибылью и операционной прибылью?

Маржа валовой прибыли относится к чистому объему продаж компании за вычетом общей стоимости проданных товаров. Этот показатель показывает, какую часть прибыли получает компания до вычетов, включая общие и административные расходы. Маржа операционной прибыли, с другой стороны, относится к любой прибыли, которую компания получает после оплаты определенных переменных затрат, таких как заработная плата и сырье.

Итог

Существует множество различных показателей, которые аналитики и инвесторы могут использовать, чтобы определить, является ли компания финансово здоровой и надежной. Одним из них является размер прибыли. Он делает это, беря продажи, которые компания конвертирует в прибыль, и превращая их в проценты. Проще говоря, маржа прибыли компании — это общее количество центов на доллар, полученное от продажи, которое компания удерживает в качестве прибыли.

Проще говоря, маржа прибыли компании — это общее количество центов на доллар, полученное от продажи, которое компания удерживает в качестве прибыли.

Эти маржи можно разделить на различные категории, такие как валовая и операционная прибыль. Но наиболее распространенным является чистая прибыль, которую мы обычно называем чистой прибылью компании. Эта цифра — то, что осталось после вычета всех налогов и любых других расходов.

Какова хорошая норма прибыли для нового бизнеса?

Начинать и вести бизнес может быть очень увлекательно. Это требует много тяжелой работы, но это может стоить того, после того, как все сказано и сделано. В конце концов, вы работаете на себя, а это значит, что вам не нужно ни перед кем отчитываться (кроме ваших клиентов) и часто вы сами устанавливаете часы работы. Если вы правильно разыграете свои карты и сможете воплотить в жизнь отличную идею, вы сможете увидеть рост прибыли.

Хотя деньги не всегда решают все, они, безусловно, являются главным приоритетом для людей, которые только начинают свой бизнес. Конечно, вы можете сказать своим поставщикам, инвесторам и кредитным специалистам, что хотите изменить мир к лучшему, но есть очень большая вероятность, что они захотят увидеть больше, чем просто ваши благие намерения. На самом деле, они, вероятно, будут больше интересоваться финансовыми показателями, особенно вашей прибылью.

Конечно, вы можете сказать своим поставщикам, инвесторам и кредитным специалистам, что хотите изменить мир к лучшему, но есть очень большая вероятность, что они захотят увидеть больше, чем просто ваши благие намерения. На самом деле, они, вероятно, будут больше интересоваться финансовыми показателями, особенно вашей прибылью.

Если ваш бизнес новый, необходимо учитывать несколько факторов, прежде чем определить идеальную норму прибыли. Мы рассмотрим некоторые основы того, что вы должны учитывать при измерении прибыльности и изучении вашей прибыли.

Основные выводы

- Маржа прибыли — это финансовый показатель, который используется для измерения прибыльности бизнеса или компании.

- Маржа валовой прибыли может быть использована для определения прибыльности конкретного объекта, но маржа чистой прибыли является лучшим показателем общей прибыльности.

- Маржа чистой прибыли является ключевой, поскольку она измеряет общий объем продаж за вычетом любых коммерческих расходов, а затем делит это число на общий доход.

- Наилучшая маржа чистой прибыли для вашего бизнеса зависит от того, в какой отрасли вы работаете, а это означает, что вам не следует сравнивать свою маржу с компаниями из других отраслей.

- Новые компании могут иметь более высокую норму прибыли, чем старые, потому что производственные затраты увеличиваются при увеличении продаж.

Что такое маржа прибыли?

Прежде чем мы сделаем что-нибудь еще, давайте вспомним о размерах прибыли. Маржа прибыли является одним из наиболее распространенных показателей прибыльности, которые показывают, как предприятия зарабатывают деньги. Проще говоря, маржа прибыли представляет собой общий процент продаж, приносящих прибыль. Имейте в виду, что вы должны вычесть все расходы, связанные с ведением бизнеса, чтобы получить результирующую прибыль. Маржа прибыли компании говорит заинтересованным сторонам (инвесторам, кредиторам и другим), насколько хорошо она распоряжается своими деньгами.

Существует несколько видов прибыли. Но здесь мы рассмотрим два наиболее распространенных: размер чистой прибыли и размер валовой прибыли.

Но здесь мы рассмотрим два наиболее распространенных: размер чистой прибыли и размер валовой прибыли.

Маржа чистой прибыли

Маржу чистой прибыли компании обычно называют просто чистой маржой. Эта маржа измеряет прибыль (или чистую прибыль) как общий процент от выручки. Как и другие маржи, маржа чистой прибыли выражается в процентах. Но в некоторых случаях вы можете увидеть их в десятичной форме.

Вот как вы определяете чистую маржу для бизнеса. Возьмите общий объем продаж компании и вычтите общие деловые расходы. Разделите полученный результат на общий доход компании. Таким образом, если ваш новый бизнес принес в прошлом году 300 000 долларов, а расходы составили 250 000 долларов, ваша чистая прибыль составит 16%.

Чистая маржа позволяет компаниям (и другим) видеть, насколько хорошо работают их бизнес-модели, и измерять их общую прибыльность. Они также используются для составления прогнозов прибыли, что особенно полезно для лиц, инвестирующих в публичные компании.

Маржа валовой прибыли

Другим наиболее распространенным типом маржи прибыли, используемым в корпоративном мире, является маржа валовой прибыли или валовая маржа. Он рассчитывается путем вычитания себестоимости проданных товаров (COGS) из чистых продаж компании. Затем результат делится на чистый объем продаж. Как и другие, валовая прибыль обычно выражается в процентах.

Инвесторы, аналитики и руководство могут использовать валовую прибыль для определения финансового состояния компании. Существенные изменения в валовой прибыли могут указывать на то, что компании необходимо внести изменения в методы управления. Или это может сигнализировать о необходимости пересмотра продуктов и услуг компании.

Владельцы малого бизнеса используют маржу валовой прибыли для измерения рентабельности отдельного продукта. Если вы продаете продукт за 50 долларов, а его производство обходится вам в 35 долларов, ваша валовая прибыль составит 30% (15 долларов разделить на 50 долларов). Валовая прибыль — хороший показатель, который следует знать, но, вероятно, его следует игнорировать при оценке вашего бизнеса в целом.

Валовая прибыль — хороший показатель, который следует знать, но, вероятно, его следует игнорировать при оценке вашего бизнеса в целом.

Маржа операционной прибыли показывает сумму прибыли, которую компания получает в расчете на доллар после учета определенных переменных затрат, таких как рабочая сила и материалы. Но этот показатель не учитывает налоги или проценты. Чтобы рассчитать операционную маржу, вы должны разделить общий операционный доход на чистый объем продаж компании.

Промышленность имеет значение

Размер прибыли очень сильно зависит от отрасли, в которой работает бизнес. Владельцы бизнеса получают более высокую маржу в некоторых секторах по сравнению с другими из-за экономических факторов каждой отрасли. Вот почему важно помнить об отрасли (в дополнение к размеру бизнеса), когда вы сравниваете размер прибыли любой компании с другими. Проще говоря, вы должны убедиться, что сравниваете яблоки с яблоками.

Допустим, у вас есть пекарня, и вы делаете одни из лучших свадебных тортов в городе. Вы вели действительно хорошие записи и после математических расчетов получили чистую прибыль в размере 21%. Но ваш друг владеет ИТ-компанией, которая устанавливает сложные компьютерные сети для предприятий и имеет чистую прибыль в размере 16%. Означает ли это, что вы лучше владеете бизнесом, потому что ваша норма прибыли на пять процентных пунктов выше? Нет. Это не так, поскольку размер прибыли зависит от отрасли.

Вы вели действительно хорошие записи и после математических расчетов получили чистую прибыль в размере 21%. Но ваш друг владеет ИТ-компанией, которая устанавливает сложные компьютерные сети для предприятий и имеет чистую прибыль в размере 16%. Означает ли это, что вы лучше владеете бизнесом, потому что ваша норма прибыли на пять процентных пунктов выше? Нет. Это не так, поскольку размер прибыли зависит от отрасли.

Точно так же вы можете ожидать прибыль в размере 19,8% в качестве бухгалтера. Если вы работаете в сфере общественного питания, чистая прибыль может составлять всего 3,8%. Означает ли это, что вы должны продать свою пекарню и стать бухгалтером? Нет. Маржа прибыли измеряет не то, сколько денег вы заработаете или могли бы заработать, а только то, сколько фактически заработано на каждый доллар продаж.

Если вы консультант, ваша маржа, вероятно, довольно высока, поскольку у вас очень мало накладных расходов. Вы не можете сравнивать себя с производителем, который арендует площади и оборудование и должен инвестировать в сырье.

Показатели чистой прибыли варьируются в зависимости от сектора и не могут сравниваться по всем направлениям. По своей природе отрасли в секторе финансовых услуг, такие как бухгалтерский учет, имеют более высокую норму прибыли, чем отрасли в сфере общественного питания, такие как рестораны.

Размер прибыли новых и существующих компаний

Многие новые владельцы бизнеса обычно ожидают более низкой нормы прибыли в первые годы своей деятельности. Дело не в том, что они хотят получить меньшую прибыль. Скорее, они считают, что для начала бизнеса требуется время, усилия и много денег, поэтому получение прибыли может занять некоторое время.

Конечно, когда вы начинаете получать приличную прибыль и сколько вы зарабатываете, иногда зависит от вашей области. Но в других случаях это, на удивление, неверно. Некоторые предприятия склонны к более высокой марже, чем другие. Те, у кого более низкая маржа, часто имеют более высокие накладные расходы и большие расходы на оплату. Рассмотрим владельцев предприятий в сфере общественного питания, которые должны учитывать инвентарь, арендную плату, коммунальные услуги и рабочую силу. Но товары и услуги, которые они предлагают, часто легче продать.

Рассмотрим владельцев предприятий в сфере общественного питания, которые должны учитывать инвентарь, арендную плату, коммунальные услуги и рабочую силу. Но товары и услуги, которые они предлагают, часто легче продать.

В некоторых случаях существует обратная зависимость между маржой прибыли и продажами. Например, норма прибыли в сфере услуг и обрабатывающей промышленности снижается по мере роста продаж. Предприятия в этих секторах могут получать прибыль в размере 40%, пока их годовой объем продаж не достигнет 300 000 долларов США. Это примерно то время, когда бизнес должен начать нанимать больше людей. Каждый сотрудник в малом бизнесе снижает маржу.

Что такое хорошая маржа валовой прибыли?

На этот вопрос нет однозначного ответа. Это связано с тем, что размер прибыли зависит от отрасли и размера бизнеса. Некоторые отрасли по своей природе имеют более высокую норму прибыли. Это означает, что высокая маржа валовой прибыли для компании в одной отрасли может быть неприемлемой для компании в другой отрасли. Высокая валовая прибыль, как правило, связана с производственными компаниями, в то время как те, которые покупают и продают готовые товары, такие как продуктовые магазины, имеют более низкую валовую прибыль.

Высокая валовая прибыль, как правило, связана с производственными компаниями, в то время как те, которые покупают и продают готовые товары, такие как продуктовые магазины, имеют более низкую валовую прибыль.

Что такое хороший коэффициент валовой прибыли?

Коэффициент валовой прибыли компании сравнивает валовую прибыль компании с ее общим доходом. Выражается в процентах. Таким образом, если соотношение составляет 25%, это означает, что валовая прибыль компании составляет 25 центов на каждый доллар продаж.

Более высокие коэффициенты валовой прибыли обычно означают, что предприятия хорошо справляются со своими затратами на продажу. Но нет хорошего способа определить, что представляет собой хороший коэффициент валовой прибыли. Это связано с тем, что некоторые сектора, как правило, имеют более высокие коэффициенты, чем другие. Так что это не универсальный подход.

Что такое хорошая валовая прибыль для различных основных отраслей?

Бизнес-школа Стерна при Нью-Йоркском университете регулярно публикует отраслевые данные. Согласно отчету о марже школы за январь 2022 года, средняя валовая прибыль образовательных компаний составила 47,9%. Машиностроительные компании получили валовую прибыль в размере 35,4%, в то время как застройщики получили прибыль в размере 28,9%. Нефтесервисные компании и компании по производству оборудования получили валовую прибыль в размере 7,9%, а компании воздушного транспорта — валовую прибыль в размере 1,4%. Финансовые услуги были одними из самых высоких, в том числе региональные банки на 9-м месте.9,8%.

Согласно отчету о марже школы за январь 2022 года, средняя валовая прибыль образовательных компаний составила 47,9%. Машиностроительные компании получили валовую прибыль в размере 35,4%, в то время как застройщики получили прибыль в размере 28,9%. Нефтесервисные компании и компании по производству оборудования получили валовую прибыль в размере 7,9%, а компании воздушного транспорта — валовую прибыль в размере 1,4%. Финансовые услуги были одними из самых высоких, в том числе региональные банки на 9-м месте.9,8%.

Что такое хорошая прибыль для малого бизнеса?

Размер прибыли для малого бизнеса зависит от размера и характера бизнеса. Но в целом нормальная прибыль для малого бизнеса обычно колеблется от 7% до 10%. Имейте в виду, однако, что некоторые предприятия могут иметь более низкую маржу, например, розничные или связанные с продуктами питания компании. Это потому, что они, как правило, имеют более высокие накладные расходы.

Практический результат

В начале, когда компания небольшая и простая, маржа, скорее всего, будет весьма внушительной.