Курс евро на неделю прогноз центробанка график: ПРОГНОЗ КУРСА ЕВРО НА ЗАВТРА, НЕДЕЛЮ, МЕСЯЦ И 2022, 2023-2025 ГОДЫ

Содержание

Курс евро (eur) в банках, выгодный обмен евро на рубли, лучший курс

На 18 декабря 2022, 16:49

| Валюта | Курс ЦБ | Курс MOEX | Лучшая покупка | Лучшая продажа | — | 89,50 ₽ -0,27 за день | 71,50 ₽БКС Банк | 71,00 ₽Датабанк | Рассчитать |

|---|

Курс евро в банках

USDEURCNYAMDAUDAZNBGNCADCHFCZKGBPINRKGSKZTNOKPLNSEKSGDTRY

Все валюты

Все банки

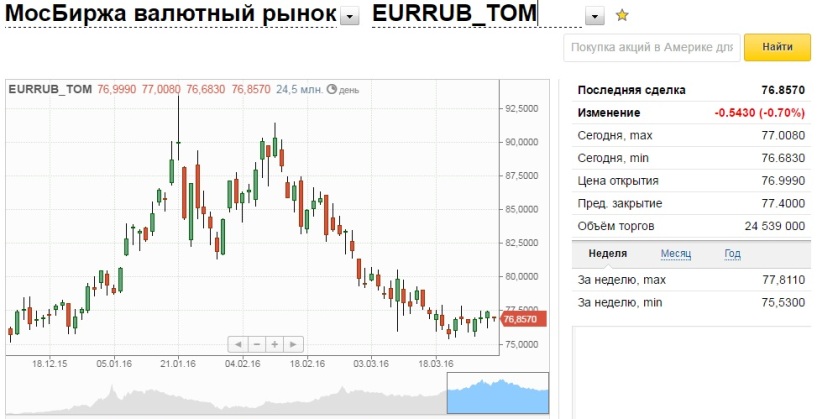

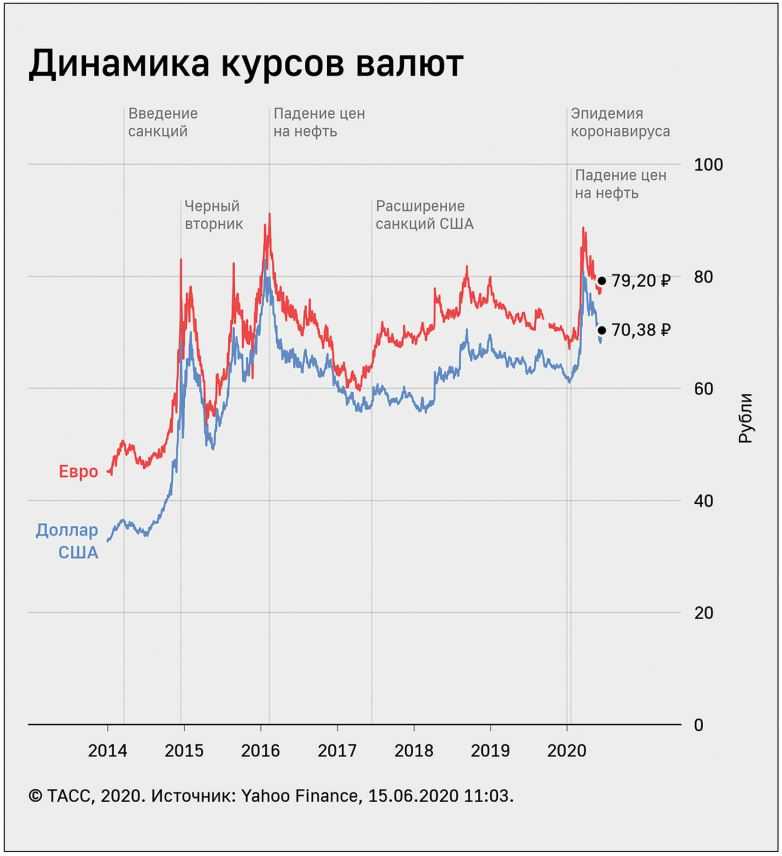

График изменения курса евро

по курсу ЦБ

НеделяМесяцГод

Курсы других валют в Москве

На 18 декабря 2022, 00:02

| Валюта | Курс ЦБ | Курс MOEX | Лучшая покупка | Лучшая продажа | Доллар США | 64,61 ₽ +0,31 за день | 73,45 ₽ -0,08 за день | 67,50 ₽БКС Банк | 67,05 ₽Камский коммерческий Банк | Рассчитать | Китайский юань | — | 11,45 ₽ +0 за день | 9,20 ₽Камский коммерческий Банк | 10,00 ₽Камский коммерческий Банк | Рассчитать | Армянский драм | — | — | 0,15 ₽Ак Барс | 0,19 ₽Ак Барс | Рассчитать | Австралийский доллар | — | — | 36,81 ₽Тинькофф Банк | 49,90 ₽Тинькофф Банк | Рассчитать | Азербайджанский манат | — | — | 32,33 ₽Тинькофф Банк | 43,82 ₽Тинькофф Банк | Рассчитать | Болгарский лев | — | — | 29,85 ₽Тинькофф Банк | 40,46 ₽Тинькофф Банк | Рассчитать | Бразильский реал | — | — | — | — | Рассчитать | Белорусский рубль | — | 29,50 ₽ +0 за день | — | — | Рассчитать | Канадский доллар | — | — | 40,23 ₽Тинькофф Банк | 54,53 ₽Тинькофф Банк | Рассчитать | Швейцарский франк | — | — | 65,00 ₽Камский коммерческий Банк | 70,43 ₽Ак Барс | Рассчитать | Чешская крона | — | — | 2,41 ₽Тинькофф Банк | 3,26 ₽Тинькофф Банк | Рассчитать | Датская крона | — | — | — | — | Рассчитать | Фунт стерлингов | — | 104,23 ₽ +0,26 за день | 78,50 ₽Камский коммерческий Банк | 40,00 ₽Внешфинбанк | Рассчитать | Венгерский форинт | — | — | — | — | Рассчитать | Индийская рупия | — | — | 1,09 ₽Тинькофф Банк | — | Рассчитать | Японская иена | — | — | — | — | Рассчитать | Киргизский сом | — | — | 0,69 ₽Ак Барс | 0,78 ₽Ак Барс | Рассчитать | Вон Республики Корея | — | — | — | — | Рассчитать | Казахский тенге | — | 0,18 ₽ +0 за день | 0,13 ₽Ак Барс | 0,15 ₽Ак Барс | Рассчитать | Литовский лит | — | — | — | — | Рассчитать | Латвийский лат | — | — | — | — | Рассчитать | Молдавский лей | — | — | — | — | Рассчитать | Норвежская крона | — | — | 5,57 ₽Тинькофф Банк | 7,54 ₽Тинькофф Банк | Рассчитать | Польский злотый | — | — | 12,45 ₽Тинькофф Банк | 16,88 ₽Тинькофф Банк | Рассчитать | Румынский лей | — | — | — | — | Рассчитать | Шведская крона | — | — | 5,31 ₽Тинькофф Банк | 7,20 ₽Тинькофф Банк | Рассчитать | Сингапурский доллар | — | — | 40,38 ₽Тинькофф Банк | 54,73 ₽Тинькофф Банк | Рассчитать | Таджикский сомони | — | — | — | — | Рассчитать | Туркменский манат | — | — | — | — | Рассчитать | Турецкая лира | — | — | 3,24 ₽Тинькофф Банк | 3,97 ₽Тинькофф Банк | Рассчитать | Украинская гривна | — | 2,11 ₽ +0 за день | — | — | Рассчитать | Узбекский сум | — | — | — | — | Рассчитать | Южноафриканский рэнд | — | — | — | — | Рассчитать | Биткоин | — | — | — | — | Рассчитать |

|---|

О курсах обмена

Евро является официальной валютой в 17 странах Евросоюза. В качестве безналичной расчетной валюты евро был введен в обращение в 1999 году, банкноты и монеты появились в 2002 году. 1 евро состоит из 100 евроцентов. Краткое обозначение € или EUR. На курс евро влияет макроэкономическая ситуация в странах, входящих в ЕС, а также ставка рефинансирования ЕЦБ, колебания курса доллара США и другие факторы. Значение обменного курса евро ежедневно формируется в процессе торгов на международном валютном рынке. На Сравни.ру вы можете узнать, в каких банках выгоднее всего совершить обмен валюты евро.

В качестве безналичной расчетной валюты евро был введен в обращение в 1999 году, банкноты и монеты появились в 2002 году. 1 евро состоит из 100 евроцентов. Краткое обозначение € или EUR. На курс евро влияет макроэкономическая ситуация в странах, входящих в ЕС, а также ставка рефинансирования ЕЦБ, колебания курса доллара США и другие факторы. Значение обменного курса евро ежедневно формируется в процессе торгов на международном валютном рынке. На Сравни.ру вы можете узнать, в каких банках выгоднее всего совершить обмен валюты евро.

Источники информации

Указаны данные о курсах обмена валют для головного офиса на основе информации, официально опубликованной банком. Наличие конкретной валюты и курс ее обмена в дополнительных офисах обслуживания, филиалах, банкоматах, онлайн-банке, и других подразделениях могут отличаться. Пожалуйста, всегда уточняйте с банком возможность и фактический курс проведения обменных операций.

Курс евро на сегодня

Евро – официальная валюта 17-ти стран Евросоюза. Безналичной расчетной валютой евро был введен в обращение в 1999-м году. Стоимость евро – 100 евроцентов. Эта валюта имеет свое краткое обозначение: € или EUR. Курс на сегодня вы сможете просмотреть на нашем сайте. Курс евро зависит от ставки рефинансирования ЕЦБ, от доллара и его колебаний, и от общей макроэкономической ситуации в Евросоюзе. На нашем сайте вы всегда сможете узнать названия банков, в которых совершать обмен евро на рубли выгоднее всего. Вся информация, опубликованная нами, взята с официальных сайтов банков.

Безналичной расчетной валютой евро был введен в обращение в 1999-м году. Стоимость евро – 100 евроцентов. Эта валюта имеет свое краткое обозначение: € или EUR. Курс на сегодня вы сможете просмотреть на нашем сайте. Курс евро зависит от ставки рефинансирования ЕЦБ, от доллара и его колебаний, и от общей макроэкономической ситуации в Евросоюзе. На нашем сайте вы всегда сможете узнать названия банков, в которых совершать обмен евро на рубли выгоднее всего. Вся информация, опубликованная нами, взята с официальных сайтов банков.

Курс евро на завтра

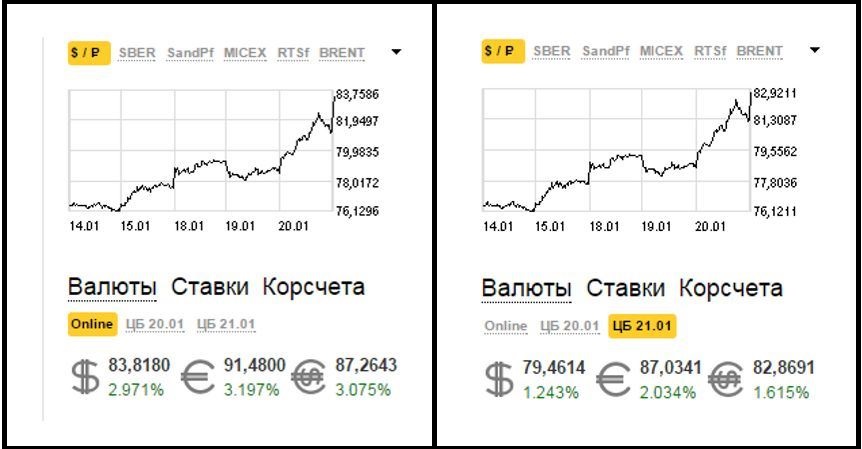

Сейчас информация о курсе евро на завтра и на пару дней вперед считается архиважной. Узнать, какой сейчас курс евро и что прогнозируют на завтрашний день, вы сможете в поисковой системе «Яндекс», либо на нашем сайте – мы ежедневно обновляем информацию о текущих котировках валюты. Все крупные банки имеют архивы, в которых хранятся графики состояния Евро и движения этой валюты. При желании можно проанализировать любой взятый отрезок времени с начала работы банка. В режиме онлайн вам будут доступны такие показатели, как курс евро на данный момент времени, его динамика по отношению к рублю за неделю, месяц, квартал, год.

В режиме онлайн вам будут доступны такие показатели, как курс евро на данный момент времени, его динамика по отношению к рублю за неделю, месяц, квартал, год.

Курс евро онлайн

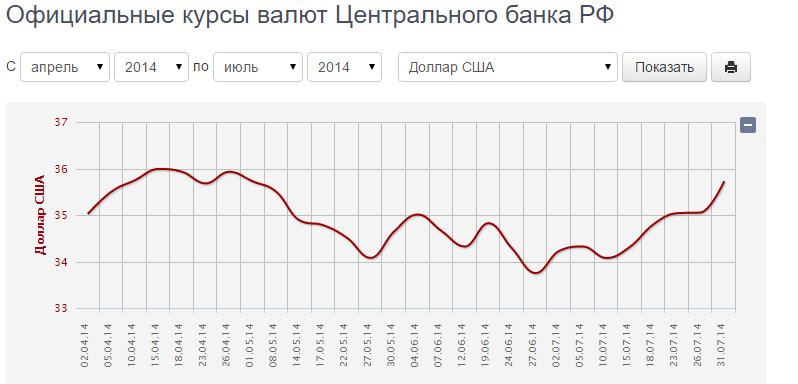

На этой странице сайта вы сможете ознакомиться с информацией о Евро и его курсе в режиме онлайн. Можно просмотреть курс рубля к евро в ЦБ РФ и в коммерческих банках. Курс евро онлайн – это наиважнейшая информация, которая может понадобиться в случае, если вы заходите обменять рубли на евро или, наоборот. Чтобы посмотреть статистику движения валюты за год, месяц, неделю или любой нужный вам период, задайте нужный вам отрезок времени. К примеру, если посмотреть на динамику евро за 2012-й год, можно отметить, что самым высоким курс рубля к этой валюте был 5-го июня, а самый низкий – в марте, 17-го числа.

Курс евро к рублю

Курс евро к рублю на сегодняшний день весьма нестабилен. Прежде чем обменять свои рубли на евро или, наоборот, нужно проанализировать банки и обменники на предмет нахождения самого выгодного валютного курса относительно отечественного рубля. Помните, что при самой выгодной на первый взгляд котировке можно отдать гораздо больше денег, чем, меняя валюту в ЦБ РФ. Просто многие коммерческие банки требуют комиссии, составляющие до нескольких процентов от обмениваемой суммы. Разные банки ставят отличающийся друг от друга курс валюты, но он не может быть больше допустимого коридора, установленного Центробанком.

Помните, что при самой выгодной на первый взгляд котировке можно отдать гораздо больше денег, чем, меняя валюту в ЦБ РФ. Просто многие коммерческие банки требуют комиссии, составляющие до нескольких процентов от обмениваемой суммы. Разные банки ставят отличающийся друг от друга курс валюты, но он не может быть больше допустимого коридора, установленного Центробанком.

Официальный курс евро

Центробанк устанавливает официальный курс Евро и другой валюты, опираясь на индексную сессию ММВБ, проходящую в будние дни с 10-ти утра до половины двенадцатого дня. Обновление графиков курса валют происходит в реальном времени. На нашем сайте вы сможете просмотреть графики с ориентировочным курсом евро на завтра. Также на этой странице отображена информация о кросс-курсах евро по отношению к доллару, гривне, японской иене и множеству других валют. Вам нужен официальный курс евро, чтобы совершить обменные операции? Проанализируйте лучшие курсы покупки и продажи валюты в коммерческих банках.

История евро

Решение о введении евро в оборот было принято в декабре 1999-го года на заседании Европейского совета, проходившего в Мадриде. После достижения главами 15-ти государств политического компромисса, была введена новая валюта с названием «Евро». На данный момент Евро является официальной валютой в семнадцати государствах. Это Дания, Эстония, Кипр, Бельгия, Ирландия, Италия, Словения, Словакия, Португалия, Словакия, Греция, Мальта, Люксембург, Швеция, Испания и другие. В одном Евро ровно 100 евроцентов. В обращении с 2000-го года следующие банкноты: 5, 10, 20, 50, 100, 200, 500 Евро.

Курс евро в реальном времени

Валютный курс российского рубля по отношению к евро в наши дни весьма шаткий, аналитики называют его плавающим. В конце прошлого года Центробанк отменил валютный коридор, установленный до кризиса, что привело к свободному плаванию курса. Сейчас операции на внутреннем валютном рынке осуществляются на возвратной основе. На этой странице вы сможете отслеживать курс Евро в реальном времени и всегда узнавать о произошедших изменениях первыми. Оперативное отслеживание курса Евро в коммерческих банках поможет сориентироваться и найти самый выгодный курс для финансовых операций.

Оперативное отслеживание курса Евро в коммерческих банках поможет сориентироваться и найти самый выгодный курс для финансовых операций.

Курсы валют

евро

Еженедельный обзор рынка | BlackRock Investment Institute

Мы думаем, что рынки оценивают снижение ставок, начиная с середины 2023 года (темно-оранжевая линия на графике), потому что они думают, что Федеральная резервная система приедет на помощь, когда начнется рецессия — старый сценарий. Эта точка зрения сделала кривые доходности США наиболее перевернутыми со времени последнего быстрого цикла повышения ФРС в 1980-х годах, когда доходность пятилетних казначейских облигаций упала больше, чем доходность двух- и десятилетних облигаций за последний месяц. Это повышенные акции. Мы видим дальнейшее снижение базовой инфляции в следующем году по сравнению с текущими уровнями, но думаем, что центральные банки не вернут ее к целевому уровню в 2%. На наш взгляд, для этого потребуется еще более глубокая рецессия, и мы видим, что они остановятся перед таким результатом, поскольку ущерб от чрезмерного ужесточения политики становится все более очевидным. Таким образом, мы видим, что центральные банки живут в условиях постоянно превышающей целевой уровень инфляции, и, по нашему мнению, они не смогут снижать ставки так быстро, как ожидают рынки.

Таким образом, мы видим, что центральные банки живут в условиях постоянно превышающей целевой уровень инфляции, и, по нашему мнению, они не смогут снижать ставки так быстро, как ожидают рынки.

Мы начинаем наблюдать рецессию. Повышение ставок ФРС привело к падению продаж жилья в США из-за роста ипотечных ставок, в то время как предприятия сокращают инвестиционные планы. Американские домохозяйства накопили избыточные сбережения, накопленные во время пандемии, для финансирования расходов: по данным Бюро экономического анализа США, в октябре уровень сбережений в США достиг 17-летнего минимума. По нашим оценкам, в следующем году потребители в США могут исчерпать свои накопленные сбережения. Мы видим, что расходы замедляются, что, по нашему мнению, ухудшает и без того сокращающуюся экономику. В Европе мы видим, что более высокие ставки усугубляют экономические потери от энергетического шока.

Застрял на старой схеме

Мы ожидаем, что инфляция значительно снизится по сравнению с ее нынешними максимумами, поскольку цены на энергоносители стабилизируются, а инфляция на товары снизится из-за устранения узких мест в поставках. Однако снижение инфляции до целевого уровня, на наш взгляд, повлечет за собой еще более глубокую рецессию. Показательный пример: более сложные ограничения, такие как нехватка рабочей силы по мере старения рабочей силы, вызывают инфляционную головную боль ФРС. Это означает, что экономика США не может поддерживать текущий уровень активности, не создавая инфляционного давления. Мы думаем, что ФРС вскоре придется сократить разрыв между тем, где работает экономика, и тем, где она может комфортно работать с учетом этих ограничений. Вот почему мы не видим, чтобы центральные банки изменили курс, снизив ставки по мере того, как рецессия заканчивается. Сейчас они создают рецессии, а не спешат на помощь, как делали это в прошлом.

Однако снижение инфляции до целевого уровня, на наш взгляд, повлечет за собой еще более глубокую рецессию. Показательный пример: более сложные ограничения, такие как нехватка рабочей силы по мере старения рабочей силы, вызывают инфляционную головную боль ФРС. Это означает, что экономика США не может поддерживать текущий уровень активности, не создавая инфляционного давления. Мы думаем, что ФРС вскоре придется сократить разрыв между тем, где работает экономика, и тем, где она может комфортно работать с учетом этих ограничений. Вот почему мы не видим, чтобы центральные банки изменили курс, снизив ставки по мере того, как рецессия заканчивается. Сейчас они создают рецессии, а не спешат на помощь, как делали это в прошлом.

Ралли акций США и инверсия кривой доходности показывают, что рынки цепляются за старый сценарий рецессии центральных банков. Надежды рынка на смягчение поддержали ралли акций, несмотря на сообщение председателя ФРС Джерома Пауэлла о том, что ставки могут оставаться высокими дольше. Мы считаем, что акции могут снова упасть, если рынки перестанут ожидать смягчения политики. По нашему мнению, разрыв между ожиданиями рынка и намерениями ФРС со временем начнет сокращаться. Мы наблюдаем рост долгосрочной доходности, поскольку инвесторы требуют увеличения премии за срок или компенсации за риск владения долгосрочными облигациями на фоне постоянно превышающей целевой уровень и более волатильной инфляции, исторически высоких ставок, рекордных уровней долга и риска финансовых аварий. Распродажа ценных бумаг в Великобритании дала представление о возвращении линчевателей по облигациям. Любое изменение политики контроля кривой доходности Банка Японии может увеличить возврат премии за срок.

Мы считаем, что акции могут снова упасть, если рынки перестанут ожидать смягчения политики. По нашему мнению, разрыв между ожиданиями рынка и намерениями ФРС со временем начнет сокращаться. Мы наблюдаем рост долгосрочной доходности, поскольку инвесторы требуют увеличения премии за срок или компенсации за риск владения долгосрочными облигациями на фоне постоянно превышающей целевой уровень и более волатильной инфляции, исторически высоких ставок, рекордных уровней долга и риска финансовых аварий. Распродажа ценных бумаг в Великобритании дала представление о возвращении линчевателей по облигациям. Любое изменение политики контроля кривой доходности Банка Японии может увеличить возврат премии за срок.

Наша итоговая сумма

Мы по-прежнему убеждены, что номинальные государственные облигации не помогут диверсифицировать портфели прямо сейчас и останутся ниже долгосрочных государственных облигаций. Мы смотрим на краткосрочную перспективу, кредит инвестиционного уровня и ценные бумаги агентства США, обеспеченные ипотекой, для получения дохода. Мы считаем акции DM недооцененными, потому что считаем, что рынки оценят снижение ставок, а прибыль не отражает предсказанную рецессию. Мы ожидаем, что когда-то в 2023 году акции станут более позитивными, после оценки того, как рынки оценивают экономический ущерб, который мы ожидаем в будущем, и отношение к рыночному риску. Это наша новая инвестиционная книга.

Мы считаем акции DM недооцененными, потому что считаем, что рынки оценят снижение ставок, а прибыль не отражает предсказанную рецессию. Мы ожидаем, что когда-то в 2023 году акции станут более позитивными, после оценки того, как рынки оценивают экономический ущерб, который мы ожидаем в будущем, и отношение к рыночному риску. Это наша новая инвестиционная книга.

Рыночный фон

На прошлой неделе акции упали на 3%, а доходность казначейских облигаций практически не изменилась, даже несмотря на то, что кривая доходности перевернулась до самого низкого уровня с 1980-х годов. Мы считаем, что рыночные ожидания снижения ставок подстегнули акции, а прибыль еще не отражает рецессию, которую мы ожидаем. Более низкая долгосрочная доходность отражает то, что рынки цепляются за старый сценарий, когда центральные банки противодействуют рецессии, а долгосрочные облигации служат балластом портфеля, и, по нашему мнению, не видят рисков возврата премии за срок.

Неделю определяют три важных политических решения центрального банка. Мы думаем, что ФРС будет держать ставки выше дольше, чем рынок оценивает. Мы видим, что ЕЦБ и Банк Англии продолжают агрессивно повышать ставки. Мы также будем следить за тем, признают ли квартальные прогнозы центральных банков экономический ущерб, необходимый для снижения инфляции до целевого уровня.

Мы думаем, что ФРС будет держать ставки выше дольше, чем рынок оценивает. Мы видим, что ЕЦБ и Банк Англии продолжают агрессивно повышать ставки. Мы также будем следить за тем, признают ли квартальные прогнозы центральных банков экономический ущерб, необходимый для снижения инфляции до целевого уровня.

Рыночная перспектива: когда ФРС затормозит?

Загадка инфляции все еще далека от решения. Федеральная резервная система столкнулась с неоднозначными данными, свидетельствующими о том, что рост цен может замедлиться, но средняя почасовая заработная плата все еще растет, несмотря на многочисленные усилия центрального банка по сдерживанию экономики. Тем временем рынок, похоже, более оптимистично смотрит на полномочия ФРС. Несмотря на последовательные сообщения центрального банка о том, что он планирует «поднять и удерживать» ставки в течение 2023 года, фьючерсный рынок рассчитывает на снижение ставок в конце года.

Со своей стороны, зарубежные центральные банки замедляют повышение ставок, и международные фондовые рынки отреагировали положительно. Индекс MSCI Euro, который отслеживает динамику фондового рынка компаний, базирующихся в еврозоне, в этом квартале продемонстрировал наилучшие результаты с конца 1990-х годов.

Индекс MSCI Euro, который отслеживает динамику фондового рынка компаний, базирующихся в еврозоне, в этом квартале продемонстрировал наилучшие результаты с конца 1990-х годов.

Акции и экономика США: ФРС посередине

По мере того, как мы переходим к 2023 году, история экономики США, вероятно, сместит акцент с инфляционных опасений на потенциальные стрессы в экономике и рынке труда в целом.

Безусловно, инфляция по-прежнему высока в относительном историческом выражении, даже если ее темпы замедляются. А рост заработной платы оказывается слишком упорным для ФРС, стремящейся сдерживать инфляционные ожидания. Согласно последнему отчету о занятости, средний почасовой заработок вырос на 5,1% по сравнению с прошлым годом в ноябре, а годовой прирост за предыдущие три месяца (что является лучшим показателем краткосрочной тенденции) был самым быстрым с января.

Отслеживание роста заработной платы Федерального резервного банка Атланты подтвердило эту тенденцию, показав общий рост на 6,4% в ноябре, при этом как сменившие работу, так и оставшиеся на работе наблюдают рост, как показано на диаграмме ниже.

Получайте деньги, чтобы остаться или уйти

Источник: Чарльз Шваб, Bloomberg, по состоянию на 30.11.2022.

Федеральный резервный банк Атланты определяет «сохранившегося на рабочем месте» человека, работающего в той же профессии и отрасли, что и годом ранее, и работающего с одним и тем же работодателем в каждый из последних трех месяцев. К «переключателям работы» относятся все остальные (т. е. люди другой профессии, отрасли или работодателя).

Повышение заработной платы работников, сменивших работу, является тревожным сигналом того, насколько высок спрос на рабочую силу. Федеральная резервная система хочет создать еще больший застой на рынке труда в надежде, что она сможет сократить количество вакансий (спрос), не причинив долговременного ущерба в виде высокого уровня безработицы. Мы считаем, что это трудная цель, в основном из-за запаздывающего характера уровня безработицы, а также из-за того, насколько агрессивным был этот цикл ужесточения.

Опять же, ФРС, вероятно, все еще далека от объявления победы на фронте инфляции. Более сильный рост заработной платы идет рука об руку с более высокими удельными затратами на рабочую силу, которые, в свою очередь, сильно коррелируют с инфляцией. Как вы можете видеть на диаграмме ниже, двухлетнее процентное изменение удельных затрат на рабочую силу выросло до 11,2% в третьем квартале, что является самым быстрым с начала 1980-х годов. Такой рост также не означает, что рабочие становятся более производительными: падение производительности на 1,4% было самым большим с 1975 года.

Производительность падает из-за роста затрат на рабочую силу

Источник: Чарльз Шваб, Bloomberg, по состоянию на 30.11.2022.

Индексы уверенности в умных деньгах и уверенности в глупых деньгах SentimenTrader используются, чтобы увидеть, что «хорошие» рыночные таймеры делают со своими деньгами по сравнению с тем, что делают «плохие» рыночные таймеры, и представлены по шкале от 0% до 100%. . Когда индекс уверенности в умных деньгах составляет 100 %, это означает, что те, кто наиболее правильно оценивает направление рынка, на 100 % уверены в росте рынка. Когда он равен 0%, это означает, что хорошие рыночные таймеры на 0% уверены в ралли. Индекс уверенности в тупых деньгах работает противоположным образом.

. Когда индекс уверенности в умных деньгах составляет 100 %, это означает, что те, кто наиболее правильно оценивает направление рынка, на 100 % уверены в росте рынка. Когда он равен 0%, это означает, что хорошие рыночные таймеры на 0% уверены в ралли. Индекс уверенности в тупых деньгах работает противоположным образом.

Удельные затраты на рабочую силу и производительность также являются запаздывающими показателями, но данные с более высокой периодичностью продолжают подчеркивать более высокие затраты на оплату труда и слабый рост производительности. Как и в случае с инфляцией в целом, тенденции развиваются в благоприятном направлении, но темпы изменений, вероятно, слишком медленные, чтобы ФРС могла снять педаль тормоза.

Поскольку ястребиная ФРС намерена удерживать ставки на более высоком уровне в течение более длительного времени, возвращение более высокой безрисковой ставки имеет важные последствия для инвесторов в акции. Благодаря более высоким ставкам и экономической слабости в игру возвращаются не только основные фондовые показатели, но и профиль лидерства рынка решительно меняется. Прошли те времена, когда прибыль рынка зависела от результатов всего нескольких акций (то есть «большой пятерки» или «суперсемерки»). Как показано на диаграмме ниже, равновзвешенный индекс S&P 500 превзошел своего аналога, взвешенного по рыночной капитализации, с самым большим отрывом с 2010 года9.0003

Прошли те времена, когда прибыль рынка зависела от результатов всего нескольких акций (то есть «большой пятерки» или «суперсемерки»). Как показано на диаграмме ниже, равновзвешенный индекс S&P 500 превзошел своего аналога, взвешенного по рыночной капитализации, с самым большим отрывом с 2010 года9.0003

Получение равных

Источник: Чарльз Шваб, Bloomberg, по состоянию на 09.12.2022.

Индекс равного веса S&P 500® (EWI) представляет собой версию широко используемого индекса S&P 500 с равным весом. Этот индекс включает те же составляющие, что и взвешенный по капитализации S&P 500, но каждой компании в S&P 500 EWI присваивается фиксированный вес — или 0,2% от общего индекса при каждой ежеквартальной перебалансировке. Индексы являются неуправляемыми, не несут платы за управление, затрат и издержек и не могут быть инвестированы напрямую. Прошлые результаты не являются гарантией будущих результатов.

Этот спред не будет длиться вечно, но он поддерживает идею о том, что отбор компаний с сильными фундаментальными показателями (т. е. высокой рентабельностью, низкой волатильностью, высоким свободным денежным потоком) может продолжать работать в пользу инвесторов. В годы, предшествовавшие пандемии, инвесторы были в значительной степени вознаграждены за пассивный подход, сосредоточив внимание на стратегиях, взвешенных по капитализации, из-за вышеупомянутого превосходства нескольких, но могущественных компаний с крупной капитализацией, которые доминировали в S&P 500. Однако, поскольку их показатели в этом году отстают, текущий медвежий рынок вознаградил акции (меньшие по рыночной стоимости), которые последовательно отставали от своих более крупных аналогов. Таким образом, стоит искать в другом месте, особенно для компаний высокого качества.

е. высокой рентабельностью, низкой волатильностью, высоким свободным денежным потоком) может продолжать работать в пользу инвесторов. В годы, предшествовавшие пандемии, инвесторы были в значительной степени вознаграждены за пассивный подход, сосредоточив внимание на стратегиях, взвешенных по капитализации, из-за вышеупомянутого превосходства нескольких, но могущественных компаний с крупной капитализацией, которые доминировали в S&P 500. Однако, поскольку их показатели в этом году отстают, текущий медвежий рынок вознаградил акции (меньшие по рыночной стоимости), которые последовательно отставали от своих более крупных аналогов. Таким образом, стоит искать в другом месте, особенно для компаний высокого качества.

Фиксированный доход: увеличивающийся разрыв

Федеральная резервная система продолжает повышать краткосрочные процентные ставки и сигнализирует о том, что планирует поддерживать высокие ставки в течение 2023 года, но финансовые рынки не убеждены. Несмотря на постоянные сообщения ФРС о том, что она планирует «поднять и удерживать» ставку в течение 2023 года, фьючерсный рынок рассчитывает на снижение ставок в конце года.

Несмотря на постоянные сообщения ФРС о том, что она планирует «поднять и удерживать» ставку в течение 2023 года, фьючерсный рынок рассчитывает на снижение ставок в конце года.

Рынок рассчитывает на резкое повышение ставки по федеральным фондам

Источник: Блумберг.

Рыночная оценка ставки по федеральным фондам с использованием подразумеваемой ставки по фьючерсам на федеральные фонды (FFM2 COMB Comdty). По состоянию на 12.12.2022. Только для иллюстративных целей. Пожалуйста, ознакомьтесь с информацией о рисках для фьючерсов и опционов, прежде чем торговать фьючерсными продуктами. Фьючерсные счета не защищены SIPC.

Расходящиеся взгляды на политику предполагают, что инвесторы больше, чем сам ФРС, верят в способность ФРС обуздать инфляцию. Перевернутая кривая доходности и низкие значения подразумеваемых инфляционных ожиданий на рынке казначейских ценных бумаг с защитой от инфляции (TIPS) позволяют предположить, что инвесторы ожидают замедления роста и ослабления ценового давления в первой половине 2023 года9. 0003

0003

Падение цен на товары, ослабление рынка жилья и замедление производства указывают на то, что дезинфляционные силы уже действуют. Но перспективы будущего внешнего спроса также невелики, учитывая, как развитые страны и страны с формирующимся рынком боролись с резким скачком цен на энергоносители в этом году.

Глобальный PMI, как правило, движется в тандеме с доходностью 10-летних казначейских облигаций.

Источник: Bloomberg, S&P Global. JP Morgan Global Manufacturing PMI, Diffusion Index SA (индекс MPMIGLMA), общая доходность государственных облигаций США за 10 лет (индекс USGG10YR). Ежемесячные данные на 30.11.2022.

Прошлые результаты не являются гарантией будущих результатов.

Несколько иронично, что ФРС кажется менее уверенной, чем рынок, в своей способности обеспечивать более низкую инфляцию в течение более длительного времени. Не сумев предвидеть сохранение инфляции в результате пандемии, официальные лица опасаются слишком рано объявлять о победе. Председатель ФРС Джером Пауэлл говорил об ошибке ФРС, которая слишком рано ослабила политику в 1970-х годах, что привело к восстановлению, которое потребовало очень высоких процентных ставок и глубокой рецессии, чтобы взять ее под контроль. Официальные лица также указывают на текущую напряженность на рынке труда и рост заработной платы, а также на данные о «липкой» инфляции как на причины, по которым ставки будут оставаться на более высоком уровне в течение более длительного времени.

Председатель ФРС Джером Пауэлл говорил об ошибке ФРС, которая слишком рано ослабила политику в 1970-х годах, что привело к восстановлению, которое потребовало очень высоких процентных ставок и глубокой рецессии, чтобы взять ее под контроль. Официальные лица также указывают на текущую напряженность на рынке труда и рост заработной платы, а также на данные о «липкой» инфляции как на причины, по которым ставки будут оставаться на более высоком уровне в течение более длительного времени.

Средний часовой заработок

Примечание. Среднее значение до пандемии — 2,7%, диапазон дат — 31.10.2015–31.12.2019.

Источник: Bloomberg, данные за месяц на 31.08.2022. Средняя почасовая заработная плата всех сотрудников в США, общее годовое изменение в частном секторе в процентах (% индекса AHE YOY).

Индекс липких цен ФРБ Атланты

Источник: Федеральный резервный банк Атланты. Atlanta Fed Core Sticky 12 CPI Month (индекс SCPICS12), без сезонной корректировки (NSA), процентное изменение в годовом исчислении. Ежемесячные данные на 31.10.2022.

Atlanta Fed Core Sticky 12 CPI Month (индекс SCPICS12), без сезонной корректировки (NSA), процентное изменение в годовом исчислении. Ежемесячные данные на 31.10.2022.

Примечание. Индекс устойчивых цен распределяет компоненты индекса потребительских цен (ИПЦ) по гибким или устойчивым (медленно меняющимся) категориям в зависимости от частоты корректировки их цен.

Прошлые циклы не обязательно дают четкое представление о том, как долго ставка по федеральным фондам может оставаться на пике. ФРС удерживала его на пиковом уровне всего три месяца или целых 18 месяцев. Примечательно, что циклы в эпоху высокой инфляции в начале 1980-х годов, как правило, были короче, хотя доходность начиналась с очень высоких уровней.

В прошлых циклах ФРС снижала ставки вскоре после достижения пика.

Источник: Блумберг. Целевая ставка по федеральным фондам — верхняя граница (индекс FDTR). Ежедневные данные на 12.12. 2022.

2022.

Примечание. Данные представляют собой краткосрочную процентную ставку, на которую ориентируется Федеральный комитет по открытым рынкам Федеральной резервной системы (FOMC) в рамках своей денежно-кредитной политики. Прошлые результаты не являются гарантией будущих результатов.

В конце концов, только ФРС решает, насколько высоко поднять ставку по федеральным фондам и как долго ее удерживать. Следовательно, существует риск того, что доходность облигаций со сроком погашения от одного до трех лет может подняться с текущих уровней, если ФРС сохранит ставки на более высоком уровне в течение более длительного времени. Однако более жесткая политика в условиях замедления роста и ослабления инфляции, вероятно, будет означать еще большую инверсию кривой доходности и снижение долгосрочной доходности с течением времени.

Мы предлагаем инвесторам с фиксированным доходом сосредоточиться на долгосрочных перспективах, а не пытаться предугадывать краткосрочные решения ФРС. Текущая доходность высококачественных облигаций, таких как казначейские облигации и другие облигации с государственным обеспечением, корпоративные облигации инвестиционного уровня и муниципальные облигации, является самой высокой за несколько лет. Лестничный подход к инвестированию в облигации может предложить способ инвестировать для получения дохода, не пытаясь определить время рынка.

Текущая доходность высококачественных облигаций, таких как казначейские облигации и другие облигации с государственным обеспечением, корпоративные облигации инвестиционного уровня и муниципальные облигации, является самой высокой за несколько лет. Лестничный подход к инвестированию в облигации может предложить способ инвестировать для получения дохода, не пытаясь определить время рынка.

Мировые акции и экономика: лучший квартал за всю историю

Фондовый рынок положительно отреагировал на признаки того, что центральные банки замедляют повышение ставок. Индекс MSCI Euro, который отслеживает динамику фондового рынка компаний, базирующихся в еврозоне, продемонстрировал лучшие результаты (за квартал до настоящего времени) с момента создания еврозоны в конце 1990-х годов.

Лучший квартал для акций еврозоны

Источник: Чарльз Шваб, данные Bloomberg на 08. 12.2022.

12.2022.

Производительность за четвертый квартал 2022 года охватывает период с 01.10.2022 по 08.12.2022. Индексы являются неуправляемыми, не несут платы за управление, затрат и издержек и не могут быть инвестированы напрямую. Прошлые результаты не являются гарантией будущих результатов.

Хотя поворот к снижению ставок в ближайшее время маловероятен, центральные банки, похоже, сигнализируют о снижении масштабов повышения ставок, а в некоторых случаях даже о приостановке.

- Федеральная резервная система США замедлила темпы повышения ставок с 75 базисных пунктов (б.п.) в ноябре до 50 б.п. в декабре.

- Это последовало за тем, как Банк Канады понизил ставку с 75 базисных пунктов в конце октября до 50 базисных пунктов в декабре и заявил, что рассмотрит вопрос о том, «необходимо ли дальнейшее повышение директивной процентной ставки».

- Центральные банки Австралии и Норвегии снизили ставку с 50 б.п. до 25 б.п. на своих заседаниях в октябре/ноябре и повторили повышение на 25 б.

п. в декабре.

п. в декабре. - Центральный банк Бразилии, одной из крупнейших стран с формирующимся рынком, а также центральный банк Польши, крупнейшей страны с формирующимся рынком, приостановили работу несколько месяцев назад, оставив ставки без изменений на последних заседаниях.

В качестве возможного противовеса этой тенденции к замедлению повышения, возобновление работы Китая по мере того, как он сворачивает протоколы нулевого COVID, может увеличить инфляцию и привести к повышению ставок центральным банком в 2023 году.

Переход от агрессивных темпов повышения, который произошел Большая часть 2022 года пришлась на начало четвертого квартала и совпала с изменением рыночных показателей по сравнению с медвежьим рынком, который развернулся в первые три квартала года, что дало нам ралли в четвертом квартале. Лидерами этого ралли были международные акции. С начала четвертого квартала индекс международных акций MSCI EAFE вырос на 20% к началу декабря и с начала года опережает S&P 500, несмотря на значительный прирост доллара США в этом году.

Превосходство международных акций может продолжиться в 2023 году. Международные акции, как правило, обладают большим количеством характеристик, таких как высокая дивидендная доходность и более низкое отношение цены к денежному потоку, которые способствовали опережающей динамике внутри и между секторами и странами в этом году. . Рост прибыли также выше за пределами США, и аналитики ожидают, что он останется таким и в 2023 году. Годовой рост прибыли компаний S&P 500 в недавно опубликованном третьем квартале составил 4,1% по сравнению с 30,5% для компаний в Европейский индекс STOXX 600. В сочетании с более низкими оценками это поддержало опережающую динамику международных акций, которая может стать более заметной с приостановкой или разворотом резкого роста доллара, который характеризовал большую часть 2022 года9.0003

Узнайте мнение Шваба о рынках и экономике.

похожие темы

Фиксированный доход

Рынки и экономика

Международный

Нас

Информация, представленная здесь, предназначена только для общих информационных целей и не должна рассматриваться как индивидуальная рекомендация или индивидуальный совет по инвестированию. Упомянутые здесь инвестиционные стратегии могут подойти не всем. Каждый инвестор должен пересмотреть инвестиционную стратегию для своей конкретной ситуации, прежде чем принимать какое-либо инвестиционное решение.

Упомянутые здесь инвестиционные стратегии могут подойти не всем. Каждый инвестор должен пересмотреть инвестиционную стратегию для своей конкретной ситуации, прежде чем принимать какое-либо инвестиционное решение.

Все выражения мнений могут быть изменены без предварительного уведомления в ответ на меняющиеся рыночные условия. Содержащиеся здесь данные от сторонних поставщиков получены из источников, которые считаются надежными. Однако его точность, полнота или надежность не могут быть гарантированы. Подтверждающая документация для любых требований или статистическая информация доступны по запросу.

Приведенные примеры предназначены только для иллюстративных целей и не предназначены для отражения ожидаемых результатов.

Прошлые результаты не являются гарантией будущих результатов, и представленные мнения не могут рассматриваться как показатель будущих результатов.

Стратегии диверсификации и ребалансировки не обеспечивают прибыль и не защищают от убытков на падающих рынках. Ребалансировка может привести к тому, что инвесторы понесут транзакционные издержки, а при ребалансировке непенсионного счета могут возникнуть налогооблагаемые события, которые могут повлиять на ваши налоговые обязательства.

Ребалансировка может привести к тому, что инвесторы понесут транзакционные издержки, а при ребалансировке непенсионного счета могут возникнуть налогооблагаемые события, которые могут повлиять на ваши налоговые обязательства.

Прогнозы, содержащиеся в данном документе, предназначены только для иллюстративных целей, могут быть основаны на собственных исследованиях и разработаны на основе анализа исторических общедоступных данных.

Политический анализ, предоставленный Charles Schwab & Co., Inc., не является и не должен интерпретироваться как поддержка какой-либо политической партии.

Международные инвестиции сопряжены с дополнительными рисками, к которым относятся различия в стандартах финансового учета, колебания валютных курсов, геополитический риск, иностранные налоги и правила, а также потенциал неликвидных рынков. Инвестирование в развивающиеся рынки может усилить эти риски.

Ценные бумаги с фиксированным доходом подвержены повышенной потере основной суммы в периоды роста процентных ставок. Инвестиции с фиксированным доходом подвержены различным другим рискам, включая изменения кредитного качества, рыночные оценки, ликвидность, досрочное погашение, досрочное погашение, корпоративные события, налоговые последствия и другие факторы. Ценные бумаги с более низким рейтингом подвержены большему кредитному риску, риску дефолта и риску ликвидности.

Инвестиции с фиксированным доходом подвержены различным другим рискам, включая изменения кредитного качества, рыночные оценки, ликвидность, досрочное погашение, досрочное погашение, корпоративные события, налоговые последствия и другие факторы. Ценные бумаги с более низким рейтингом подвержены большему кредитному риску, риску дефолта и риску ликвидности.

Не облагаемые налогом облигации не обязательно являются подходящей инвестицией для всех лиц. Информация об освобождении ценных бумаг от налогов (федеральных и государственных) получена от третьих лиц, и Schwab не гарантирует ее точность. Не облагаемый налогом доход может облагаться альтернативным минимальным налогом (AMT). Прирост капитала от фондов облигаций и дисконтных облигаций может облагаться государственными или местными налогами. Прирост капитала не освобождается от федерального подоходного налога.

Лестница облигаций, в зависимости от типов и количества ценных бумаг в лестнице, может не обеспечить достаточную диверсификацию вашего инвестиционного портфеля. Это потенциальное отсутствие диверсификации может привести к повышенной волатильности стоимости вашего портфеля. По сравнению с другими продуктами и стратегиями с фиксированным доходом участие в стратегии «лестницы облигаций» потенциально может привести к будущим реинвестициям по более низким процентным ставкам и может потребовать более высоких минимальных инвестиций для поддержания рентабельности.

Это потенциальное отсутствие диверсификации может привести к повышенной волатильности стоимости вашего портфеля. По сравнению с другими продуктами и стратегиями с фиксированным доходом участие в стратегии «лестницы облигаций» потенциально может привести к будущим реинвестициям по более низким процентным ставкам и может потребовать более высоких минимальных инвестиций для поддержания рентабельности.

Индексы являются неуправляемыми, не требуют платы за управление, затрат и издержек и не могут быть инвестированы напрямую. Для получения дополнительной информации об индексах см. schwab.com/indexdefinitions

Источник: Bloomberg Index Services Limited. BLOOMBERG ® является товарным знаком и знаком обслуживания компании Bloomberg Finance L.P. и ее дочерних компаний (совместно именуемых «Bloomberg»). Bloomberg или лицензиары Bloomberg владеют всеми правами собственности на индексы Bloomberg. Ни Bloomberg, ни лицензиары Bloomberg не одобряют и не подтверждают этот материал, не гарантируют точность или полноту любой информации, содержащейся в нем, и не дают никаких гарантий, явных или подразумеваемых, в отношении результатов, которые будут получены из них, и, в максимальной степени, разрешенной законом, ни несет любую ответственность или ответственность за травмы или убытки, возникающие в связи с этим.

п. в декабре.

п. в декабре.