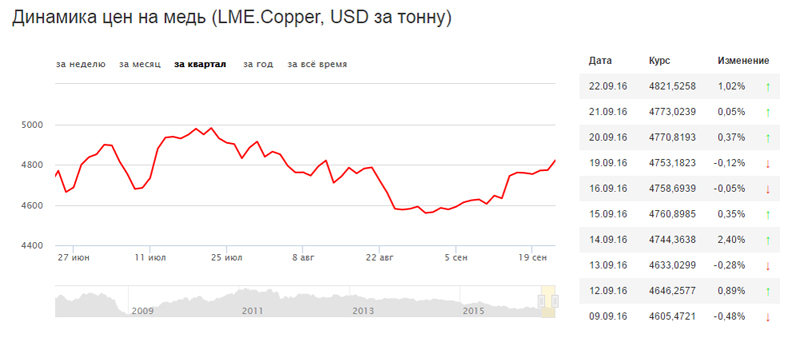

Курс лме на сегодня: ЛМЕ / LME (Лондонская Биржа Металлов), графики, цена на алюминий, цена на медь, цена на свинец, цена на никель, цена на олово, цена на цинк

Содержание

Карта сайта — Компания Роникс

Карта сайта — Компания Роникс

- Лом металла

- Прием металлолома

- Лом цветных металлов

- Лом черных металлов

- Цена лома металлов

- Справочные материалы

- Техническое оборудование

- Портативный анализатор металлов NITON. Сортировка цветного и черного лома.

- Положения и постановления органов власти РФ

- О лицензировании деятельности по заготовке, хранению, переработке и реализации лома черных и цветных металлов № 1287 ПП РФ от 12.12.2012 г

- О лицензировании отдельных видов деятельности № 99 ФЗ от 4.05.2011 г

- Правила обращения с ломом и отходами цветных металлов № 370 ПП РФ от 11.05.01 г

- Об отходах производства и потребления (ФЗ) от 10.06.98 г

- Правила обращения с ломом и отходами черных металлов № 369 ПП РФ от 11.05.01 г

- Положение о лицензировании заготовки и реализации лома черных металлов № 766 ПП РФ от 14.12.2006 г (отменен)

- Положение о лицензировании заготовки и реализации лома цветных металлов № 766 ПП РФ от 14.

12.2006 г (отменен)

12.2006 г (отменен)

- Нормативная документация

- ГОСТ 1639-93 (Лом и отходы цветных металлов и сплавов)

- ГОСТ 2787-75 (Металлы черные вторичные)

- Техническое оборудование

- Новости

- Новости компании

- Продление лицензий на заготовку, переработку и реализацию лома цветных и черных металлов

- Новости металлургии

- РусГидро инвестирует в проект Тайшетского алюминиевого завода

- Дефицит алюминия на мировом рынке

- Pan Pacific Copper прогнозирует дефицит меди на мировом рынке

- Мировое производство алюминия в марте 2016 года выросло на 16%

- Массовый вывоз лома из Украины за рубеж может остановить промышленность

- ICSG прогнозируют баланс на мировом рынке меди

- Русал расширяет производство глинозема в СНГ

- Pan Pacific Copper прогнозирует рост цен на медь в ближайшей перспективе

- Красноярский АЗ проявил интерес в развитии внутреннего рынка алюминия

- Д.Медведев заявил о готовности оказать поддержку металлургам

- Россия в 2016 году увеличит производство алюминия и никеля

- Rio Tinto прогнозирует долговременный рост спроса на ЖРС и сталь

- Северсталь увеличила квартальную прибыль на 39%

- Чили увеличивает производство меди

- Восстановление Запорожского алюминиевого комбината

- Полюс Золото возобновил переговоры о разработке Наталкинского месторождения

- РУСАЛ снижает цену на алюминий для российских потребителей

- Кольская ГМК в ближайшее время увеличит производство электролитного никеля

- Минэкономразвития установило новые экспортные пошлины на никель и медь

- Оптимизм Worldsteel

- Societe Generale прогнозируют удорожание никеля

- Mitsui инвестирует в цветные металлы

- Китай в ноябре 2013 года увеличил производство алюминия

- Увеличение прогнозов цен на олово

- Аналитики снижают прогнозы цен на золото на 2013 год

- Китай признал Норильский никель лучшим зарубежным поставщиком

- Китай увеличивает производство меди

- Alcoa в 1 квартале 2013 года увеличила чистую прибыль

- Мировое производство никеля в 2013 году вырастет на 5,7%

- Мировое производство меди в 2012 году выросло на 4,4%

- Россия будет наращивать добычу золота

- Индия повышает пошлины на импорт стали из Китая

- Уралэлектромедь реорганизует филиал Сафьяновская медь

- В России в 2013 году войдут в строй 4 металлургических мини-завода

- Codelco прогнозирует восстановление спроса на сырье

- В Китае растет спрос на металлолом

- Белорусский МЗ откладывает строительство комплекса

- Россия за 2011 год увеличила производство стали и проката

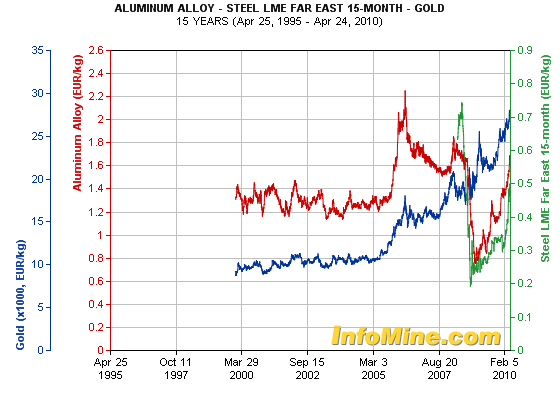

- Цены на золото после бурного роста падают

- Sumitomo инвестирует в добычу меди

- Полиметалл увеличил прибыль

- Altynalmas планирует добывать 12 тонн золота в Казахстане

- Китай увеличивает производство рафинированной меди

- Прибыль Gold Fields превысила прогнозы аналитиков

- Россия по итогам 2010 года снизила добычу и производство золота

- В 2010 году Китай увеличил производство меди на 12,9%

- Выпуск алюминия в мире вырос на 3,61%

- ММК в 2009 году увеличил поставки металлопродукции на Ближний Восток на 18% до 1,6 млн тонн

- По сообщению агентства Bloomberg, на складах, отслеживаемых LME, запасы меди выросли на 8,3%

- Перерабатывающая компания Cristal Global (Саудовская Аравия), будет повышать цену диоксида титана

- Аналитики финансово-экономической австралийской компании Goldman Sachs JBWe поменяли свой прогноз

- Китайское информационно-аналитическое агентство Antaike сделало прогноз

- Индийская металлургия обладает большим потенциалом роста

- Биржа РТС начинает торговлю платиной и палладием

- Baoshan Iron and Steel Co Ltd увеличила цены на свои стальные изделия

- Золото резко упало в цене

- Новости компании

- Лицензии и реквизиты

- Контакты

- Карта сайта

Copyright © 1996 — 2014 VITBA. All Rights Reserved

All Rights Reserved

Created by VITBA

Как устроен алюминиевый рынок

В это трудно поверить, но всего 150 лет назад алюминий считался серебром из глины и был чрезвычайно дорогим металлом. Сегодня алюминий занимает второе место в мире по объемам потребления среди всех металлов, уступая лишь стали. В ближайшие десятилетия спрос на алюминий продолжит расти опережающими темпами. Новейшие разработки в автомобилестроении, стремительный рост городов, новые возможности использования алюминия в качестве замены меди в энергетике – эти и многие другие тенденции позволят крылатому металлу упрочить свою лидирующую позицию как ключевого конструктивного материала 21-го века.

Николай Чернышевский

«Что делать?», 1863 г.

В период с 1854 по 1890 год было произведено всего лишь около 200 тонн алюминия – это соответствует весу ста пикапов F-150 с полностью алюминиевым кузовом, которые Ford сегодня производит каждые полтора часа.

После изобретения промышленного электрохимического способа производства выпуск и использование алюминия стали развиваться практически в геометрической прогрессии.

За следующие 10 лет, с 1890 по 1899 год, выпуск алюминия во всем мире составил уже 28 тыс. тонн, к 1930 году он вырос еще в 10 раз – до 270 тыс. тонн, что соответствует мощности среднего современного алюминиевого завода. В середине 20-го века производство алюминия в мире достигло 1 миллиона тонн в год, а в 1973 году – 10 млн тонн. Такая динамика сохранилась и в последующие десятилетия, а в 2014 году объем производства превысил 55 млн тонн. По прогнозам, в 2016 году он достигнет 60 млн тонн.

Столь стремительный рост производства крылатого металла был обусловлен, с одной стороны, развитием технологий его производства, а с другой – расширением сфер применения алюминия. Индустриализация, урбанизация, технический прогресс – алюминий стал неотъемлемой составляющей этих процессов. Сегодня высокое потребление алюминия в оценке «килограмм на душу населения» признается экономистами одним из наглядных показателей сильной и развитой экономики. Неудивительно, что в лидерах по этому показателю находятся государства с высоким ВВП, являющиеся флагманами технического развития, такие как США, Япония, страны Европы.

Неудивительно, что в лидерах по этому показателю находятся государства с высоким ВВП, являющиеся флагманами технического развития, такие как США, Япония, страны Европы.

Предложение

Алюминиевый рынок делится на производителей первичного алюминия и сплавов на его основе – сегмент upstream, производителей алюминиевой продукции – сегмент downstream и производителей алюминия из вторичного сырья (переработка алюминия).

Сегмент upstream – это не только производство первичного алюминия и сотен различных сплавов, но и вся сырьевая цепочка, которая предшествует этому процессу. Для производства алюминия требуется добыть боксит, переработать его в глинозем и доставить на алюминиевый завод. Крупнейшие мировые производители алюминия, как правило, представляют собой вертикально-интегрированные холдинги, включающие в себя бокситовые рудники и глиноземные заводы. Преимуществом вертикальной интеграции для крупных компаний является то, что они становятся независимыми от колебаний цен и многих других внешних факторов, обеспечивая себя сырьем в необходимом объеме для непрерывного процесса производства алюминия. Небольшие производители, как правило, закупают сырье у внешних поставщиков.

Небольшие производители, как правило, закупают сырье у внешних поставщиков.

Наибольшие запасы бокситов в мире сосредоточены в тропическом и субтропическом поясах Земли, поэтому основные объемы добычи обеспечивают страны Юго-Восточной Азии, Латинской Америки и Африки, а также Австралия. Как правило, в этих регионах расположено и производство глинозема, что позволяет экспортировать более сложный продукт с добавленной стоимостью.

Крупнейшие производители алюминия в мире

2014 год

На сегодняшний день крупнейшим производителем первичного алюминия в мире является российская компания РУСАЛ, созданная в 2000 году. В ее состав входят предприятия по производству алюминия, глинозема и бокситов на территории России и Украины, а также иностранные активы, вошедшие в результате серии слияний и поглощений в 2000-х годах.

Старейшим производителем металла в мире, также входящим в ТОП-10, является американская Alcoa. Она была основана 1 октября 1888 года одним из изобретателей применяемой сегодня во всем мире технологии электролиза алюминия Чарльзом Мартином Холлом и называлась тогда Pittsburgh Reduction Company. В 1907 году название изменили на «Алюминиевую компанию Америки» (Aluminum Company of America), оно сохранилось до 1999 года, когда его официально сократили до Alcoa.

В 1907 году название изменили на «Алюминиевую компанию Америки» (Aluminum Company of America), оно сохранилось до 1999 года, когда его официально сократили до Alcoa.

Еще один участник рейтинга – австралийско-британский концерн Rio Tinto, одна из крупнейших в мире диверсифицированных горнометаллургических компаний. В 2007 году она приобрела за рекордные $38 млрд канадскую алюминиевую компанию Alcan (Aluminum Company of Canada Limited), что позволило ей стать одним из глобальных лидеров по производству алюминия. Кстати, Rio Tinto обошла Alcoa, которая также участвовала в борьбе за Alcan.

Западную Европу в топ-листе производителей представляет норвежская Hydro. Компания тоже имеет более чем столетнюю историю: она была основана в 1905 году изначально для реализации проектов в гидроэнергетике и с тех пор выросла в крупный международный энергометаллургический холдинг.

За последние несколько лет в список крупнейших upstream-производителей стремительно ворвалась целая плеяда китайских компаний – Chalco, Hongqiao, Xinfa, East Hope, и их доля постоянно растет. Сегодня китайский алюминиевый рынок является крупнейшим в мире по объемам производства, на него приходится около половины мирового объема. При этом свыше 90% алюминиевого производства в Китае обеспечивается энергией работающих на угле электростанций, создавая серьезную нагрузку на окружающую среду.

Сегодня китайский алюминиевый рынок является крупнейшим в мире по объемам производства, на него приходится около половины мирового объема. При этом свыше 90% алюминиевого производства в Китае обеспечивается энергией работающих на угле электростанций, создавая серьезную нагрузку на окружающую среду.

Еще одним крупным игроком рынка становятся компании из Ближнего Востока, такие как EGA (объединенные Dubal и Emal), Alba, Qatar Aluminium, Sohar Aluminium и другие. Все они обладают важным преимуществом: возможностью использовать для производства дешевую электроэнергию, получаемую при сжигании попутного газа нефтяных месторождений.

Наконец, быстро наращивают объемы производства компании из Индии – Hindalco, Vedanta и другие. По прогнозам, Индия может стать крупным экспортером алюминия на международный рынок, поскольку рост мощностей уже сегодня превышает объем внутреннего потребления.

Количество downstream-производителей в мире исчисляется тысячами. Их продукция – это огромный спектр товаров, начиная от алюминиевых полуфабрикатов и заканчивая готовыми алюминиевыми изделиями.

Их продукция – это огромный спектр товаров, начиная от алюминиевых полуфабрикатов и заканчивая готовыми алюминиевыми изделиями.

Среди крупнейших downstream-производителей – американские Novelis и Aleris, британская Rexam, европейские Constellium и SAPA и многие другие компании, производящие алюминиевые банки, фасадные материалы, части фюзеляжа и корпусов автомобилей, материалы упаковки, трубы, панели, профили и прочие виды огромного списка алюминиевой продукции.

В последнее время среди upstream-компаний наметилась тенденция к развитию собственных downstream-направлений, что позволяет им получать дополнительную прибыль. Например, Alcoa заявила, что взяла курс на трансформацию бизнес-модели и больше не будет являться чисто сырьевой компанией. Норвежская Hydro, оставаясь одним из лидеров по производству первичного металла, также является одним из ведущих европейских производителей downstream-продукции. Крупнейший производитель алюминия в мире РУСАЛ тоже имеет downstream-сегмент – производство всех видов алюминиевой фольги для нужд пищевой, строительной и электротехнической отраслей промышленности.

Производство алюминия в мире из года в год увеличивается вслед за непрерывно растущим спросом на этот металл.

В среднем мировая потребность в алюминии увеличивается на 5-7% ежегодно. Так, мировое потребление первичного алюминия в 2014 году по сравнению с 2013 годом увеличилось на 7% – до 54,8 млн тонн. А по итогам 2015 года мировой спрос должен вырасти еще на 6% – до 58 млн тонн.

Производство и потребление алюминия в мире

Вместе с тем рост потребления алюминия происходит на фоне глобальной урбанизации и индустриализации. И если в странах с развитой экономикой уже достигнут высокий уровень экономического развития, то развивающиеся страны как раз весьма активно наверстывают упущенное.

Глобальный алюминиевый рынок сегодня можно условно разделить на две части: Китай и все остальные страны. За последнее десятилетие Китай продемонстрировал феноменальные темпы экономического роста, и в том числе стал крупнейшим в мире производителем и потребителем алюминия.

На КНР сегодня приходится половина всего мирового объема производства и потребления алюминия, ни одна другая страна не может приблизиться к Китаю по этому показателю. При этом все свои потребности в первичном металле Китай закрывает исключительно собственным же производством, поэтому чаще всего он рассматривается отдельно от мирового. В то же время Китай активно наращивает экспорт алюминиевых полуфабрикатов, конкурируя на глобальном рынке с западными компаниями.

На втором и третьем местах по объемам потребления алюминия – рынки Европы и США, где спрос исторически очень велик по причине высокого уровня промышленного развития экономик этих стран. Еще один крупный рынок – Япония, не только страна с развитой экономикой, но и родина огромного количества технических новинок в сфере электроники и приборостроения. При этом Страна восходящего солнца импортирует весь необходимый ей первичный металл, совершенно не имея собственного алюминиевого производства. Причина – в отсутствии на ее территории мощных и дешевых источников электроэнергии.

Причина – в отсутствии на ее территории мощных и дешевых источников электроэнергии.

Также постоянный хороший прирост потребления показывают активно развивающиеся страны Юго-Восточной Азии.

Наибольшее количество алюминия идет на нужды транспортной и строительной отраслей экономики – в 2014 году на них пришлось 27 и 25% соответственно. Из алюминиевых сплавов делают детали фюзеляжа самолетов, части корпусов автомобилей и поездов, детали топливных систем, систем кондиционирования, части моторов, детали кресел и внутренней отдели, яхты и морские суда, космические шаттлы и твердое ракетное топливо. В наш век в моде легкость, скорость и надежность, а гарантировать все это может только алюминий.

Потребление по отраслям (тыс. тонн)

В строительстве этот металл также завоевал весьма прочные позиции: без него не обходится ни один небоскреб, ни одно металлокаркасное здание, да и обычный жилой дом. Оконные и дверные панели, кровля, строительные каркасы, фасадные и несущие конструкции, элементы внешнего декора, сайдинги, лестницы, системы кондиционирования и отопления – все это сегодня производится с использованием алюминия и сплавов на его основе.

Следующими по объему отраслями использования являются упаковка и энергетика – 16 и 13%. Алюминий незаменим при производстве линий электропередач и телефонных проводов, радиолокаторов, конденсаторов и так далее. В сфере упаковки главные позиции занимают пищевая фольга и алюминиевая банка для напитков. В мире ежегодно производится более 200 млрд банок для напитков, ну и ничего более удобного и качественного, чем упаковка из алюминиевой фольги, человечество пока еще не придумало.

Торговля

Алюминий является биржевым товаром. Но, несмотря на распространенное заблуждение, физическая торговля этим металлом в подавляющем большинстве случаев происходит отнюдь не на бирже. Более 90% продаж алюминия с физической поставкой происходит по прямым контрактам между производителями и покупателями металла.

Но обо всем по порядку.

Итак, алюминий – биржевой товар. Такие товары имеют стандартизированные потребительские свойства – потребителю не важно, какая именно компания произвела их. Они взаимозаменяемы, легко транспортируются и хранятся, могут дробиться на партии. Именно поэтому на сырьевых биржах торгуется upstream-продукция, а не полуфабрикаты или готовые изделия.

Они взаимозаменяемы, легко транспортируются и хранятся, могут дробиться на партии. Именно поэтому на сырьевых биржах торгуется upstream-продукция, а не полуфабрикаты или готовые изделия.

Когда товарно-сырьевые биржи только создавались, они служили местом для заключения физических контрактов на поставку таких биржевых товаров, однако с увеличением объемов торгов и развитием финансовых инструментов роль бирж изменилась.

Сегодня на них торгуются фьючерсные контракты на сырье – финансовые инструменты, которые практически никогда не влекут за собой реальную физическую поставку (вместе с тем такая возможность не исключается). В результате торгов устанавливается цена, служащая ориентиром для производителей и потребителей по всему миру. Сама биржа при этом ничего не покупает и не продает, она лишь предоставляет площадку для проведения торгов профессиональным игрокам рынка – брокерам.

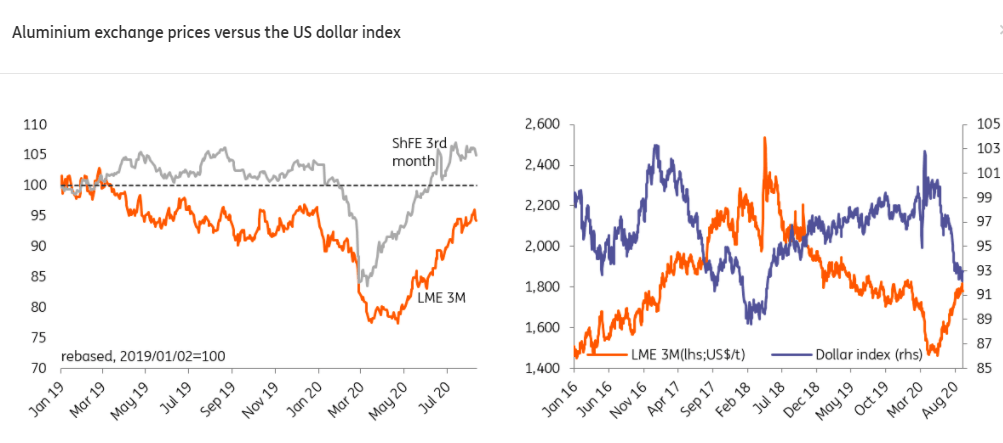

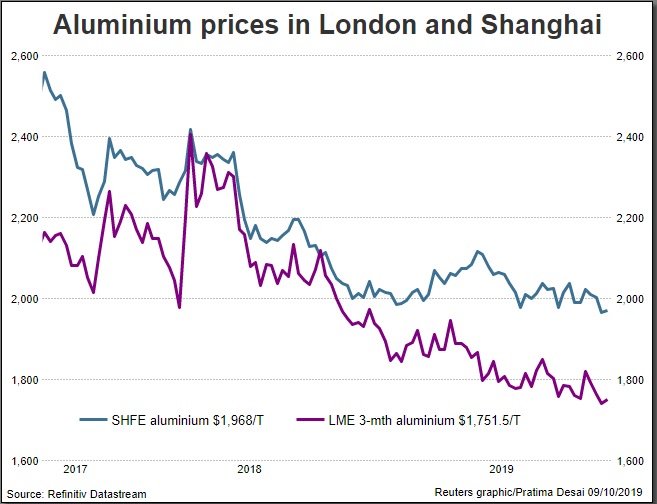

В мире существует несколько товарно-сырьевых бирж, торгующих металлами, которые расположены в регионах с крупнейшим спросом на них. В Китае – это Шанхайская фьючерсная биржа (SHFE), в Северной Америке – Чикагская товарная биржа (CME). Однако крупнейшей в мире биржей по торговле металлами в целом и алюминием в частности является Лондонская биржа металлов (LME), образованная еще в 1877 году.

В Китае – это Шанхайская фьючерсная биржа (SHFE), в Северной Америке – Чикагская товарная биржа (CME). Однако крупнейшей в мире биржей по торговле металлами в целом и алюминием в частности является Лондонская биржа металлов (LME), образованная еще в 1877 году.

LME начала продавать алюминий в 1978 году. Более века назад, когда биржа только создалась, торговцы встречались в небольшой кофейне недалеко от Королевской биржи и заключали сделки с голоса, собираясь в круг. Сегодня на LME ежегодно торгуются около 3,7 млрд тонн различных металлов на сумму примерно $14,5 трлн. Это в три раза больше, чем ВВП Японии.

В июне 2012 года новым владельцем LME стала Гонконгская фондовая биржа (HKEX), которая приобрела ее за 1,4 млрд фунтов стерлингов.

Алюминий является крупнейшим по объему торгов биржевым товаром среди всех металлов в мире. На него приходится почти треть заключаемых на LME контрактов. На бирже торгуются свыше 100 марок алюминия от ведущих производителей, она работает более чем с 700 различными специализированными складами для металлов в 14 странах мира. Это необходимо, чтобы покупатель всегда мог физически приобрести купленный металл, так как, несмотря на то, что львиная доля контрактов – фьючерсные сделки, никто не запрещает покупать алюминий на бирже реальному промышленному покупателю для производственных нужд. Такая функция биржи получила название «рынок последней надежды». На практике это означает, что покупатель всегда может купить, а продавец всегда может продать металл по биржевому контракту по установленной биржевой цене и получить или поставить товар на один из биржевых складов.

Это необходимо, чтобы покупатель всегда мог физически приобрести купленный металл, так как, несмотря на то, что львиная доля контрактов – фьючерсные сделки, никто не запрещает покупать алюминий на бирже реальному промышленному покупателю для производственных нужд. Такая функция биржи получила название «рынок последней надежды». На практике это означает, что покупатель всегда может купить, а продавец всегда может продать металл по биржевому контракту по установленной биржевой цене и получить или поставить товар на один из биржевых складов.

Главным органом управления торгами является биржевой комитет, он ежедневно объявляет официальную цену дня на алюминий, устанавливая ее по совокупному результату прошедших торгов. Торговля проходит в соответствии со стандартными биржевыми контрактами. В каждом таком контракте определяется объем товара (для алюминия это минимум 25 тонн), условия поставки (это может быть любой склад Лондонской биржи), срок исполнения (немедленная поставка, трехмесячный, шестимесячный срок и т. д.) и требования к качеству (металл должен быть сертифицирован на бирже).

д.) и требования к качеству (металл должен быть сертифицирован на бирже).

Биржевая цена, устанавливаемая в ходе торгов, – ключевой ценовой ориентир (price benchmark) для продавцов и покупателей алюминия по всему миру, но это не конечная стоимость металла.

Сегодня итоговая цена на алюминий для потребителя складывается, как правило, из трех составляющих: биржевой цены, региональной премии, которая зависит от доступности металла на конкретном рынке, а также продуктовой наценки в зависимости от типа продукции. Если ценовым ориентиром в мировой торговле служат котировки алюминия на LME, то в переговорах о размере премии за физическую поставку производители и потребители ориентируются на данные о премиях, публикуемых в авторитетных специализированных журналах, таких как Platts, Metal Bulletin, Nikkei.

Связующим звеном между производителями и потребителями металла зачастую выступают трейдеры. Они обеспечивают обработку средних и небольших заказов, берут на себя часть финансовых рисков сделки, располагают собственными сетями складов, удобно расположенных для потребителей, а также оказывают прочие сопутствующие услуги.

Кризис 2008 года

Когда биржи только появлялись, считалось, что формируемая на них цена наиболее справедлива, так как отражает реальный баланс спроса и предложения. Однако мировой финансовый кризис 2008 года выявил существенные недостатки биржевого ценообразования.

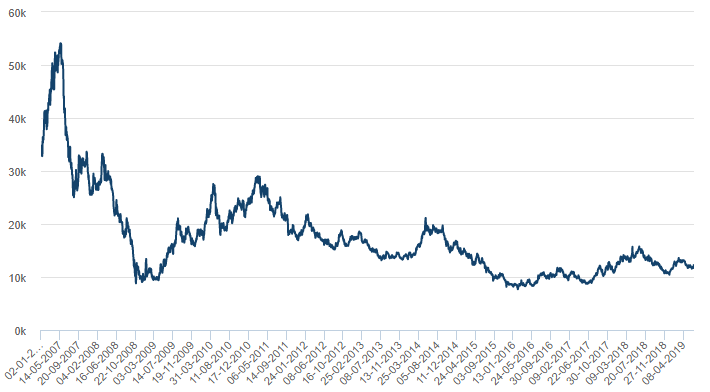

Последовавший за ним спад потребительской активности и промышленного производства стал серьезным испытанием для алюминиевой отрасли. Спрос на алюминий резко сократился, а цена за тонну алюминия упала с $3200 до $1200. Производители были вынуждены поставлять алюминий по контрактам LME, поскольку не могли так же быстро сократить объемы выплавляемого металла вслед за падением спроса. В результате за несколько лет объем хранящегося на складах LME металла вырос с 1 до 5 млн тонн.

Ситуацией воспользовались финансовые игроки: алюминий стал для них финансовым инструментом с гарантированной доходностью за счет доступного дешевого финансирования и ценового контанго – ситуации, при которой будущая цена на металл выше текущей. В итоге объем биржевой торговли алюминием на LME с 2007 по 2014 год вырос в 34 раза (+3300%), тогда как в действительности реальный физический спрос за этот же период увеличился не более чем на 40%.

В итоге объем биржевой торговли алюминием на LME с 2007 по 2014 год вырос в 34 раза (+3300%), тогда как в действительности реальный физический спрос за этот же период увеличился не более чем на 40%.

Финансовые сделки «заморозили» весь скопившийся на складах объем алюминия, поскольку каждая такая сделка должна быть обеспечена реальным металлом. Покупатели, желающие приобрести алюминий по биржевому контракту, были вынуждены ожидать поставки со склада в течение полутора лет и больше. Сформировались очереди на отгрузку алюминия со складов LME. В свою очередь это привело к росту премий за немедленную поставку металла – их размер в середине 2014 года превышал 20% биржевой цены алюминия. Тогда как средний уровень премии за последние 25 лет колебался в размере $60-80 за тонну, то есть в пределах 5%.

Лондонская биржа попыталась вернуть рынок в сбалансированное состояние, проведя внутреннюю реформу, в ходе которой были установлены новые правила загрузки и отгрузки металла со складов, что существенно ограничило возможности финансовых игроков.

В то же время с учетом высоких объемов алюминия, хранящегося на складах, крупнейшие производители алюминия сократили часть своего производства за счет устаревших и нерентабельных мощностей. В частности, были остановлены предприятия, работавшие с использованием угольной генерации и не отвечающие современному взгляду на нормативы выбросов углекислого газа, что сделало отрасль в целом более эффективной и экологичной.

Наиболее активными в этом процессе были западные компании, такие как РУСАЛ и Alcoa, тогда как производители Китая и Ближнего Востока, напротив, продолжили наращивание объемов выпуска. Ближневосточные компании исходят из того, что наличие дешевой электроэнергии за счет использования попутного газа позволяет им иметь крайне низкую себестоимость алюминия и выгодно продавать металл даже при низких ценах. Что же касается Китая, то на первый план здесь выходят вопросы обеспечения рабочих мест и поддержания высоких темпов экономического роста.

Несмотря на все сложности, прогнозируется, что потребление алюминия продолжит динамично расти. К 2030 году объем потребления крылатого металла может перевалить за 80 млн тонн, таким образом позволяя алюминию не только отстоять, но и укрепить свои лидерские позиции как ключевого конструктивного материала нашего времени.

К 2030 году объем потребления крылатого металла может перевалить за 80 млн тонн, таким образом позволяя алюминию не только отстоять, но и укрепить свои лидерские позиции как ключевого конструктивного материала нашего времени.

В статье использованы фотоматериалы © Shutterstock и © Rusal.

Читайте также

Применение алюминия в различных сферах

Транспорт

Строительство

Потребительские товары

Упаковка

Энергетика

Колонка: Торговля никелем на ЛБМ остановлена из-за того, что большие короткие позиции привели к большим проблемам: Энди Хоум

ЛОНДОН, 8 марта (Рейтер) — Лондонская биржа металлов (ЛБМ) была вынуждена приостановить все торги своими контрактами на никель после того, как цены перешли в хаотичный разгон .

Трехмесячный никель на LME, основной ценовой ориентир для глобальной цепочки физических поставок, достиг 101 365 долларов за тонну в начале вторника по сравнению с 30 000 долларов в пятницу.

Контракт был приостановлен на уровне 80 000 долларов, поскольку биржа остановила торги в 08:15 по Гринвичу. Все торги вторника до этого момента будут отменены до дальнейшего уведомления, сообщила LME.

Контракт на никель LME приостанавливается не в первый раз. Бирже пришлось ненадолго приостановить торги в 1988 году после того, как цена за наличные выросла на 50% в течение одной пятиминутной кольцевой торговой сессии.

Тогда именно отсутствие продавцов сломало рынок никеля. Сегодня это один большой продавец.

Цена никеля на ЛБМ, временные спреды и акции, акции Шанхая

БОЛЬШАЯ КОРОТКАЯ

Как сказал брокер ЛБМ Marex Spectron в записке для клиентов в понедельник: «Сейчас это не ралли, вызванное спросом или фондами — это маржа и боль. «.

«.

Крупная короткая позиция была погружена в идеальный бычий шторм и теперь изо всех сил пытается удовлетворить раздутые маржин-коллы.

Свирепость движения цены за последние 24 часа говорит о принудительной ликвидации позиций, обратном выкупе в вакууме ликвидности.

Биржа ввела чрезвычайные меры для всех своих базовых металлов в конце рабочего дня в понедельник, предусмотрев ограничение ежедневного кредитования и потенциальную отсрочку недопоставки.

Китайская Tsingshan Holding Group закупила большие объемы никеля, чтобы сократить свои короткие ставки и снизить риск дорогостоящих маржин-коллов, тем самым подстегнув ралли, вызванное конфликтом на Украине, сообщили три источника, знакомые с этим вопросом. читать дальше

Tsingshan и LME отказались от комментариев агентству Reuters.

Боль от удержания этой позиции на растущем рынке становилась все более очевидной с начала января, когда временные спреды LME начали сужаться.

Последующий набег на акции LME превратился в полномасштабное сжатие в прошлом месяце.

Большой шорт уже пойман.

Tsingshan может быть крупным производителем никеля на своих предприятиях в Индонезии, но ни один из его металлов не находится в подходящей форме для поставок на ЛБМ.

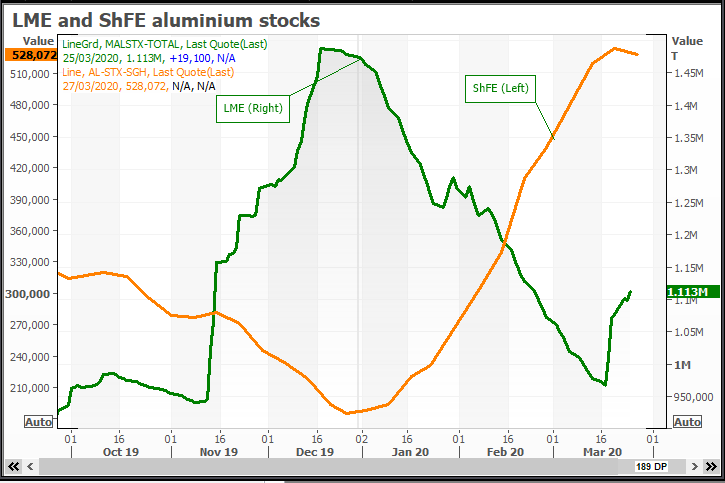

Запасы ЛБМ постоянно снижаются с начала года, а открытый тоннаж, доступный для физических расчетов, по состоянию на прошлую пятницу составлял всего 36 654 тонны. Согласно отчету о доминирующем положении биржи, более половины этого было в руках одного лица.

С существующими запасами, удерживаемыми так плотно, любой короткой позиции было бы трудно доставить физический металл, что сделало бы его уязвимым для любого роста цен.

А потом Россия начала то, что она называет «спецоперацией» на Украине.

ИДЕАЛЬНЫЙ ШТОРМ

В 2021 году российский «Норильский никель» произвел 193 006 тонн, или около 7% мировой добычи, оцениваемой в 2,7 миллиона тонн.

Компания также является крупным поставщиком рафинированного никеля в форме, которая может поставляться по контракту с ЛБМ.

Российский никель еще не под санкциями, но накапливающиеся ограничения на ведение бизнеса с российскими предприятиями усилили опасения как по поводу потенциального воздействия на цепочку поставок, так и на пул металла, поставляемого на ЛБМ.

Цена начала расти рано утром в понедельник и набрала скорость, поскольку она уничтожила полосы колл-опционов со страйками, такими как 29 000 и 30 000 долларов.

Продавцы этих опционов были вынуждены хеджировать свои риски, подливая масла в уже бушующий огонь.

К официальному закрытию понедельника трехмесячный никель LME оценивался в $48 078 за тонну, что теперь будет использоваться для расчета маржи в будущем.

СОПУТСТВУЮЩИЙ УЩЕРБ

На лондонском рынке разбрасываются поистине пугающие цифры относительно масштабов маржинальных потерь и платежеспособности коротких позиций.

Есть также признаки эффекта домино для держателей коротких позиций в других контрактах на ЛБМ, таких как цинк, который только что перескочил с 800 долларов до 4896 долларов за тонну и снова вернулся к 4160 долларам.

LME заявила, что отслеживает все свои другие контракты, которые продолжают торговаться, пока она разбирается с неразберихой на рынке никеля.

В ближайшей перспективе речь пойдет о том, чтобы избежать или, по крайней мере, смягчить последствия потенциального дефолта.

LME лучше защищена от такого исхода, чем в 1985 Оловянный кризис, когда не было расчетной палаты для защиты брокеров от финансового краха поддерживаемого правительством Международного совета по олову.

Тем не менее, потенциальный размер потенциальных убытков, очевидно, достаточен, чтобы вынудить биржу принять крайние экстренные меры.

Тогда возникает вопрос, как отремонтировать то, что фактически является сломанным никелевым рынком.

Tsingshan далеко не первый, кто оказался в ловушке из-за узких критериев доставляемости контрактов LME и Шанхайской фьючерсной биржи.

Предложение никеля стремительно растет, чтобы удовлетворить спрос на аккумуляторы для электромобилей, но большая часть этого роста приходится на Индонезию в виде никелевого чугуна, штейна и все чаще прекурсоров аккумуляторов, таких как сульфат никеля. Все они могут быть хеджированы, но ни одна из них не поставлена против какой-либо биржи.

Тогда вполне может быть проведена проверка того, нуждается ли сама ЛБМ в ремонте в том, как она регулирует ценообразование.

Регулирующие органы примут к сведению, не в последнюю очередь китайские, что может оказаться очень неудобным для владельца биржи Hong Kong Exchanges and Clearing.

Мнения, высказанные здесь, принадлежат автору, обозревателю Reuters.

Под редакцией Дэвида Кларка

Наши стандарты: Принципы доверия Thomson Reuters.

Высказанные мнения принадлежат автору. Они не отражают точку зрения агентства Reuters News, которое в соответствии с Принципами доверия стремится к честности, независимости и свободе от предвзятости.

Эмма Дженкинс, автор EJJ International

Неделя LME всегда беспокойная, и это, безусловно, было на курсах Лондонской биржи металлов / Euromoney Learning . Первые очные курсы с начала пандемии были распроданы, а параллельные сессии были добавлены для размещения дополнительных регистраций. Было чувство восторга от того, что мы снова оказались вместе в одной комнате, и в перерывах происходило много интересных сторонних дискуссий.

«Это придало мне уверенности, чтобы давать рекомендации в моей компании»

«Теперь у меня есть четкое представление о хеджировании, поэтому я могу принимать решения, зная, что я делаю»

«Тренер очень хорошо осведомлен и доступным»

Заключительный курс в этом году будет проходить практически в часы Нью-Йорка 6-8 декабря. Расписание курсов на 2023 год находится в стадии завершения и будет предлагать сочетание классных и виртуальных занятий в разных местах. Проверьте Предстоящие курсы , чтобы узнать последние подробности.

Расписание курсов на 2023 год находится в стадии завершения и будет предлагать сочетание классных и виртуальных занятий в разных местах. Проверьте Предстоящие курсы , чтобы узнать последние подробности.

Эта запись была опубликована Эммой Дженкинс в рубрике Обучение .

На прошлой неделе был запущен последний курс Лондонской ассоциации рынка драгоценных металлов (LBMA) — «Введение в ответственный поиск LBMA».

Заявки хлынули с момента объявления даты курса, и спрос привел к тому, что во второй половине дня была проведена виртуальная сессия для тех, кто не смог лично посетить утренний курс.

К участникам из всей цепочки поставок присоединились биржи, регулирующие органы, поставщики хранилищ, физические трейдеры и исследовательские агентства. В групповых дискуссиях участвовали специалисты Good Delivery Refiners, которые делились своим практическим опытом реализации программы LBMA и уроками, извлеченными из других отраслей, таких как производство какао и сетей быстрого питания.

«Отличный курс по ответственному выбору источников»

«Хороший формат, сочетающий в себе презентацию/вопросы аудитории/групповые упражнения».

«Хорошее техническое содержание. Супер возможности для общения и восторженные участники».

«Я ушел с очень подробными знаниями и резонирующим контентом».

Даты будущих курсов уточняются и скоро будут доступны для бронирования через Предстоящие курсы .

Эта запись была размещена в Тренинг от Эммы Дженкинс.

На прошлой неделе Лондонская ассоциация рынка драгоценных металлов (LBMA) провела серию захватывающих новинок.

- ПЕРВЫЙ курс по азиатскому часовому поясу, посвященный лондонскому рынку локомотивов, привлек участников из Австралии, Японии, Южной Кореи и Сингапура.

- На ПЕРВОМ очном курсе после пандемии царил ажиотаж, и всем понравилась простота личного участия.

- Билеты на ПЕРВЫЙ курс, посвященный программе ответственного подбора поставщиков LBMA, были распроданы, поэтому во второй половине дня было добавлено второе занятие.

Следующие курсы локомотивов в Лондоне состоятся 17 и 18 ноября, и дата ответственного поиска поставщиков будет определена в ближайшее время. Перейдите по этой ссылке, чтобы обеспечить себе место.

Эта запись была опубликована Эммой Дженкинс в рубрике Обучение .

На прошлой неделе курс Euromoney Learning по товарным деривативам вернулся после двухлетнего перерыва. Заметный рост волатильности цен на сырьевые товары из-за Covid, сбоев в цепочках поставок и ситуации между Украиной и Россией делает своевременным повторное рассмотрение этой темы.

Курс был переработан, чтобы объединить лучшие аспекты обучения в классе и виртуального обучения. На прошлой неделе половина участников были в классе, а остальные присоединились удаленно. Преимущество гибридной доставки заключалось в том, что один участник мог продолжать посещать курс виртуально, когда он слишком плохо себя чувствовал, чтобы присутствовать на нем лично.

«Понравилось взаимодействие между классной комнатой и виртуальной командой»

«Очень хороший инструктор с обширной информацией, гибкий и полностью осведомленный в предметной области»

Следующий курс запланирован на 21-23 ноября, и вы можете забронировать себе место здесь.

Эта запись была опубликована Эммой Дженкинс в рубрике Обучение .

Курсы Лондонской биржи металлов / Euromoney Learning на этой неделе посетил ряд участников из всех звеньев цепочки поставок с разной степенью существующих знаний о LME. Курсы не предполагают никаких предварительных знаний и направлены на укрепление доверия у новичков на рынке, а также стимулирование и расширение круга более опытных участников.

Несомненно, недостатка в вопросах не было. Одним из преимуществ виртуальной доставки является то, что застенчивый, менее уверенный в себе участник может передать вопросы непосредственно инструктору через приватный чат, поэтому их вопросы не будут заглушены более доминирующими участниками.

«Выступление и презентация были очень вдохновляющими»

«Отличный курс, он превзошел мои ожидания»

«Никто не чувствовал, что должен воздерживаться от вопросов»

Следующие курсы пройдут во время Недели LME (25-27 октября) и станут долгожданным возвращением в класс. Виртуальные курсы запланированы на рабочий день в Европе, США, Азии и на Ближнем Востоке. Просмотрите Предстоящие курсы , чтобы найти подходящую дату и часовой пояс.

Эта запись была опубликована Эммой Дженкинс в рубрике Обучение .

Слава богу за виртуальную доставку. «Введение в фьючерсы с расчетами наличными» Лондонской биржи металлов на прошлой неделе удалось продолжить, несмотря на положительный результат теста тренера на Covid. Этот трехчасовой курс специально разработан для тех, кто хочет больше узнать о контрактах с расчетами наличными, предлагаемых LME, но он также является отличным кратким введением для всех, кто хочет узнать, как применять фьючерсные контракты для управления ценовым риском на металлы.

Почему бы не выделить время в своем дневнике, чтобы присоединиться к следующему сеансу 10 ноября 2022 года?

Эта запись была опубликована Эммой Дженкинс в рубрике Обучение .

Вводные курсы LBMA по рынку локомотивов Лондона разработаны как два независимых модуля, которые можно проходить последовательно или независимо друг от друга. На курсах прошлой недели более половины слушателей первого модуля перешли сразу ко второму модулю. Все остальные слушатели курса «Как пользоваться локомотивом Лондон» ранее посещали курс «Введение в локомотив Лондон». Было замечательно видеть, что так много людей возвращаются для дальнейшего обучения. Это явный признак того, что курсы удовлетворяют потребность.

Завершение первого модуля совершенно не обязательно для того, чтобы присоединиться ко второму. Итак, что вам больше всего подходит? Двухдневное глубокое погружение или один день, за которым следует освежающий и более продвинутый материал через несколько месяцев?

«Этот курс был именно тем, что мне было нужно по содержанию и продолжительности».

«Отличное сочетание лекций и семинаров, с достаточным количеством перерывов, чтобы я мог следить за ними в течение всего дня»

«Мастерски преподнесено – представлено на соответствующем уровне и очень увлекательно»

«Понимание возможно на всех уровнях английского языка»

Следующий запуск первого модуля рассчитан на азиатский часовой пояс и будет проходить два дня подряд (по сингапурскому времени) 26 и 27 сентября. Ожидается, что второй модуль будет запущен снова ближе к концу года.

Перейдите по этой ссылке, чтобы защитить свое место.

Эта запись была опубликована Эммой Дженкинс в рубрике Обучение .

Участники курсов Лондонской биржи металлов / Euromoney Learning на прошлой неделе принимали ставки на то, продержится ли голос ведущего до конца дня, не говоря уже о конце третьего дня. Методом проб и ошибок с различными лекарствами быстро были найдены те, которые работали. По крайней мере, виртуальная доставка защитила всех участников от заражения той же простудой.

По крайней мере, виртуальная доставка защитила всех участников от заражения той же простудой.

«Отличный курс. Не могу придраться.

«Хорошее сочетание теории и практики (примеры, викторина, обсуждение и т. д.) в интерактивной среде. Наконец-то и весело!»

«Я очень ценю возможность задавать вопросы по ходу дела»

Поскольку число участников, проявляющих интерес к стали, больше, чем обычно, было проведено множество дополнительных дискуссий, посвященных сравнению конвенций физического рынка для неблагородных металлов и стали. и сопоставление финансовых продуктов, предлагаемых биржей для обслуживания соответствующих секторов.

Курсы запланированы на рабочий день в Европе, США, Азии и на Ближнем Востоке. Просмотрите Предстоящие курсы , чтобы найти подходящую дату и часовой пояс.

Эта запись была размещена Эммой Дженкинс в рубрике Обучение .

Учебный курс Лондонской ассоциации рынка драгоценных металлов (LBMA) на прошлой неделе не превратился в Великий британский конкурс, но один участник сказал, что объяснения на курсе сделали понимание локомотивного лондонского рынка и применение деривативов «так же просто, как следовать булочке». рецепт» .

«Интерактивная графика, примеры, рисунки, мастер-классы, безусловно, помогли объяснить более сложные моменты курса, а также сделали курс увлекательным».

«В целом курс был превосходно структурирован и преподнесен».

«Легко понять (даже для не носителей языка)».

«Очень доволен, что прошел этот курс, и буду рекомендовать его другим».

Поскольку курс был виртуальным, во время кофе-брейков, разумеется, не было ни кексов, ни даже кофе. К концу курса стало ясно, что участники чувствовали себя готовыми опробовать «рецепты» локомотивов Лондона и производных в офисе.

Если вы хотите улучшить свои навыки, «Введение в Loco London» и «Как использовать Loco London» запланированы на 9 th и 10 th июня 2022 года соответственно. Перейдите по этой ссылке, чтобы обеспечить себе место.

Эта запись была опубликована Эммой Дженкинс в рубрике Обучение .

Участники курсов Лондонской биржи металлов/Euromoney Learning, которые прошли на прошлой неделе, в полной мере воспользовались интерактивным характером этих занятий, чтобы задать всевозможные вопросы о LME. Всякий раз, когда была пауза, всегда был кто-то с вопросом. В конце курса один из самых тихих участников отмечает, как много нового они узнали из дополнительных объяснений. Если у вас есть какие-либо вопросы о LME и ее продуктах, почему бы не посетить курс и не получить ответы.

«Я искренне рекомендую пройти этот курс всем пользователям, которые приближаются к миру LME».

12.2006 г (отменен)

12.2006 г (отменен)