Курс валют цб рф на дату: Курсы ЦБ РФ на выбранную дату, архив курсов валют ЦБ РФ, Центробанк России на заданную дату

Содержание

Курс цб рф доллар США на дату 2021-04-04. Курс доллара цб рф на 04.04.2021

76,0734 ₽за 1 доллар

- USD

- EUR

- CNY

- Выбрать валюту

- курс доллара на сегодня

- курс доллара на завтра

- архив

- конвертер

Изменение курса доллара

| за день | 0,0000 | 0,00% | |

| с начала недели | ↑ | +0,3158 | +0,42% |

| с начала месяца | ↑ | +0,4361 | +0,58% |

| за 30 дней | ↑ | +2,2870 | +3,10% |

| с начала года | ↑ | +2,1977 | +2,97% |

График курса доллара ЦБ РФ

Конвертер валют

по курсу ЦБРФ на 04-04-2021

все валюты

Таблица изменений курса доллара ЦБ

c 31. 03.2021 по 09.04.2021

03.2021 по 09.04.2021

| Дата | Курс | Изм. | Изм.,% |

|---|---|---|---|

| 09.04.2021 | 77,1011 | −0,6719↓ | −0,86%↓ |

| 08.04.2021 | 77,7730 | +1,3928↑ | +1,82%↑ |

07. 04.2021 04.2021 | 76,3802 | −0,2250↓ | −0,29%↓ |

| 06.04.2021 | 76,6052 | +0,5318↑ | +0,70%↑ |

05. 04.2021 04.2021 | 76,0734 | 0,0000 | 0,00% |

| 04.04.2021 | 76,0734 | 0,0000 | 0,00% |

03. 04.2021 04.2021 | 76,0734 | +0,2661↑ | +0,35%↑ |

| 02.04.2021 | 75,8073 | +0,1700↑ | +0,22%↑ |

01. 04.2021 04.2021 | 75,6373 | −0,0650↓ | −0,09%↓ |

| 31.03.2021 | 75,7023 | −0,1264↓ | −0,17%↓ |

| Валюта | Курс | |

|---|---|---|

| 1 | белорусский рубль | 28,8288 |

| 10 | индийских рупий | 10,3791 |

| 100 | киргизских сомов | 89,6806 |

| 1000 | южнокорейских вон | 67,4631 |

| 1 | евро | 89,5916 |

| 10 | гонконгских долларов | 97,8260 |

| 100 | тенге | 17,8177 |

| 10 | норвежских крон | 89,2409 |

| 1 | фунт стерлингов | 105,2856 |

| 1 | болгарский лев | 45,8191 |

| 1 | новый туркменский манат | 21,7664 |

| 1 | швейцарский франк | 80,8260 |

| 1 | азербайджанский манат | 44,7754 |

| 1 | датская крона | 12,0484 |

| 100 | иен | 68,8291 |

| 10 | таджикских сомони | 66,7193 |

| 100 | армянских драмов | 14,3602 |

| 1 | сдр (специальные права заимствования) | 107,7671 |

| 1 | китайский юань | 11,5950 |

| 10 | турецких лир | 94,6669 |

Объяснение российской экономики (часть 3)

Первоначально опубликовано в ноябре 2015 г. Обновлено в ноябре 2016 г. , фискальная политика.

Обновлено в ноябре 2016 г. , фискальная политика.

Прежде чем приступить к третьей части, не забудьте ознакомиться с первыми двумя частями нашей серии из трех частей о России. Часть 1 дает обзор экономики с анализом их экономики, начиная с 19 года.91 после распада Советского Союза по настоящее время, включая информацию об активах и рисках их долгосрочного роста, а также прогнозы ВВП и инфляции. Часть 2 подробно описывает платежный баланс России, текущий счет, экспорт и импорт.

В третьей и заключительной части серии статей о России, состоящей из трех частей, мы рассматриваем денежно-кредитную политику Центрального банка России, подробно описывая его обязанности перед Российской Федерацией и его попытки остановить инфляцию после ослабления рубля в конце 2014 года. , Также будет подробно рассмотрена политика Банка России в отношении обменного курса и его попытки стабилизировать быстро обесценивающийся рубль, а также освещена фискальная политика правительства, пытавшегося сдержать рост бюджетного дефицита в 2016 году.

Денежно-кредитная политика в России

Центральный банк России (Банк России), основанный в 1990 году, имеет ряд обязанностей в соответствии с Конституцией России и Федеральным законом Российской Федерации: поддержание стоимости и стабильности рубля, надзор за российскими финансовыми учреждениями (в том числе выполнение функций кредитора последней инстанции). ), управление валютными резервами и валютой России, установление краткосрочных процентных ставок, что является одним из основных инструментов реализации денежно-кредитной политики банка.

Низкие цены на нефть и санкционные шоки для российской экономики привели к тому, что рубль потерял 46% своей стоимости по отношению к доллару США в 2014 году, что побудило Банк России провести политику, направленную на стабилизацию финансовой системы. Банк России повысил ключевую процентную ставку в декабре 2014 года на 650 базисных пунктов до внушительных 17%, чтобы обуздать безудержную инфляцию, вызванную ослаблением рубля (базовая инфляция достигла 11,2% в декабре 2014 года в годовом исчислении). Банк России потратил 27,2 млрд долларов США в октябре 2014 года и 11,9 млрд долларов США.млрд в декабре того же года на интервенции по поддержке рубля.

Банк России потратил 27,2 млрд долларов США в октябре 2014 года и 11,9 млрд долларов США.млрд в декабре того же года на интервенции по поддержке рубля.

Центральный банк России постепенно снижал процентные ставки в течение 2015 года, начав год с 17,00% и до 11,00% к июлю. Процентные ставки оставались стабильными в течение почти года до июня 2016 года, когда они были снижены на 50 базисных пунктов до 10,50%. Принимая решение о снижении процентных ставок, ЦБ указал, что власти стали более уверенными в эволюции инфляции, и отметил положительные результаты снижения инфляционных ожиданий и снижения инфляционных рисков на фоне медленно, но верно восстанавливающейся экономики.

С тех пор произошло заметное снижение инфляции, что вынудило Банк снизить ставки в сентябре 2016 года с 10,50% до 10,00%. Однако власти заявили, что для закрепления устойчивого снижения инфляции «текущее значение ключевой ставки необходимо сохранить до конца 2016 года с возможным ее дальнейшим снижением в первом и втором кварталах 2017 года». Принимая во внимание свое решение, Банк по-прежнему уверен, что при все еще относительно жесткой денежно-кредитной политике инфляция упадет до 4,5% в третьем квартале 2017 года и еще больше снизится до целевого уровня 4,0% в конце 2017 года. от дальнейшего смягчения денежно-кредитной политики до первого или второго кварталов 2017 г.

Принимая во внимание свое решение, Банк по-прежнему уверен, что при все еще относительно жесткой денежно-кредитной политике инфляция упадет до 4,5% в третьем квартале 2017 года и еще больше снизится до целевого уровня 4,0% в конце 2017 года. от дальнейшего смягчения денежно-кредитной политики до первого или второго кварталов 2017 г.

Курсовая политика

10 ноября 2014 года Банк России отменил привязку рубля к бивалютному коридору (доллар США и евро), положив конец двадцатилетнему контролю обменного курса и переведя Россию в свободное плавание. система обменного курса. Центральный банк также прекратил регулярные интервенции в рубль, но дал понять, что по-прежнему готов проводить интервенции в поддержку российской валюты в случае возникновения рисков для финансовой стабильности. Поскольку рубль продолжал падать по отношению к доллару США из-за падения цен на нефть и повышения неопределенности среди инвесторов, Центральный банк решил продолжить интервенции на валютном рынке, что обходилось Центральному банку в сотни миллионов долларов в день.

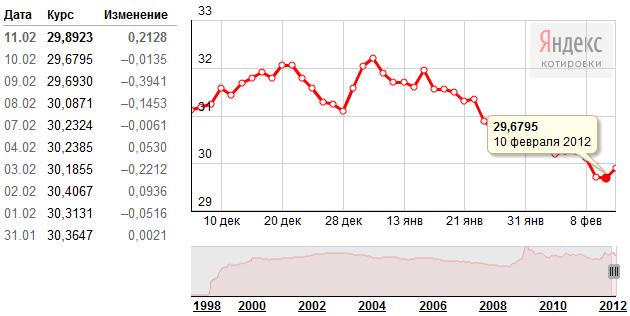

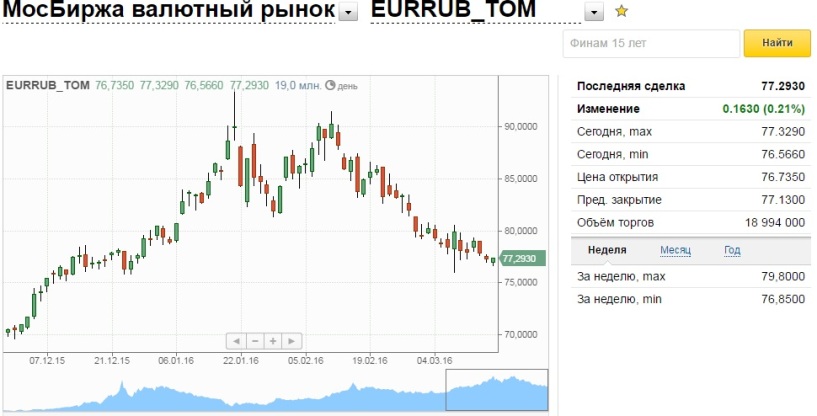

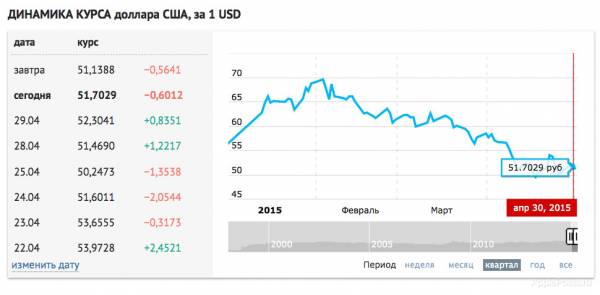

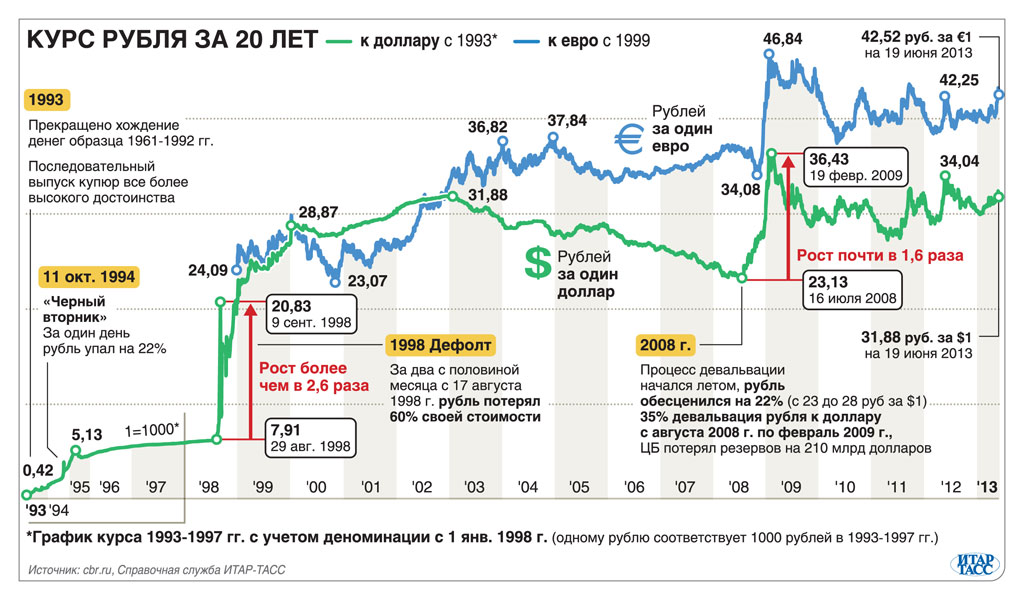

Стоимость рубля впервые начала падать в начале 2014 года после нескольких лет обменного курса примерно 30 рублей за доллар, поскольку страна остро пострадала от слабого экономического роста, высоких геополитических рисков после аннексии Крыма и вспышки войны на Украине. Однако именно с обвалом цен на нефть в конце 2014 года стоимость рубля не смогла бросить вызов гравитации и, таким образом, начала свое свободное падение по отношению к доллару США, когда 16 декабря валюта достигла дна на уровне 68,5 рубля за доллар США. На протяжении 2015 года российский рубль находился на американских горках. Высокая волатильность и сильные колебания цен на нефть сильно повлияли на валюту страны. В начале 2015 года на валютном рынке наблюдалась сильная волатильность, однако к концу первого полугодия российская валюта стабилизировалась в коридоре 50–60 рублей за доллар США. В начале второй половины года произошел еще один эпизод сильной волатильности, и 24 августа российская валюта закрыла торговый день на уровне 70,9. руб. за доллар США, что было даже ниже, чем вышеупомянутая нижняя точка обвала рубля в декабре 2014 года, и представляет собой новый исторический минимум. Резкое падение в августе было в первую очередь реакцией на падение цен на нефть и растущие опасения относительно воздействия ударной волны, вызванной крахом фондового рынка Китая, на мировую экономику. Рубль завершил 2015 г. на уровне 72,9 руб. за доллар США, что на 30% меньше, чем на конец 2014 г.

руб. за доллар США, что было даже ниже, чем вышеупомянутая нижняя точка обвала рубля в декабре 2014 года, и представляет собой новый исторический минимум. Резкое падение в августе было в первую очередь реакцией на падение цен на нефть и растущие опасения относительно воздействия ударной волны, вызванной крахом фондового рынка Китая, на мировую экономику. Рубль завершил 2015 г. на уровне 72,9 руб. за доллар США, что на 30% меньше, чем на конец 2014 г.

Колебания курса российского рубля в значительной степени обусловлены ценами на нефть, которая наряду с газом является основным экспортным товаром России. 21 января 2016 года валюта резко упала до рекордно низкого уровня в 82,4 рубля за доллар США, поскольку цены на нефть упали до минимума, невиданного более десяти лет. Он постепенно стабилизировался между 60 и 70 руб. за доллар США по мере улучшения состояния экономики и восстановления цен на нефть с января 2016 года9.0005

Фискальная политика

После долгового кризиса в стране в 1998 г. почти десятилетнее окружение благоприятных цен на сырьевые товары (особенно в энергетическом секторе), относительно слабый рубль и жесткая налогово-бюджетная политика позволили России поддерживать профицит бюджета с 2001 по 2008, пока не разразился мировой финансовый кризис.

почти десятилетнее окружение благоприятных цен на сырьевые товары (особенно в энергетическом секторе), относительно слабый рубль и жесткая налогово-бюджетная политика позволили России поддерживать профицит бюджета с 2001 по 2008, пока не разразился мировой финансовый кризис.

Россия сильно зависит от экспорта энергоресурсов. В 2008 финансовом году доходы от нефти и газа достигли пика, составив половину российского федерального бюджета. Однако с тех пор, как мировой финансовый кризис поразил страну в 2009 г., российская экономика начала испытывать дефицит бюджета. В 2012, 2013 и 2014 годах дефицит бюджета России составлял -0,02%, -0,7% и -0,6% ВВП соответственно. Исключением стал 2011 г., когда российский бюджет имел профицит в размере 0,8% ВВП.

Низкие цены на нефть и обвал внутреннего спроса и импорта по мере того, как экономика впала в рецессию , сократили доходы бюджета в 2015 году. Фактически, влияние низких цен на нефть на доходы бюджета России также вызвало вопросы о долгосрочных экономических перспективах страны. как фискальная устойчивость. Падение цен на энергоносители и зависимость российского правительства от энергетических доходов для финансирования своего бюджета (доходы от нефти и природного газа составляют около 52% российского бюджета) вынудили российское правительство пересмотреть свою налогово-бюджетную политику. В начале сентября 2015 года Министерство финансов объявило о решении приостановить действие бюджетного правила — закона, призванного ограничить государственные расходы.

как фискальная устойчивость. Падение цен на энергоносители и зависимость российского правительства от энергетических доходов для финансирования своего бюджета (доходы от нефти и природного газа составляют около 52% российского бюджета) вынудили российское правительство пересмотреть свою налогово-бюджетную политику. В начале сентября 2015 года Министерство финансов объявило о решении приостановить действие бюджетного правила — закона, призванного ограничить государственные расходы.

Бюджетное правило вступило в силу в 2013 году, чтобы предотвратить растрату правительством непредвиденных доходов от нефти и вместо этого направить их в фонды на черный день. Правило также направлено на ограничение государственных расходов прогнозируемыми доходами, не связанными с нефтью, доходами от нефти, рассчитанными с использованием долгосрочных исторических цен на нефть, и бюджетным дефицитом на уровне не более 1,0% ВВП. В то время, когда правило было введено, российские власти были обеспокоены тем, что доходы, полученные от роста цен на нефть, будут стимулировать проциклические расходы. Однако в условиях слабого экономического роста и цен на нефть всего в два раза ниже уровня 2014 года Россия столкнулась с противоположной проблемой.

Однако в условиях слабого экономического роста и цен на нефть всего в два раза ниже уровня 2014 года Россия столкнулась с противоположной проблемой.

Поскольку бюджетное правило ограничивает государственные расходы долгосрочными историческими ценами на нефть, если бы закон продолжал действовать в 2016 году, это означало бы справочную цену выше той, которая прогнозировалась на 2016 год, которая составляла в среднем 50 долларов США за бочка.

Официально бюджетное правило временно приостановлено. Некоторые советники, в том числе бывший министр финансов Алексей Кудрин, высказались в поддержку приостановки действия правила как минимум на год. Более того, помимо приостановки действия бюджетного правила, правительство также объявило о переходе от трехлетнего бюджетного плана к однолетнему бюджетному планированию. Трехлетний бюджетный план был разработан, чтобы заставить правительство придерживаться среднесрочного подхода и избегать необоснованных обязательств. В целом, изменения в бюджетном процессе проложили путь к более гибкой фискальной политике в попытке смягчить низкие цены на нефть и более слабый экономический рост.

Некоторые аналитики предполагают , что при значительных резервах и низком государственном долге Россия может позволить себе иметь скромный бюджетный дефицит, не ставя под угрозу финансовую устойчивость. Дефицит бюджета в 2015 году составил 2,8%.

В России есть два бюджетных резерва, Резервный фонд и Фонд национального благосостояния (ФНБ), оба из которых оказались под давлением в результате ухудшения экономических условий. Минфин указал, что прогнозируемый на 2015 год дефицит бюджета (2,7 трлн рублей, что эквивалентно 3,8% ВВП) будет покрыт за счет Резервного фонда страны, а не за счет увеличения долга. К сожалению, правительство не смогло покрыть этот дефицит из-за неспособности его финансировать. Из-за международных санкций правительство не может брать кредиты за границей. Правительство разрешило более широкое дискреционное использование ресурсов ФНБ в декабре 2014 года, чтобы помочь стабилизировать финансовую систему. У российского правительства не было другого выбора, кроме как продолжать использовать ФНБ.

Что дальше для России?

Постоянные геополитические опасения России, связанные с Украиной, и вытекающие из этого санкции со стороны Запада нанесли ущерб экономике за последние несколько лет. Их сильно зависящая от сырьевых товаров экономика, особенно энергетический сектор, сильно пострадала из-за глобального падения цен на сырьевые товары. Это сильно повлияло на российский экспорт, и начал проявляться эффект снежного кома, переворачивая и сглаживая другие части экономики. Несмотря на то, что многие негативные риски в отношении российской экономики очевидны, у нее все еще есть много возможностей для этого.

Как было указано в заключении к части 1, Россия является крупнейшей страной в мире по площади суши, в которой всего понемногу с точки зрения геологии — гор, лесов и береговой линии. Из-за своей обширной территории он обладает обширными минеральными и энергетическими ресурсами, фактически самыми большими запасами в мире, что делает его одним из крупнейших производителей нефти и природного газа во всем мире. Он также играет заметную роль во многих глобальных организациях, таких как ООН, «Большая двадцатка» и Совет Европы, и это лишь некоторые из них, и, следовательно, он имеет большой охват и власть, чтобы делать вещи в глобальном масштабе в своем услуга.

Он также играет заметную роль во многих глобальных организациях, таких как ООН, «Большая двадцатка» и Совет Европы, и это лишь некоторые из них, и, следовательно, он имеет большой охват и власть, чтобы делать вещи в глобальном масштабе в своем услуга.

Итак, куда они денутся? В 2010 году Россия присоединилась к ассоциации БРИКС, группе из пяти стран, названных пятью крупнейшими развивающимися рынками, однако спад в России в последнее время отразился на многих других членах группы. Возникает множество вопросов относительно того, суждено ли им навсегда стать потенциальной развивающейся экономикой или вскоре они поднимутся, чтобы стать мировой экономической сверхдержавой. Время покажет.

Энтони Галлей и старший экономист Рикардо Асевес внесли свой вклад в эту статью.

Первоначально опубликовано в ноябре 2015 г. Обновлено в ноябре 2016 г. Мнения, прогнозы или оценки приведены на дату публикации и могут быть изменены без предварительного уведомления. В этом отчете могут быть указаны адреса или гиперссылки на другие интернет-сайты. FocusEconomics S.L.U. не несет ответственности за содержание сторонних интернет-сайтов.

FocusEconomics S.L.U. не несет ответственности за содержание сторонних интернет-сайтов.

Дата: 4 ноября 2015

Теги:

Россия

Московская биржа | В связи с объявлением Центральным банком Российской Федерации о начале размещения акций Московской Биржи

НЕ ДЛЯ ВЫПУСКА ИЛИ РАСПРОСТРАНЕНИЯ ИЛИ ПУБЛИКАЦИИ ПОЛНОСТЬЮ ИЛИ ЧАСТИЧНО В США, АВСТРАЛИИ, КАНАДЕ ИЛИ ЯПОНИИ

Только для целей уведомления

Эти материалы не предназначены для распространения, прямо или косвенно, в Соединенных Штатах Америки или в них, включая их территории и владения, любой штат Соединенных Штатов и округ Колумбия («Соединенные Штаты») . Эти материалы не являются и не являются частью какого-либо предложения или приглашения к покупке или подписке на ценные бумаги в Соединенных Штатах. Упомянутые здесь ценные бумаги не были и не будут зарегистрированы в соответствии с Законом США о ценных бумагах от 1933 с поправками («Закон о ценных бумагах»).

Ценные бумаги, упомянутые в настоящем документе, не могут быть предложены или проданы в Соединенных Штатах (согласно определению этого термина в Положении S Закона о ценных бумагах), кроме как в соответствии с освобождением или транзакцией, не подпадающей под требования регистрации Закона о ценных бумагах. В США не будет публичного предложения ценных бумаг.

Информация, содержащаяся в настоящем документе, не является офертой или приглашением делать оферты, продавать, покупать, обменивать или передавать какие-либо ценные бумаги в России либо в пользу или в интересах любого российского лица или любого лица в России и не является рекламой любых ценных бумаг в России.

В связи с опубликованным в 18:50 пресс-релизом ЦБ РФ о начале размещения акций Открытого акционерного общества «Московская биржа ММВБ-РТС» (далее «Компания», тикер MOEX). 1 июля 2014 года по московскому времени Компания объявляет, что ни Компания, ни, насколько ей известно, какие-либо из ее дочерних компаний не планируют, не намереваются и не ожидают выпуска, предложения, продажи или иного распоряжения (или публично объявляют о каких-либо из выше) любые обыкновенные акции в уставном капитале Компании или другие ценные бумаги, которые обычно подлежат блокировке в связи с такими предложениями ценных бумаг в течение 180 дней после даты настоящего объявления, за исключением предоставления или реализации опционов в соответствии с планами опционов на акции для сотрудников Компании.

Отказ от ответственности

Некоторая информация в этих материалах может содержать прогнозы или другие прогнозные заявления относительно будущих событий или будущих финансовых показателей Компании. Вы можете идентифицировать прогнозные заявления с помощью таких терминов, как «ожидать», «полагать», «предполагать», «оценивать», «намереваться», «будет», «может», «может» или «может», или, в каждом случае, отрицание таких терминов или других подобных выражений. Такие заявления являются только прогнозами, а фактические события или результаты могут существенно отличаться. Компания не намерена обновлять эти заявления, чтобы отразить события и обстоятельства, произошедшие после даты настоящего документа, или отразить возникновение непредвиденных событий. Многие факторы могут привести к существенному отличию фактических результатов от тех, которые содержатся в прогнозах или прогнозных заявлениях Компании, в том числе, среди прочего, общие экономические условия, конкурентная среда, риски, связанные с деятельностью в Российской Федерации, быстрые технологические и рыночные изменение отраслей, в которых работает Компания, а также многие другие риски, непосредственно связанные с Компанией и ее деятельностью.

Ни эти материалы, ни любая их копия не могут быть вывезены или переданы в Соединенные Штаты (включая их территории и владения, любой штат Соединенных Штатов и округ Колумбия), Австралию, Канаду или Японию или любую другую юрисдикцию, где объявление было бы незаконным. Эти материалы не составляют и не являются частью какого-либо предложения или приглашения к продаже или какого-либо ходатайства о каком-либо предложении о покупке, а также они (или любая их часть) или факт их распространения не должны составлять основу или на них можно полагаться. в связи с, любой договор поэтому. Предложение и распространение этих материалов и другой информации в связи с листингом и предложением в определенных юрисдикциях могут быть ограничены законом, и лица, в чье распоряжение попадает какой-либо документ или другая информация, упомянутая в настоящем документе, должны ознакомиться с любым таким ограничением и соблюдать его. Любое несоблюдение этих ограничений может представлять собой нарушение законов о ценных бумагах любой такой юрисдикции.

Эти материалы не предназначены для публикации, распространения или выпуска, прямо или косвенно, в Соединенных Штатах или в Соединенных Штатах (как этот термин определен в Положении S Закона США о ценных бумагах 1933 года с поправками («Закон о ценных бумагах»)). , а также не составляют и не являются частью какого-либо предложения или ходатайства о покупке или подписке на какие-либо ценные бумаги в Соединенных Штатах. Упомянутые здесь ценные бумаги не были и не будут зарегистрированы в соответствии с Законом о ценных бумагах. Упомянутые здесь ценные бумаги не могут быть предложены или проданы в Соединенных Штатах, кроме как в соответствии с освобождением или транзакцией, не подпадающей под требования регистрации Закона о ценных бумагах от 1933. Компания не регистрировала и не намерена регистрировать какую-либо часть какого-либо предложения в Соединенных Штатах или проводить публичное предложение каких-либо ценных бумаг в Соединенных Штатах.

Это сообщение распространяется и адресовано только (i) лицам, находящимся за пределами Соединенного Королевства, (ii) лицам, имеющим профессиональный опыт в вопросах, связанных с инвестициями, подпадающими под действие Статьи 19(5) Финансовых услуг и Закон о рынках 2000 г. (Финансовое продвижение) Приказ 2005 г. («Приказ») и (iii) компании с крупным собственным капиталом и другие лица, которым он может быть доведен до сведения на законных основаниях, подпадающие под действие статьи 49.(2)(a)–(d) Приказа и (iv) лица, которым приглашение или побуждение к участию в инвестиционной деятельности (по смыслу раздела 21 Закона о финансовых услугах и рынках 2000 г.) в связи с проблемой или продажа любых ценных бумаг Компании или любого члена ее группы может быть иным образом законно сообщена или сообщена (все такие лица вместе именуются «соответствующие лица»). Любая инвестиционная деятельность, к которой относится настоящее сообщение, будет доступна и будет осуществляться только соответствующими лицами. Любое лицо, не являющееся соответствующим лицом, не должно действовать или полагаться на этот документ или какое-либо его содержание.

(Финансовое продвижение) Приказ 2005 г. («Приказ») и (iii) компании с крупным собственным капиталом и другие лица, которым он может быть доведен до сведения на законных основаниях, подпадающие под действие статьи 49.(2)(a)–(d) Приказа и (iv) лица, которым приглашение или побуждение к участию в инвестиционной деятельности (по смыслу раздела 21 Закона о финансовых услугах и рынках 2000 г.) в связи с проблемой или продажа любых ценных бумаг Компании или любого члена ее группы может быть иным образом законно сообщена или сообщена (все такие лица вместе именуются «соответствующие лица»). Любая инвестиционная деятельность, к которой относится настоящее сообщение, будет доступна и будет осуществляться только соответствующими лицами. Любое лицо, не являющееся соответствующим лицом, не должно действовать или полагаться на этот документ или какое-либо его содержание.

В государствах-членах Европейской экономической зоны («ЕЭЗ»), которые внедрили Директиву о проспектах (каждое из которых именуется «Соответствующим государством-членом»), это объявление адресовано и адресовано только лицам, которые являются «квалифицированными инвесторами» в значение Директивы о проспектах («Квалифицированные инвесторы»).