Курс валют на сегодня форекс: Курс доллара онлайн | Курс доллара к рублю Forex

Содержание

Что влияет на курс валюты на форекс?

2020-02-18

2019-01-10

Что влияет на курс валюты на форекс?

Ткаченко Олегhttps://www.litefinance.org/ru/blog/authors/oleg-tkachenko/

Фундаментальные факторы, влияющие на курс валют: учетная ставка, макроэкономические показатели, статистические данные и психологические факторы влияния.

Форекс — это заработок на курсовых колебаниях. Задача трейдера заключается в анализе макро- и микроэкономических статистических данных, новостей и психологических факторов, которые влияют на котировки валютной пары. Из этого обзора вы узнаете: какие основные фундаментальные факторы влияют на курс валют, как их анализировать, как реагирует рынок на разного рода новости и познакомитесь с историей, как Джордж Сорос противостоял Банку Англии.

Факторы, влияющие на курс валют

Эта статья, в первую очередь, будет интересна тем, кто только пробует свои силы в Форексе и хочет более глубоко разобраться в фундаментальных факторах, влияющих на котировки валют. Думаю, что профессиональные трейдеры с этим уже знакомы, но, возможно, и профессионалам будет обзор интересен.

Курсы валют: принцип формирования, фундаментальные и психологические факторы

Торговля валютами на Форексе — это чистой воды спекуляция, поскольку от покупки и продажи валюты дополнительный продукт не создается. Это значит, что если кто-то на росте курса зарабатывает, то кто-то деньги теряет. Есть и общий рыночный фактор, когда падает общая капитализация рынка, то есть все валюты одновременно дешевеют. Но это означает только лишь то, что дорожает какой-то другой актив.

Например, если при курсе доллара США к евро 1:1 курс между валютами меняется в сторону 1:2 (за 1 доллар можно купить уже целых 2 евро), это значит, что евро дешевеет или доллар укрепляется. Если же курс остается 1:1, но раньше за 1 доллар можно было купить 10 грамм золота, а теперь только 5 грамм, то можно сказать, что по отношению к золоту дешевеют обе валюты. Или дорожает золото.

Если же курс остается 1:1, но раньше за 1 доллар можно было купить 10 грамм золота, а теперь только 5 грамм, то можно сказать, что по отношению к золоту дешевеют обе валюты. Или дорожает золото.

Цена валюты — понятие относительное, поскольку она всегда выражается в чем-то. И потому за основу был принят доллар США. Стоимость других валют определяют по отношению к нему.

Если же нужно определить стоимость, например, британского фунта в японских иенах, то делают это через кросс-курс, где стоимость одной валюты в другой определяется посредством отношения их курса к третьей валюте. Теперь подробнее о том, что же все-таки влияет на стоимость той или иной валюты.

Курс валют бывает:

- Фиксированный. Устанавливается Центробанком в ручном режиме, представляет собой фиксированное значение на определенном промежутке времени. Плавающий. Формируется на основе рыночных факторов (спрос/предложение). Центробанк влияет на рынок только косвенно, например, выступая в качестве контрагента по покупке или продаже валюты.

- Плавающий. Формируется на основе рыночных факторов (спрос/предложение). Центробанк влияет на рынок только косвенно, например, выступая в качестве контрагента по покупке или продаже валюты.

Яркий пример — швейцарский франк. Как только Центробанк Швейцарии отказался от жесткого обменного курса в январе 2015 года, национальная валюта тут же в несколько раз выросла по отношению к другим валютам, огорчив тех, кто делал в паре ставку на доллар США.

Макроэкономические фундаментальные факторы

В каждой стране за курс национальной валюты отвечает Центральный Банк. В его руках сосредоточены инструменты, с помощью которых он осуществляет денежно-кредитную политику. Задача Центробанка — держать оптимальный курс, который будет выгоден всем и будет способствовать развитию экономики. Например:

- Ослабление курса евро по отношению к доллару выгодно европейским экспортерам. Ведь товар они продают в США за доллары, а сырье и рабочую силу они покупают в Европе за евро.

- Усиление курса евро (или же ослабление доллара США) выгодно импортерам.

Упрощенно говоря, Центробанки страны стараются всеми методами удержать баланс, но не всегда это получается. Инструменты Центробанков:

1. Эмиссия и валютные интервенции. Весь объем денег в стране называется денежной массой. Цена на товар косвенно зависит от того, каков ее объем. Если Центробанк бесконтрольно проводит эмиссию (выпускает в оборот еще больше национальной валюты), но объемы производства остаются прежними, то растет цена на товар. И так как доллар США или валюту другой страны также можно назвать товаром, то и курс национальной валюты соответственно падает.

Обесценивание национальной валюты называется инфляцией. С экономической точки зрения умеренная инфляция способствует росту производства, в США и Европе целевой уровень инфляции около 2%. Потому в странах, где наблюдается высокая и гиперинфляция, для стабилизации курса изымают денежную массу. В странах, где наблюдается дефляция, вводят отрицательные ставки по депозитам.

Интересный факт. В 1969 году нобелевский лауреат Милтон Фридман предложил политику «вертолетных денег». В Европе и Японии длительное время наблюдалась дефляция. Отрицательные ставки (когда за сохранность денег в банке платит собственник депозита) проблему не решали. Тогда возникла идея просто раздать домохозяйствам свеженапечатанные деньги. Пока что идею не реализовали, так как есть опасения, что инфляцию разогнать не получится — домохозяйства попросту будут экономить. Примечательно, что пока одни страны вроде Зимбабве борются с гиперинфляцией, других не устраивает курс сильной валюты.

Вывод: эмиссия и валютные интервенции ослабляют курс национальной валюты относительно других валют.

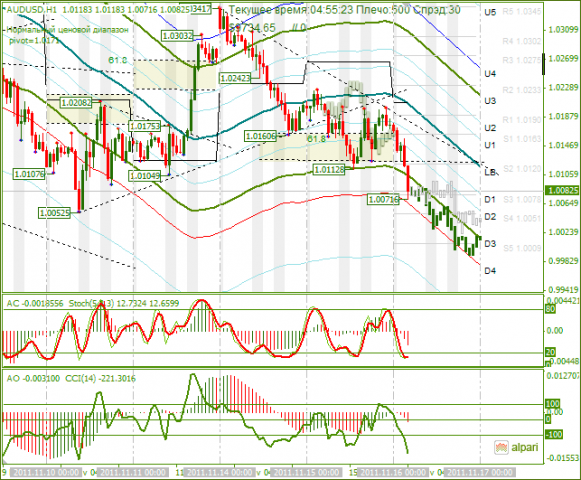

2. Учетная ставка. Является индикатором стоимости денег в стране. Это процент, за который Центробанк готов предоставлять кредиты коммерческим банкам, которые затем направляют деньги на кредитование реального сектора. Низкая процентная ставка (низкая стоимость кредита) стимулирует экономику. Как следствие рост ВВП и увеличение потребления оказывают на курс национальной валюты положительный эффект. С другой стороны, снижение ставки означает, что стоимость национальной валюты снижается, и это заставляет инвесторов искать более прибыльные активы. В США учетная ставка является основным влияющим индикатором: растет ставка — растет стоимость доллара США.

Как следствие рост ВВП и увеличение потребления оказывают на курс национальной валюты положительный эффект. С другой стороны, снижение ставки означает, что стоимость национальной валюты снижается, и это заставляет инвесторов искать более прибыльные активы. В США учетная ставка является основным влияющим индикатором: растет ставка — растет стоимость доллара США.

3. Платежный баланс. Баланс экспорта и импорта напрямую влияет на курс валюты. Если у страны сильный перевес в сторону импорта, это означает, что для покупки товаров из других стран нужно тратить больше иностранной валюты, тогда как ее приток отсутствует. Как следствие, национальная валюта обесценивается. Сдерживать это можно путем привлечения зарубежных кредитов или инвесторов, которые помогут установить между экспортом и импортом равновесие. Еще один вариант сдерживания импорта — ввод таможенных пошлин, которые помогут развивать внутреннее производство, а, следовательно, и укрепить курс национальной валюты.

4. Золотовалютные резервы. Еще один инструмент, с помощью которого ЦБ может регулировать объем денежной массы. Номинированы золотовалютные резервы в золоте, иностранной валюте (что играет на руку доллару США, так как большая часть резервов номинирована в нем), долговых ценных бумагах. Если в стране наблюдается обесценивание национальной валюты и резкий рост спроса на зарубежную валюту, ЦБ частично удовлетворяет спрос, продавая, например, населению доллары, тем самым изымая излишки национальных денег и сдерживая инфляцию.

Вывод: если в стране наблюдается резкое снижение золотовалютных резервов, это может говорить о том, что в скором времени может начаться падение курса (если ЦБ не сможет сдержать уровень инфляции).

5. Макроэкономическая статистика:

- ВВП и ВНП. Рост этих показателей является положительным индикатором на курсе национальной валюты. Если ВВП растет, это говорит о положительной тенденции в экономике страны, которая интересна инвесторам.

Приток зарубежного капитала укрепляет национальную валюту. Показатели рассматриваются в динамике: если рост ВВП по итогам года меньше предыдущего аналогичного периода, то это негативный показатель.

Приток зарубежного капитала укрепляет национальную валюту. Показатели рассматриваются в динамике: если рост ВВП по итогам года меньше предыдущего аналогичного периода, то это негативный показатель. - Уровень безработицы. Еще один важный индикатор состояния экономики и соответственно курса национальной валюты. Чем уровень безработицы ниже, тем крепче национальная валюта. В США индикатор Non-Farm Payrolls (отчет о количестве занятых в отраслях кроме сезонного сельского хозяйства) считается наиболее влияющим на курс доллара после учетной ставки, оценивается вместе со средним уровнем зарплаты.

- Уровень инфляции. Косвенно на курс валюты влияет покупательная способность. Рост инфляции снижает ее и тем самым отрицательно влияет на курс национальной валюты. У стран, сильно зависящих от внешнеэкономической деятельности, влияние инфляции на курс валюты особенно велико, потому вместе с инфляцией анализируются также индекс потребительских цен и другие аналогичные статистические данные.

- Баланс бюджетных доходов и расходов. Дефицит бюджета, покрываемый за счет дополнительной эмиссии, увеличивает уровень инфляции и приводит к снижению курса национальной валюты.

- Государственный долг. Пусть не самый основной, но важный показатель для развивающихся стран. Рост государственного долга является сигналом к ослаблению национальной валюты. Необходимость обслуживания внешнего долга формирует избыточный спрос на зарубежную валюту, тем самым увеличивая ее стоимость. Повышение риска дефолта отпугивает инвесторов, снижая объем притока иностранной валюты, создавая ее дефицит. Правда, есть и исключения из этого правила. Например, США.

6. Геополитика. Сюда стоит отнести следующие факторы:

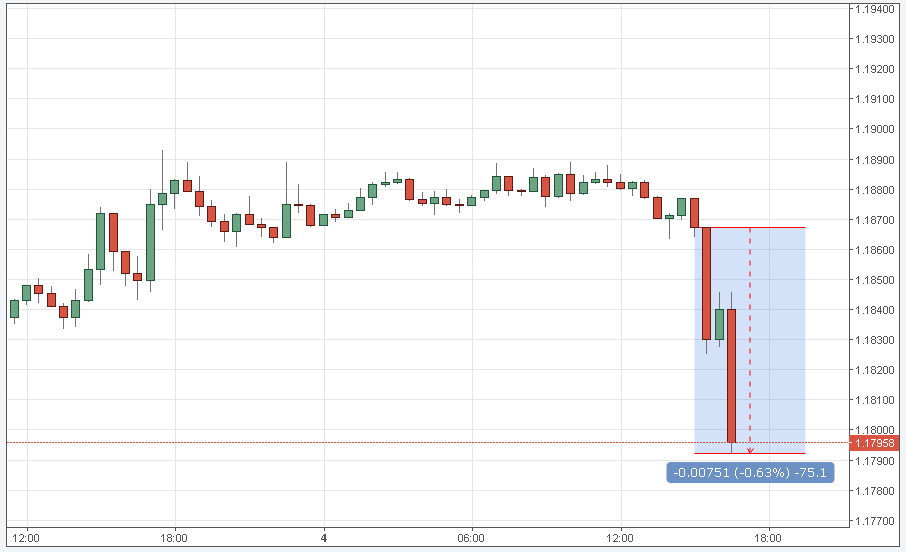

- Выборы. Яркий пример — реакция доллара США на победу Трампа. Осенью 2016 года после выборов в США курс доллара по отношению к другим валютам вырос до 9-тилетних максимумов. Способствовало этому ожидание инвесторов в отношении политики Трампа. И оно вполне оправдалось.

- Торговые войны. Пример: торговая война США и Китая. Здесь ситуация достаточно неоднозначная. Теоретически торговые войны должны отрицательно сказываться на курсе доллара США (инвесторы предпочитают более спокойные активы). Но поскольку США имеет достаточно изолированную экономику, доллар США наоборот укрепился, юаня — упал к минимумам 2017 года. Это говорит о том, что инвесторы верят в то, что США станет победителем в этой торговой войне и за счет защиты собственного рынка сможет укрепить экономику.

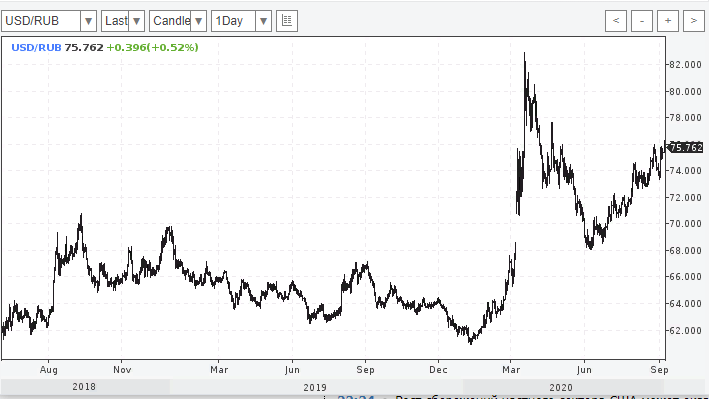

- Международные санкции. Здесь стоит привести в пример Россию, где в августе-сентябре рубль подешевел более чем на 15% после санкций со стороны США и Европы.

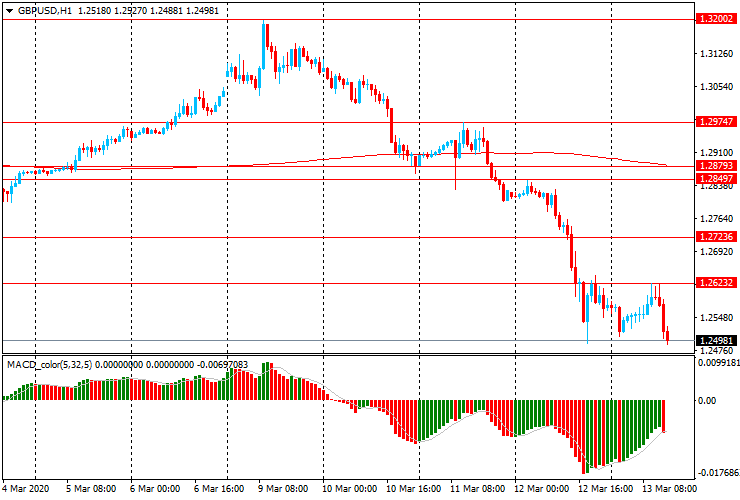

Также к геополитике стоит добавить вооруженные конфликты, разного рода сообщения первых лиц стран, создание экономических альянсов и т.д. В качестве примера можно назвать неожиданные результаты референдума в Великобритании (Brexit), обвалившие курс британского фунта на 11% до минимума сентября 1985 года.

Вывод: необходимо следить за экономическим календарем и за основными событиями мирового масштаба. А вот как они повлияют на курс той или иной валютной пары, зависит от многих индивидуальных факторов.

А вот как они повлияют на курс той или иной валютной пары, зависит от многих индивидуальных факторов.

Психологические факторы

Рынок валют — это также и рынок спекулятивного капитала, где институциональные инвесторы могут легко задавать ход игры. Маркетмейкеры, инвестиционные банки, крупные держатели валюты могут влиять на курс валютной пары. Причем чем она более экзотическая (например, пара доллара США и южноафриканского ранда), тем проще оказывать на нее влияние. И здесь стоит привести в пример сделку, которая вошла в историю под названием «Черная среда». В начале 50-х годов прошлого века европейские государства приняли решение создать организацию (прообраз Европейского Союза), где курсы валют будут жестко контролироваться по отношению друг к другу. За основу была взята Германия, являвшаяся на тот момент самой экономически развитой. Участники сообщества договорились, что они будут поддерживать ценность своей валюты и немецкой марки с коридором допустимого отклонения 6% от согласованных курсов. Наиболее действенным механизмом поддержания курса в согласованном коридоре были процентная ставка и собственные резервы иностранной валюты.

Наиболее действенным механизмом поддержания курса в согласованном коридоре были процентная ставка и собственные резервы иностранной валюты.

В 1990 году у Великобритании начались экономические проблемы: высокая инфляция, спад производства, низкая конкурентоспособность на внешнем рынке — все это вынудило правительство страны все-таки присоединиться к «Европейскому механизму регулирования валютных курсов». С этого момента курс британского фунта не подчинялся рыночным условиям, а согласовывался с остальными участниками сообщества. Вступив в сообщество при курсе 2,95 немецких марок, Великобритания обязалась поддерживать его в коридоре 2,78 — 3,13 марок.

В Великобритании надеялись, что присоединение к сообществу станет своего рода «автопилотом», который сможет указать правильный путь решения экономических проблем. За первые два года так и получилось: за счет того, что правительство не могло своевольно управлять денежной массой, уровень инфляции сократился, безработица уменьшилась. Но в 1992 году страну накрыла мировая рецессия. Что-либо предпринять британское правительство не могло, поскольку было связано условиями соглашения. Стало понятно, что британский фунт переоценен и курс на допустимом минимуме поддерживался исключительно за счет гарантий Центробанка.

Но в 1992 году страну накрыла мировая рецессия. Что-либо предпринять британское правительство не могло, поскольку было связано условиями соглашения. Стало понятно, что британский фунт переоценен и курс на допустимом минимуме поддерживался исключительно за счет гарантий Центробанка.

16 сентября 1992 года в СМИ было напечатано мнение президента Немецкого федерального банка о том, что некоторые европейские валюты находятся в двух шагах от девальвации и попытка поддержки со стороны Германии проблемы не решит. Инвесторы восприняли это как сигнал. Фонд Джорджа Сороса Quantum Fund поставил более $1,5 млрд на падение фунта, позже подняв объем короткой позиции до $10 млрд.

Как это работает. Предположим у вас есть партнер, который готов вам под небольшой процент предоставить взаймы британский фунт. Вы берете взаймы 10 фунтов и на них покупаете 29,5 немецких марок. Теперь вам выгодно, чтобы фунт относительно марки подешевел, ведь тогда вы, продав 29,5 марок, обратно получаете уже не 10, а 12 фунтов (условно).

Правда, нужно быть уверенным в том, что курс уйдет вниз.

Фонд Сороса занял более 10 млрд британских фунтов, продавая его. Примеру тут же последовали и другие мировые хедж-фонды. К тому времени, когда 17 сентября в Великобритании начался рабочий день, были проданы миллиарды фунтов. Цена национальной валюты стремительно падала. Резервов у Банка Англии не хватало — Банк попросту не мог скупить предлагаемый объем фунтов по установленному в соответствии с соглашением курсу. Чтобы заставить инвесторов покупать фунты, правительство поднимает учетную ставку на 5%, но результата нет — рынок уже твердо уверен в слабости фунта. Итог: Великобритания выходит из соглашения и отпускает курс фунта, который тут же подешевел по отношению к марке на 15%, к доллару США — на 25%.

Эта история — отличный пример, как влияет на курс психологическая убежденность рынка: если несколько хедж-фондов имеют больше капитала, чем резервы Центробанка, то они способны кардинально повлиять на курс валют и инструментов ЦБ не хватит, чтобы стабилизировать курс.

Заключение. На курс валют влияет множество локальных и общемировых факторов, которые профессиональный трейдер обязан предусмотреть и постоянно отслеживать. Не стоит забывать и о вероятности искусственной манипуляции с помощью СМИ. Насколько сложно за всем уследить? Сложно. Потому здесь можно дать только один совет: нарабатывать опыт, интуицию и диверсифицировать риски. Именно это я рекомендую вам попробовать на практике, открыв демо счет и воспользовавшись рекомендациями в статье. Если обзор вас заинтересовал, остались какие-либо вопросы или комментарии, присоединяйтесь к обсуждению после статьи!

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо 🙂

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteFinance. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteFinance и бонус зачислится одновременно с депозитом.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.me/forexandcryptoanalysis

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteFinance. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}}

( {{count}} {{title}} )

Не найдено(404)Страница | Stanbic Bank Ghana

К сожалению, мы не можем найти страницу, которую вы ищете. Пожалуйста, попробуйте один из вариантов ниже, проверьте адрес еще раз или повторите поиск

Пожалуйста, попробуйте один из вариантов ниже, проверьте адрес еще раз или повторите поиск

Посмотрите, какая учетная запись подходит вам больше всего

Сберегательный счет PureSave

Сохраняйте на определенную цель или приобретайте деньги или обретайте душевное спокойствие, зная, что вы готовы к неожиданностям. Вы получаете проценты каждый месяц, а это означает, что ваши деньги растут быстрее, и вы быстрее достигаете своих финансовых целей. Вы также получаете дебетовую карту, которую можно использовать в банкоматах и торговых терминалах по всей стране.

Расскажи мне больше

Инвестиционный счет с фиксированным депозитом

Срочный депозит — это инвестиционный счет, на который деньги депонируются на определенный срок, и процентная ставка не меняется. Он предлагает более высокие процентные ставки, чем обычные сберегательные счета, и идеально подходит, если вы хотите накопить на конкретную цель, например, на свадьбу или праздник.

Расскажи мне больше

Бонусный инвестиционный счет

Бонусная инвестиция позволяет вам инвестировать единовременную сумму в течение выбранного периода и вознаграждает вас бонусными процентами по истечении срока вашей инвестиции

Расскажи мне больше

Сберегательный счет ContractSave

ContractSave — это доступный, дисциплинированный сберегательный план, который можно адаптировать к вашим конкретным потребностям. Это идеально, если вы хотите накопить на большие будущие расходы, такие как депозит на дом, образование ваших детей или пополнить свои пенсионные сбережения. Для пополнения счета требуется обязательный ежемесячный постоянный платеж. Это гарантирует, что вы будете регулярно делать сбережения в течение заранее выбранного периода, не поддаваясь искушению потратить свои сбережения.

Это идеально, если вы хотите накопить на большие будущие расходы, такие как депозит на дом, образование ваших детей или пополнить свои пенсионные сбережения. Для пополнения счета требуется обязательный ежемесячный постоянный платеж. Это гарантирует, что вы будете регулярно делать сбережения в течение заранее выбранного периода, не поддаваясь искушению потратить свои сбережения.

Расскажи мне больше

Узнайте, какой жилищный кредит подходит вам больше всего

Покупка жилья

Для прямой покупки недвижимости под ключ для основного жилья.

Расскажи мне больше

Застройщик Строительство

Покупка жилой недвижимости у наших предпочтительных застройщиков, где недвижимость, которую вы хотите купить, все еще находится в стадии строительства. Мы платим поэтапно, чтобы застройщик мог построить дом вашей мечты.

Расскажи мне больше

Рефинансирование

Внутреннее рефинансирование: Позволяет вам установить новые условия финансирования, такие как валюта, сумма и срок вашего существующего жилищного кредита Stanbic.

Приток зарубежного капитала укрепляет национальную валюту. Показатели рассматриваются в динамике: если рост ВВП по итогам года меньше предыдущего аналогичного периода, то это негативный показатель.

Приток зарубежного капитала укрепляет национальную валюту. Показатели рассматриваются в динамике: если рост ВВП по итогам года меньше предыдущего аналогичного периода, то это негативный показатель.

Правда, нужно быть уверенным в том, что курс уйдет вниз.

Правда, нужно быть уверенным в том, что курс уйдет вниз.