Курсы валют нефти золота: График AUD/USD Forex

Содержание

График индекса DAX

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Новости и аналитика рынка валют Forex / Форекс, фондовых и сырьевых рынков на ProFinance.Ru — Copyright © 1995 — 2022 ПроФинанс.ру. Редакция · Реклама на сайте · | |||||||||||||

Цены на нефть и металлы, курс тенге на 7 октября

Нефть: цены на нефть росли в четверг вечером после непродолжительного периода снижения днем. Декабрьские фьючерсы на сорт Brent на лондонской бирже ICE Futures к 20:57 подорожали на 0,61 доллара (0,65%) — до 93,98 доллара за баррель. Котировки фьючерсов на WTI на ноябрь на торгах на Нью-Йоркской товарной бирже (NYMEX) к указанному времени поднялись на 0,6 доллара (0,68%) — до 88,36 доллара за баррель. В среду Brent выросла в цене на 1,7%, WTI — на 1,4% после решения министров стран ОПЕК+ сократить квоты на добычу нефти в ноябре на 2 млн баррелей в сутки относительно сентября. Это максимальное снижение с начала пандемии коронавируса.

Металлы: стоимость золота в четверг вечером показывает слабую динамику, свидетельствуют данные торгов. Рынки ожидают следующего шага Федеральной резервной системы (ФРС) США в начале ноября. По состоянию на 23:00 цена декабрьского фьючерса на золото на нью-йоркской бирже Comex дешевела на 0,9 доллара, или на 0,05%, до 1 719,9 доллара за тройскую унцию. Декабрьский фьючерс на серебро дорожал на 0,24%, до 20,593 доллара за унцию.

По состоянию на 23:00 цена декабрьского фьючерса на золото на нью-йоркской бирже Comex дешевела на 0,9 доллара, или на 0,05%, до 1 719,9 доллара за тройскую унцию. Декабрьский фьючерс на серебро дорожал на 0,24%, до 20,593 доллара за унцию.

Криптовалюта: по данным портала coinmarketcap.com, на 22:53 нст bitcoin торговался по 20 080,72 долларов. За последние 24 часа первая криптовалюта подешевела на 0,49%, а ее капитализация составила 384,9 млрд долларов. Ethereum к этому времени стоил 1 364,94 доллара, повысившись в цене на 0,10%. Капитализация этой криптовалюты составила 167,3 млрд долларов. Глобальная капитализация рынка — 963,7 млрд долларов.

Курс тенге: Национальный банк Казахстана установил в четверг официальные курсы инвалют к тенге на 7 октября. В частности, доллар США – 468,75 тенге, евро – 463,41, российский рубль — 7,77, фунт стерлингов Соединенного королевства – 528,52, японская иена — 3,24, китайский юань – 65,90, кыргызский сом — 5,84 и 100 узбекских сумов — 4,26 тенге, передает Интерфакс-Казахстан.

Официальный курс тенге к доллару США установлен по состоянию на 15:30 времени Астаны по итогам двух сессий на Казахстанской фондовой бирже (KASE) 6 октября, в ходе которых средневзвешенный биржевой курс тенге сложился на уровне 468,75/$1. Официальный курс тенге к остальным валютам рассчитан через кросс-курсы, сложившиеся по состоянию на 16:00 времени Астаны 6 октября.

ВАЛЮТЫ КУРСЫ

1 австралийский доллар 303 тенге

1 азербайджанский манат 276,88 тенге

10 армянских драм 11,66 тенге

1 белорусский рубль 185,27 тенге

1 бразильский реал 90,21 тенге

10 венгерских форинтов 10,99 тенге

100 вон Республики Корея 33,34 тенге

1 гонконгский доллар 59,72 тенге

1 грузинский лари 169,22 тенге

1 датская крона 62,31 тенге

1 дирхам ОАЭ 127,62 тенге

1 доллар США 468,75 тенге

1 евро 463,41 тенге

1 индийская рупия 5,73 тенге

1000 иранских риалов 11,20 тенге

1 канадский доллар 342,99 тенге

1 китайский юань 65,90 тенге

1 кыргызский сом 5,84 тенге

1 кувейтский динар 1514 тенге

1 малайзийский ринггит 101,13 тенге

1 мексиканский песо 23,34 тенге

1 молдавский лей 24,29 тенге

1 норвежская крона 44,47 тенге

1 польский злотый 95,76 тенге

1 российский рубль 7,77 тенге

1 риял Саудовской Аравии 124,73 тенге

1 СДР 604,69 тенге

1 сингапурский доллар 328,97 тенге

1 таджикский сомони 47,44 тенге

1 тайский бат 12,56 тенге

1 турецкая лира 25,24 тенге

100 узбекских сумов 4,26 тенге

1 украинская гривна 12,69 тенге

1 фунт стерлингов Соединенного королевства 528,52 тенге

1 чешская крона 18,92 тенге

1 шведская крона 42,72 тенге

1 швейцарский франк 476,86 тенге

1 южноафриканский ранд 26,28 тенге

1 японская иена 3,24 тенге.

При работе с материалами Центра деловой информации Kapital.kz разрешено

использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного

материала необходимо разрешение редакции.

Цены на нефть и металлы, курс тенге на 21 октября

Цены на нефть и металлы, курс тенге на 28 октября

Цены на нефть и металлы, курс тенге на 2 ноября

Как золото и сырая нефть влияют на валютные курсы во время пандемии COVID-19

Подпишитесь на нашу ежемесячную рассылку новостей

Финансы, Измеритель рыночных настроений (MSM)

Было показано, что движения на рынках фьючерсов на золото и сырую нефть влияют на колебания валютных курсов развивающихся стран во время пандемии COVID-19.

Идея зарабатывать деньги путем обмена одной валюты на другую хорошо известна. Многие канадцы помнят время или два, когда канадский доллар был на одном уровне или даже дороже доллара США (USD), например, в 2007 году. Канадцы упивались более низкой стоимостью товаров к югу от границы. В то же время люди ожидали, что стоимость доллара США снова вырастет, поэтому многие держали свою американскую валюту, чтобы продать ее позже. Подобные события редки между признанными странами, а доходность иностранной валюты (FX) обычно невелика.

Чтобы узнать о настроениях рынка в отношении золота, сырой нефти или других основных рынков, посетите страницу «Измеритель настроений рынка». Чтобы настроить бесплатную пробную версию, свяжитесь с [email protected].

Обмен валюты между развивающимися или развивающимися странами может иметь более высокую доходность, чем на устоявшихся рынках, из-за более быстрого экономического роста. Но существует также более высокий риск из-за возможных турбулентных социальных, политических и экономических факторов. Получение информации о развивающихся валютных курсах полезно для использования потенциала этих инструментов развивающихся рынков.

Но существует также более высокий риск из-за возможных турбулентных социальных, политических и экономических факторов. Получение информации о развивающихся валютных курсах полезно для использования потенциала этих инструментов развивающихся рынков.

Беспокойство рынка предшествует движению FX

Золото и сырая нефть являются основными товарами, которые часто продаются в больших объемах для развивающихся стран. Спрос и предложение на золото и сырую нефть могут сильно повлиять на валютные курсы. Эти товары обычно торгуются как фьючерсы на золото (GC) и фьючерсы на сырую нефть (CL). Фьючерсные контракты или просто «фьючерсы» — это соглашения о покупке или продаже чего-либо по установленной цене в определенное время в будущем.

На цену фьючерсов со временем влияют рыночные настроения — общее отношение трейдеров к данному рынку, которое может меняться в зависимости от крупных событий, таких как COVID-19.пандемия. Настроение рынка можно рассчитать с помощью измерителя настроения рынка CME (MSM). Одним из типов рыночных настроений является «тревожное» состояние, которое просто означает, что в течение определенного периода времени школы разнятся больше, чем обычно, и это различие может привести к большим колебаниям цен на фьючерсы.

Одним из типов рыночных настроений является «тревожное» состояние, которое просто означает, что в течение определенного периода времени школы разнятся больше, чем обычно, и это различие может привести к большим колебаниям цен на фьючерсы.

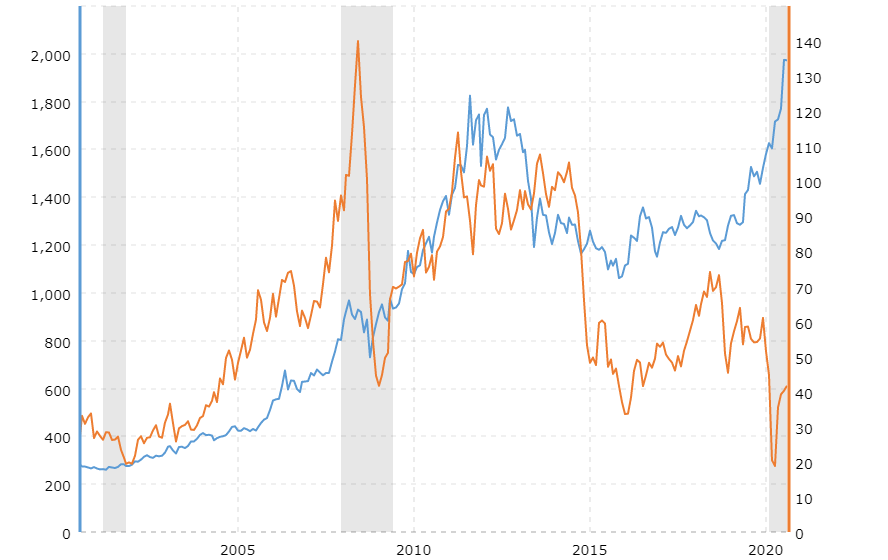

Рисунок 1: Беспокойство МСМ по поводу фьючерсов на золото (вверху) и обменного курса мексиканского песо по отношению к доллару США в долларах США (внизу).

Визуализируя движения беспокойства GC и CL с течением времени, можно провести сравнение с валютными курсами развивающихся рынков. Естественно задаться вопросом, связаны ли эти временные ряды, и если да, то какую информацию можно получить между ними. На Рисунке 1 изменения тревожности GC, по-видимому, предшествуют изменениям обменного курса (обозначены красными стрелками) и мотивируют к более глубокому анализу.

Оказывается, конкретное представление о курсах валют развивающихся рынков можно получить с помощью статистических тестов, известных как тесты причинно-следственной связи по Грейнджеру, с использованием GC и CL рыночного беспокойства. Тест причинности по Грейнджеру, по сути, задает следующий вопрос: окажет ли временной ряд X заметное влияние на временной ряд Y через некоторое время? В этом случае временной ряд X может быть рыночным беспокойством GC или CL (например, верхний временной ряд на рисунке 1), а временной ряд Y может быть валютным курсом развивающихся рынков (например, нижний временной ряд на рисунке 1).

Тест причинности по Грейнджеру, по сути, задает следующий вопрос: окажет ли временной ряд X заметное влияние на временной ряд Y через некоторое время? В этом случае временной ряд X может быть рыночным беспокойством GC или CL (например, верхний временной ряд на рисунке 1), а временной ряд Y может быть валютным курсом развивающихся рынков (например, нижний временной ряд на рисунке 1).

Тесты причинно-следственной связи по Грейнджеру были выполнены аналитиками 1QBit Аароном Хе, Анишем Вермой и Джавадом ЯАли как для периода времени до пандемии COVID-19, так и для периода времени во время пандемии. Что показали тесты?

Тестирование

Тесты причинно-следственной связи по Грейнджеру были применены к ряду развивающихся валют: турецкой лире (TRY), мексиканскому песо (MXN), бразильскому реалу (BRL) и индийской рупии (INR). . В качестве базовой валюты использовался доллар США (т. е. обменный курс между долларом США и лирой был представлен с помощью «USDTRY» и т. д.). В качестве контроля использовался курс доллара США к британскому фунту стерлингов (USDGBP).

д.). В качестве контроля использовался курс доллара США к британскому фунту стерлингов (USDGBP).

Тест Грейнджера основан на концепции отклонения нулевой гипотезы, известной статистической методике. По сути, тесты пытались подтвердить, что колебания тревожности GC можно использовать для прогнозирования последующих изменений курсов обмена новых валют.

Данные временного ряда были взяты с 3 января 2012 г. по 31 декабря 2019 г. и представляют собой период до COVID-19, а данные с 3 января 2020 г. по 24 февраля 2021 г. представляют собой период, начавшийся с начала пандемии.

Тесты показали, что в период до COVID-19 тревожные движения GC и CL не показывают, что существует какая-либо значимая причинно-следственная связь, основанная на методе Грейнджера, с изменениями обменного курса развивающихся рынков.

Во время пандемии колебания GC тревожности имели значительную причинно-следственную связь, основанную на методе Грейнджера, с колебаниями валютных курсов для USDTRY, USDMXN и USDINR. Точно так же движения беспокойства CL предшествовали изменениям обменного курса валют для USDMXN, USDBRL и USDINR.

Точно так же движения беспокойства CL предшествовали изменениям обменного курса валют для USDMXN, USDBRL и USDINR.

Для контрольной группы влияние тревожных движений GC и CL на USDGBP не зависело от того, проводились ли тесты Грейнджера в период до или во время пандемии COVID-19.

Короче говоря, тревога рынка GC и CL может быть использована для систематического прогнозирования движения курсов валют в развивающихся странах, особенно после продолжающейся пандемии. Оценивая эти ценовые движения, у вас больше шансов совершать сделки, которые увеличивают прибыль и защищают от убытков.

Ищите готовящийся технический документ здесь для более подробного анализа причинно-следственной связи Грейнджера и многих других идей, связанных с настроениями на основных рынках. Чтобы настроить бесплатную пробную версию MSM, а также получить доступ к нашей команде и эксклюзивным ресурсам, свяжитесь с [email protected].

Подпишитесь на блог 1QBit, чтобы быть в курсе других последних тем в области финансов и в других областях, связанных с передовыми и квантовыми вычислениями.

У нас есть ежемесячный информационный бюллетень

Подписаться

Мы уважаем вашу конфиденциальность. Если вы подпишетесь, мы никогда не будем спамить вас, продавать, сдавать в аренду или передавать вашу информацию третьим лицам.

Интервью

Карен Сканлан — директор по работе с персоналом в 1QBit. Работая редактором в юридическом издании, она заинтересовалась трудовой стороной прав человека, что привело ее в консалтинговую фирму по управлению персоналом. Там она узнала, как важно нанимать лучшие таланты, а затем удерживать их за счет вовлечения, развития и признания.

Оптимизация

Транспортировка и доставка составляют значительную часть стоимости многих товаров. Поскольку потребности общества становятся все более сложными и быстро меняющимися, оптимизация маршрутной логистики может привести к огромной экономии для многих компаний. В последние годы квантовые вычисления вдохновили исследователей на создание более совершенных алгоритмов оптимизации сейчас и еще более совершенных в будущем по мере развития квантовых технологий.

Финансы, Измеритель рыночных настроений (MSM)

При принятии решения о покупке, продаже или сохранении определенных инвестиций может возникнуть соблазн просто посмотреть на данные о спотовой цене или объеме и исходить из них. Для тех, кто не знаком с этими терминами, спотовая цена актива — это текущая цена на рынке, по которой его можно купить или продать с немедленной доставкой. Данные об объеме дают количественную оценку количества торгуемых акций, а для фьючерсов и опционов они показывают, сколько контрактов перешли из рук в руки.

Этот веб-сайт использует файлы cookie для улучшения вашего опыта. Мы предполагаем, что вы согласны с этим, но вы можете отказаться, если хотите. SettingsACCEPT

Совместное движение нефти, золота, доллара США и акций

Современная экономика

Vol. 3 № 1 (2012), идентификатор статьи: 16837, 7 страниц DOI:10.4236/me.2012.31015

Совместное движение нефти, золота, доллара США и акций *

Субарна К. Саманта 1 , Али Х. М. Заде 2

Саманта 1 , Али Х. М. Заде 2

1 Школа бизнеса, Нью-Джерси Юинг, США

2 Факультет менеджмента, Университет Саскуэханна, Селинсгроув, США

Эл. пересмотрено 28 ноября 2011 г.; принято 19 декабря 2011 г.

Ключевые слова: Стационарность; ВАРМА; Общие тенденции; Совместная интеграция; Причинность Грейнджер; Волатильность; Индекс переливов

РЕЗЮМЕ

В данной статье исследуется совместное движение нескольких макропеременных в мировой экономике за более чем двадцатилетний период. Долгосрочные совместные движения изучаются путем отслеживания коинтеграции, фактора общего тренда и индекса распространения по этим переменным (цене на золото, цене акций, реальному обменному курсу доллара и цене нефти на сырую нефть). Предварительное исследование предполагает возможность коинтеграции этих переменных, указывающих на сопутствующие движения, хотя индексы перелива оказываются очень небольшими.

1. Введение

Финансовые рынки становятся все более интегрированными и взаимодействуют на финансовых рынках (т.е. взаимозависимость фондовых рынков нескольких стран), а также финансовые индексы (т.е. взаимозависимость доходности активов и волатильности доходности на разных рынках) вызвали огромный интерес у финансовых аналитиков и портфельных менеджеров. Например, высокая волатильность цен на нефть и их непомерный рост цен иногда оказывают серьезное влияние на другие макроэкономические экономические переменные, и политики и бизнес в странах-потребителях нефти выражают серьезную озабоченность по этому поводу. Ряд исследователей (например, Johnson and Soenen (2002) [1], King et al. (1994) [2], Юинг и др. (1997) [3] и Forbes and Rigobon (2002) [4], Engsted and Tanggaard (2007) [5] и Anderson et al. (2007) [6] и другие, такие как Salman (2008) [7], Sester (2008) [8], Vergeler (2008) [9] и YueJun (2008) [10]) проанализировали различные аспекты этой взаимозависимости. среди макроэкономических переменных за последние годы. В большинстве исследований использовались методы коинтеграции и моделирования с исправлением ошибок, чтобы выделить и идентифицировать долгосрочные равновесные отношения между этими переменными. Эти исследования являются важным дополнением к нашему пониманию совместного движения этих переменных и позволяют нам делать соответствующие прогнозы о будущих совместных движениях.

В большинстве исследований использовались методы коинтеграции и моделирования с исправлением ошибок, чтобы выделить и идентифицировать долгосрочные равновесные отношения между этими переменными. Эти исследования являются важным дополнением к нашему пониманию совместного движения этих переменных и позволяют нам делать соответствующие прогнозы о будущих совместных движениях.

Недавно Дибольд и Йилмаз (2009) [11] использовали простой, но отличающийся от других метод, чтобы зафиксировать так называемые побочные эффекты или взаимозависимость между экономическими переменными, используя методологию декомпозиции дисперсии ошибки прогноза. Они отметили, что побочные эффекты меняются во времени, а природа индексов побочных эффектов зависит от используемых стандартов измерения. Понимание этих взаимосвязей важно для портфельных инвесторов, которые хотят диверсифицировать свои инвестиционные возможности, и для политиков, стремящихся к стабилизации экономики.

В этой статье мы будем использовать эти методы оценки механизма распространения, разработанные Диболдом и Йилмазом, для анализа взаимозависимости доходности и волатильности четырех важных макропеременных: это цены на золото, обменные курсы доллара, поскольку доллар является международным резервная валюта, цена на нефть и цены на акции, измеряемые промышленным индексом Доу-Джонса. Мы намерены изучить, в какой степени эти переменные взаимосвязаны и могут ли доходность/волатильность одного индекса предсказывать движения других индексов. Мы намерены изучить поведение как доходности, так и волатильности доходности вышеупомянутых индексов, используя показатели вторичных эффектов доходности и вторичных эффектов волатильности. Мы также хотим изучить недавно наблюдаемую обратную зависимость (обратную причинно-следственную связь) между долларом США и ценами на нефть. В то время как предыдущие исследования показывают, что после 19Поскольку цены на нефть и стоимость доллара США изменились в одном направлении (т. е. рост цен на нефть привел к повышению курса доллара США), изучение недавно наблюдаемой обратной зависимости, безусловно, представляет интерес.

Мы намерены изучить, в какой степени эти переменные взаимосвязаны и могут ли доходность/волатильность одного индекса предсказывать движения других индексов. Мы намерены изучить поведение как доходности, так и волатильности доходности вышеупомянутых индексов, используя показатели вторичных эффектов доходности и вторичных эффектов волатильности. Мы также хотим изучить недавно наблюдаемую обратную зависимость (обратную причинно-следственную связь) между долларом США и ценами на нефть. В то время как предыдущие исследования показывают, что после 19Поскольку цены на нефть и стоимость доллара США изменились в одном направлении (т. е. рост цен на нефть привел к повышению курса доллара США), изучение недавно наблюдаемой обратной зависимости, безусловно, представляет интерес.

Кроме того, мы также хотим изучить статистические свойства этих переменных, используя векторную авторегрессионную процедуру или модели скользящего среднего. Эту процедуру можно использовать для анализа одновременных корреляций, а также корреляций с прошлыми значениями друг друга.

Мы планируем использовать ежедневные данные в течение нескольких лет и использовать соответствующие эконометрические методы для выявления и извлечения новой информации о взаимосвязи между этими переменными. Были собраны данные о дневной цене фьючерсов на сырую нефть NYMEX и индексе доллара США (DXY), цене на золото и индексе DJ (см. ссылки № [12-14]). Данные были получены из терминала Bloomberg с использованием ежедневных цен закрытия с января 1989 г. по сентябрь 2009 г. с более чем 5200 наблюдениями. Совершенно очевидно, что соответствующие выводы из этого статистического исследования улучшат наше понимание сопутствующего движения таких важных экономических переменных.

2. Модель

В этом исследовании анализируется взаимосвязь или совместные движения между доходностью и волатильностью доходности четырех основных индексов (т. е. цен на золото, реальных обменных курсов доллара, цен на нефть и цен на акции, измеряемых Dow Jones Industrial Average) и исследует поведение этих индексов, используя метод векторной авторегрессии и индекс перелива, обсуждаемый Diebold and Yilmaz (2009) [11]. Это краткое изложение процесса моделирования.

Это краткое изложение процесса моделирования.

Пусть у t = (y 1t , y 2t , , y kt )’, где t = 1, 2, 3, , обозначают k-мерный вектор временного ряда представляющей интерес случайной величины, обозначаемый y. VAR p-го порядка (или модель VARMA) можно записать как

(1)

, где ε t — вектор процесса белого шума с ε t = (ε 1t , ε 2t , , ε kt )’ со свойствами: E(ε t ) = 0, E(ε t , ε t ‘) = ∑ неотрицательная матрица, и E(ε t , ε s ’) = 0 при t ≠ s, α = (α 1 , , α k )’ — константа, а φ i — матрица параметров размера k × k. Хорошо известно, что конечный авторегрессионный процесс может быть представлен бесконечным процессом скользящего среднего следующим образом:

(2)

, где β — постоянный вектор, а ν t — преобразование ε t , а θ i — матрица констант. Следует отметить, что модели VARMA не могут быть однозначно определены или идентифицированы, что требует структурных спецификаций. Однако совместный анализ и моделирование ряда с помощью моделей VARMA позволяет нам понять динамические отношения между рядами во времени, а также позволяет нам улучшить прогнозирование этих переменных. Типичный анализ, основанный на процедуре VARMA, предоставляет нам различные тесты долгосрочных эффектов и корректировки коэффициентов среди переменных, включенных в модель. Мы рассмотрим традиционные тесты, такие как тест Дики-Фуллера на стационарность, тест на коинтеграцию Йохансена и тест общей тенденции Стока-Ватсона на возможность коинтеграции среди нестационарных векторных процессов среди прочих. Сток-Уотсон (1988) [15] предложил метод проверки общего тренда среди k-мерных временных рядов. Нулевая гипотеза состоит в том, что векторный временной ряд Y t имеет m общих трендов, где m ≤ k, а альтернатива состоит в том, что он имеет s общий тренд, где s t.

Следует отметить, что модели VARMA не могут быть однозначно определены или идентифицированы, что требует структурных спецификаций. Однако совместный анализ и моделирование ряда с помощью моделей VARMA позволяет нам понять динамические отношения между рядами во времени, а также позволяет нам улучшить прогнозирование этих переменных. Типичный анализ, основанный на процедуре VARMA, предоставляет нам различные тесты долгосрочных эффектов и корректировки коэффициентов среди переменных, включенных в модель. Мы рассмотрим традиционные тесты, такие как тест Дики-Фуллера на стационарность, тест на коинтеграцию Йохансена и тест общей тенденции Стока-Ватсона на возможность коинтеграции среди нестационарных векторных процессов среди прочих. Сток-Уотсон (1988) [15] предложил метод проверки общего тренда среди k-мерных временных рядов. Нулевая гипотеза состоит в том, что векторный временной ряд Y t имеет m общих трендов, где m ≤ k, а альтернатива состоит в том, что он имеет s общий тренд, где s t.

Далее мы рассмотрим индекс распространения, разработанный Диболдом и Йилмазом (2009) [11]. Они показали, что вектор ошибки прогноза на один шаг вперед может быть записан как

(3)

, где A 0 — матрица параметров, а ковариационная матрица для ошибки прогноза может быть записана как A 0 А 0 ’. Они проанализировали разложение дисперсии ошибки прогноза для вычисления индекса вторичных эффектов, поскольку разложение дисперсии ошибки прогноза показывает пропорцию изменений переменной из-за ее собственных шоков по сравнению с шоками из-за других переменных. Дибольд и Йилмаз оценили побочный эффект и рассчитали коэффициент побочного эффекта (индекс) путем объединения перекрестных дисперсий относительно общих вариаций ошибок прогноза. В частности, общий побочный эффект определяется как сумма взаимных ковариаций, а общая вариация ошибки прогноза представлена следом матрицы A 0 А 0 ’. Для матрицы 2 на 2 A 0 A 0 ‘ индекс перелива может быть записан как {(a 0,12 2 + a 0,21 2 )/trace(A 0

7 A 0 ‘)} × 100. Это может быть обобщено для матрицы A 0 A 0 ‘ более высокого порядка, отражающей прогноз более чем на один шаг вперед.

Это может быть обобщено для матрицы A 0 A 0 ‘ более высокого порядка, отражающей прогноз более чем на один шаг вперед.

3. Данные

Данные для этого эмпирического исследования были собраны по дневной цене фьючерсов на сырую нефть NYMEX и индексу доллара США (USDX). Для дальнейшего исследования были также собраны данные о цене на золото и промышленном индексе Доу-Джонса. Данные получены из терминала Bloomberg по ежедневным ценам закрытия от 19 января.89 по сентябрь 2009 г. Насчитывает более 5200 наблюдений. Как правило, индекс показывает изменения в экономике или на рынке ценных бумаг посредством статистического анализа. Фьючерсный контракт — это соглашение, заключенное в зале фьючерсной биржи, о покупке или продаже товара или финансового инструмента по заранее определенной цене. Когда вы покупаете фьючерсный контракт, вы соглашаетесь заплатить заранее определенную цену за будущую поставку. При покупке контракта товар для будущей поставки еще не произведен.

Индекс доллара США: Индекс доллара США представляет собой расчет шести валют, усредненных по отношению к доллару США (он был создан Федеральной резервной системой США после Бреттон-Вудского соглашения 1 ). Индекс доллара США содержит шесть составных валют: французский франк, японскую иену, британский фунт, канадский доллар, шведскую крону и швейцарский франк. Он был зарегистрирован 20 ноября года года 1985 года как фьючерсный контракт.

Цена на сырую нефть NYMEX: фьючерсные контракты на легкую малосернистую нефть NYMEX Division являются наиболее ликвидным в мире форумом для торговли сырой нефтью, а также крупнейшей в мире фьючерсной контрактной торговлей на физические товары и поэтому используются в качестве основного международного ценообразования. эталон. Из-за стандарта ценообразования для фьючерсного контракта доступны дополнительные опции, в том числе торговые возможности, управление рисками, опции календарного спреда, опционы на крэк-спред (при разнице цен) и опции средней цены. Этот фьючерсный контракт торгуется единицами по 1000 баррелей до международной точки доставки в Кушинге, штат Оклахома, и обеспечивает несколько сортов сырой нефти, торгуемой внутри страны и за рубежом.

Этот фьючерсный контракт торгуется единицами по 1000 баррелей до международной точки доставки в Кушинге, штат Оклахома, и обеспечивает несколько сортов сырой нефти, торгуемой внутри страны и за рубежом.

Цена на золото: Фьючерсы на золото — это инструмент хеджирования для производителей и пользователей золота. Они предоставляют несколько преимуществ: глобальную информацию о ценах, диверсификацию портфеля, непрерывные торговые возможности и являются альтернативой золотым слиткам, монетам и акциям горнодобывающей промышленности. Кроме того, фьючерсные контракты на золото поставляются физически, имеют право на блок-торговлю, опционы в американском стиле и могут продаваться вне биржи на клиринговых рынках. ” и является старейшим и наиболее котируемым рыночным индексом, публикуемым с 189 г.6. Компоненты индекса составляют около 20–25% рыночной стоимости акций США и включают несколько отраслей, таких как потребительские услуги, технологии, телекоммуникации и финансы. Индекс рассчитывается путем сложения торговых цен с использованием делителя, скорректированного с учетом дивидендов по акциям, дробления, распределения денежных эквивалентов и слияний.

4. Анализ результатов

Описательный анализ данных резюмирован в таблице 1.

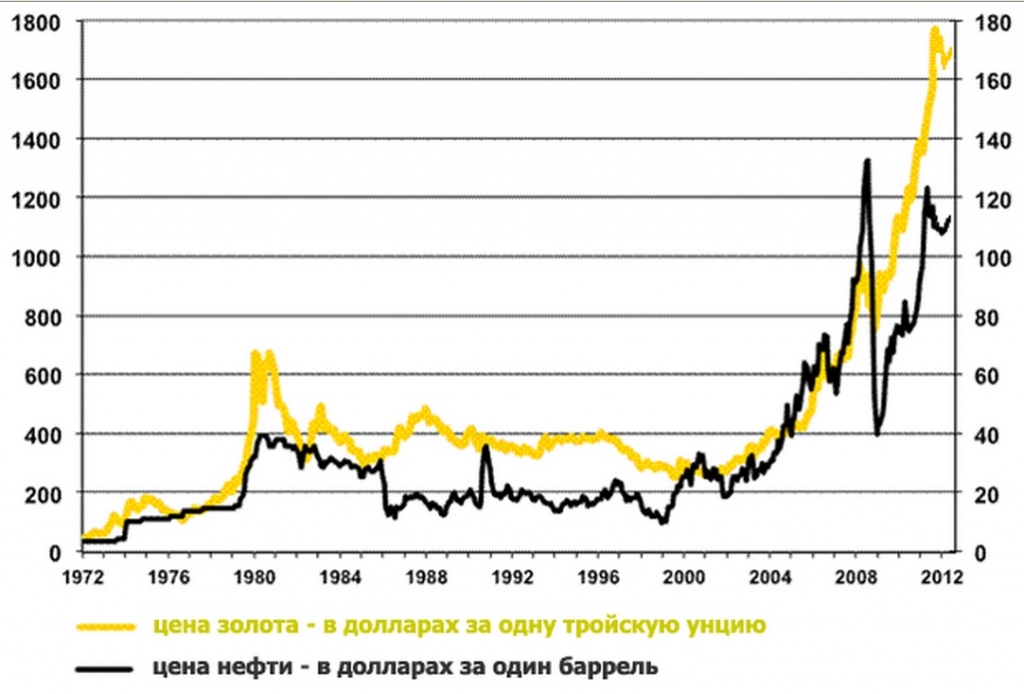

Первоначальное исследование показывает, что выборочные наблюдения не являются симметричными и мезокуртическими. Статистика теста J-B подразумевает, что распределения вероятностей также ненормальны. В табл. 2 представлены результаты тестов на нестационарность. Сравнивая результаты традиционного теста Дикки-Фуллера с критическими значениями, мы обнаруживаем, что все эти переменные носят нестационарный характер. Эти выводы также подтверждаются графиками на рис. 1, где изображены логарифмически преобразованные переменные.

На следующем этапе мы оценили традиционную модель VARMA (векторная авторегрессионная модель и модель скользящего среднего), чтобы зафиксировать характер взаимосвязи между этими переменными, используя длину лага, равную двум (выбранную на основе статистики AIC). Выбранная модель:

(4)

Изучение результатов первоначальной оценки этого уравнения 2 (здесь не сообщается, но имеется у авторов) показывает, что между переменными существуют перекрестные эффекты. Например, в случае с золотом существенное влияние оказывают лаговые значения обменных курсов и промышленного индекса Доу-Джонса, то же самое верно и для цены на нефть. Но в случае с обменным курсом и индексом DJ только лаговые значения цен на акции оказывают существенное влияние. Поскольку исследованные временные ряды оказались нестационарными, эти результаты множественной регрессии бессмысленны, если они не интегрированы во времени.

Например, в случае с золотом существенное влияние оказывают лаговые значения обменных курсов и промышленного индекса Доу-Джонса, то же самое верно и для цены на нефть. Но в случае с обменным курсом и индексом DJ только лаговые значения цен на акции оказывают существенное влияние. Поскольку исследованные временные ряды оказались нестационарными, эти результаты множественной регрессии бессмысленны, если они не интегрированы во времени.

Таким образом, на следующем этапе мы провели тест на коинтеграцию этих переменных. Этот тест основан на методологии Йохансена, и результаты теста представлены в таблице 3. Результаты указывают на возможность наличия трех единичных корней при 10% одиннадцати значимости и двух единичных корней при 5% уровне значимости. Это также предполагает, что между этими переменными существует коинтегрирующая связь. Эти коинтеграционные отношения представлены

Таблица 1. Сводная статистика.

Таблица 2. Результаты теста Дики-Фуллера (тесты на единичный корень).

Рисунок 1. Логарифмически преобразованные переменные

Таблица 3. Тест на коинтеграцию: l (1)-АНАЛИЗ (с использованием CATS).

Традиционные модели исправления ошибок и статистические результаты приведены в таблицах 4–7. Но результаты исправления ошибок неоднозначны. Мы отмечаем, что условия коррекции ошибок существенны в случае переменных обменных курсов и промышленного индекса DJ. Сроки исправления ошибок не являются статистически значимыми для цен на золото и цен на нефть. Таким образом, существует некоторая двусмысленность в отношении этих результатов исправления ошибок. Но эта коинтеграция дополнительно подтверждается Stock-9.0003

Таблица 4. VAR/система — оценка методом коинтегрированного метода наименьших квадратов.

Таблица 5. Зависимая переменная log Нефть.

Таблица 6. Зависимая переменная log ER.

Таблица 7. Зависимая переменная log DJ.

Тест общего тренда Ватсона, приведенный в Таблице 8, где, по-видимому, существует один общий тренд. Оценка долгосрочной зависимости приведена ниже (с t-stat в скобках):

Оценка долгосрочной зависимости приведена ниже (с t-stat в скобках):

(105,69) (61,39) (–54,89) (–11,22) (5)

Это однозначно указывает на существование интеграции СО между переменными и последующим поездками волатильности.

Затем мы также использовали тесты причинности Грейнджера для анализа характера взаимосвязи между этими переменными. Результаты теста на причинно-следственную связь представлены в Таблице 9. Эти статистические результаты предполагают наличие причинно-следственной связи между ценой акций и ценой на золото и другими переменными (ценой на нефть и обменными курсами), хотя они на них не влияют. Таким образом, цена золота и цена акций зависят только друг от друга. С другой стороны, цены на нефть и обменные курсы также зависят от других переменных. Это, очевидно, подразумевает наличие причинно-следственной связи между переменными и существование передачи или распространения волатильности между финансовыми рынками и фондовыми рынками, но с асимметричными отношениями.

Таблица 8. Тестирование общих трендов Stock-Watson с использованием разностного фильтра.

Таблица 9. Тест Грейнджера-Причинности Вальда.

В следующих двух таблицах (таблицах 10 и 11) мы представили конкретный индекс распространения, следуя методологии Диболда и Йилмаза. В таблице 10 мы представили индекс перелива, основанный на прогнозе на один шаг вперед, и в таблице 11; сообщаются результаты прогноза на два шага вперед. Судя по всему, для прогноза на один шаг вперед индекс перелива очень мал, даже меньше одного процента. Однако для прогноза на два шага вперед он составляет около 6%, что подразумевает возможность большего перелива для более длительного горизонта прогнозирования. Следует отметить, что мы анализировали данные только с логарифмическим преобразованием. Мы не рассматривали скорость изменения переменных; в этом случае мы можем получить разные результаты.

Таблица 10. Таблица переливов (одношаговый прогноз).

Таблица 11. Таблица переливов (двухэтапный прогноз).

Таблица переливов (двухэтапный прогноз).

5. Заключение

В данной статье проводится исследование совместного движения нескольких экономических переменных за определенный период времени. Этими переменными являются: мировая цена на золото, мировая цена на нефть, цена акций США (измеряемая промышленным индексом Доу-Джонса) и реальный обменный курс доллара США. Используя ежедневные данные за более чем двадцать лет (учитывая только логарифмическое преобразование), он исследует наличие коинтеграции, общего тренда, причинно-следственной связи по Грейнджеру и распространения волатильности для этих макропеременных. Первоначальные статистические результаты указывают на возможное существование среди них совместных движений, однако не все они движутся одновременно. Кажется вероятным, что цена акций и цена золота, скорее всего, изменятся сами по себе, в то время как цена нефти и обменные курсы, скорее всего, будут зависеть от других переменных.

ССЫЛКИ

- Р. А. Амано и С.

Ван Норден, «Цены на нефть, рост и падение реального обменного курса США», Journal of International Money and Finance, Vol. 17, № 2, 1998, стр. 299-316. doi:10.1016/S0261-5606(98)00004-7

Ван Норден, «Цены на нефть, рост и падение реального обменного курса США», Journal of International Money and Finance, Vol. 17, № 2, 1998, стр. 299-316. doi:10.1016/S0261-5606(98)00004-7 - А. Бенасси-Кере, В. Миньон и А. Пено, «Китай и взаимосвязь между ценой на нефть и долларом», Energy Policy, Vol. 35, № 11, 2007, стр. 5785-5905.

- М. Чинн и Л. Джонстон, «Уровни реальных обменных курсов, шоки производительности и спроса: данные группы из 14 стран», Рабочий документ МВФ, Вашингтон, округ Колумбия, 1997.

- А. Коулл, «Торговля на графике цен на нефть — доллары США», Master the Markets, Oil. http://www.trading-oil.org/oil-price-chart-usd/

- П. Х. Грей, «Обесценивание доллара и цена бензина», Международная торговля, том. 12, № 1, 1998 г., стр. 119–128. doi:10.1080/08853909808523900

- К. Лиен, «Доллар США движет нефтью… или наоборот?» Статья о торговле сырьевыми товарами, фьючерсами и форекс на дому. 20 мая 2009 г. http://www.moneyshow.com

- Р.

Салман, «Новый взгляд на доллар США и цены на нефть», 2004 г., http://www.mees.com/postedarticles/oped/a47n01d02.htm.

Салман, «Новый взгляд на доллар США и цены на нефть», 2004 г., http://www.mees.com/postedarticles/oped/a47n01d02.htm. - Б. В. Сетсер, «Понимание корреляции между ценами на нефть и падением доллара», Совет по международным отношениям, 18 июня 2008 г. Международная экономика, Vol. 22, № 2, 2008, стр. 46-50.

- Ю.-Ж. Чжан и др., «Побочное влияние обменного курса доллара США на цены на нефть», Journal of Policy Modeling Vol. 30, № 6, 2008, стр. 973-991. doi:10.1016/j.jpolmod.2008.02.002

- Легкая малосернистая нефть, 2008 г. http://www.nymex.com/lsco_fut_descri.aspx

- Комиссия по торговле товарными фьючерсами США. Представитель Межведомственной рабочей группы по товарным рынкам, июль 2008 г. http://www.cftc.gov/ucm/groups/public/@newsroom/documents/file/itfinterimreportoncrudeoil0708

- Фьючерсы на индекс доллара США, ICE Futures US. ICE, январь 2009 г. https://www.theice.com/publicdocs/nybot/ICE_Dollar_Index_FAQ.pdf>.

- Наука Директ. 14 февраля 2008 г.

Ван Норден, «Цены на нефть, рост и падение реального обменного курса США», Journal of International Money and Finance, Vol. 17, № 2, 1998, стр. 299-316. doi:10.1016/S0261-5606(98)00004-7

Ван Норден, «Цены на нефть, рост и падение реального обменного курса США», Journal of International Money and Finance, Vol. 17, № 2, 1998, стр. 299-316. doi:10.1016/S0261-5606(98)00004-7 Салман, «Новый взгляд на доллар США и цены на нефть», 2004 г., http://www.mees.com/postedarticles/oped/a47n01d02.htm.

Салман, «Новый взгляд на доллар США и цены на нефть», 2004 г., http://www.mees.com/postedarticles/oped/a47n01d02.htm.