Перспективы курса доллара в 2018 году: Доллар — прогноз курса на 2018 год. Таблица по месяцам, мнение экспертов

3DNews Технологии и рынок IT. Новости автомобили, мотоциклы, транспортные сред… К 2025 году каждый второй автомобиль бу… Самое интересное в обзорах 29.11.2022 [20:37], Владимир Фетисов Специалисты BloombergNEF провели исследование рынка автономных транспортных средств и пришли к выводу, что, несмотря на медленные темпы развития, он имеет хорошие перспективы для дальнейшего роста в ближайшие годы. По их мнению, основными двигателями этого сегмента станут развитие цепочек поставок и интеграция технологий, облегчающих повсеместное внедрение роботакси. Источник изображения: GM В сообщении отмечается успех некоторых компаний, которые преуспели на пути к созданию коммерческого сервиса такси с использованием беспилотных авто. По оценкам BloombergNEF, глобальный рынок передовых систем помощи водителю (ADAS) вырастет до $220 млрд к 2030 году. Аналитики подсчитали, что к 2025 году автомобили с автопилотом второго уровня (частичная автоматизация) займут более 50 % от общего объёма продаваемых в мире пассажирских авто. Ожидается, что пик продаж автомобилей с автопилотом второго уровня придётся на 2028 года, когда по всему миру будет продано около 53 млн таких авто. Источник изображения: BloombergNEF Что касается авто с более продвинутыми системами помощи водителю третьего уровня, то пик их популярности ожидается в 2033 году, а объём продаж, по оценкам аналитиков, составит около 50 млн автомобилей. Планомерное распространение ADAS будет способствовать созданию обширного рынка для поставщиков. По прогнозам BloombergNEF, к 2026 году объём продаж систем автопилота второго уровня составит $70 млрд в год. Также прогнозируются, что суммарные продажи ADAS второго и третьего уровней в 2027 году составят около $150 млрд. Источник изображения: BloombergNEF Несмотря на столь оптимистичную точку зрения, специалисты BloombergNEF отмечают, что недовыполнение обязательств и излишние обещания производителей могут сыграть против них. Особенно это касается сферы разработки критически важного программного обеспечения для автопилота. Безусловно, системы ADAS имеют очевидные преимущества как для потребителей, так и для автопроизводителей. Однако и те, и другие должны ответственно подходить к вопросам внедрения и использования автопилота. Источник: Если вы заметили ошибку — выделите ее мышью и нажмите CTRL+ENTER. Материалы по теме Постоянный URL: https://3dnews.ru/1078099/globalniy-rinok-sistem-pomoshchi-voditelyu-virastet-do-220-mlrd-k-2030-godu Рубрики: Теги: ← В |

Египет планирует более чем в два раза расширить отельную базу

29. 11.2022

11.2022

Египет планирует принимать 30-40 млн туристов в год, для чего гостиничная инфраструктура страны должна быть расширена почти на 300 тыс. номеров. Запланированный объем инвестиций – не менее 20$ млн. По итогам 2022 года туризм в Египте может восстановиться до допандемийного уровня.

ЕГИПЕТ ПОСТРОИТ НОВЫЕ ОТЕЛИ НА 290 ТЫС. НОМЕРОВ

Министр туризма и древностей Египта Ахмед Эйсса в ноябре представил планы по развитию туристического сектора страны, пишет Egypt Today. Потенциал страны и цель министерства – обеспечить прибытие 30-40 миллионов туристов в год.

Для этого необходимо значительное расширение отельной инфраструктуры – еще 290 тыс. гостиничных номеров в добавок к 211 тыс. имеющихся. Объявленная сумма инвестиций – «не менее $20 млн».

Однако эксперты туррынка предполагают, что в данном случае речь может идти, например, только о государственных инвестициях в туристический сектор, поскольку частные инвесткомпании также принимают активное участие в развитии курортов и суммы называются совсем иного порядка.

Так, в $17 млн оценивались только инвестиции в модернизацию и достройку отеля 4* в Шарм-эль-Шейхе, о которой менее месяца назад арабские СМИ сообщали со ссылкой на компанию Egypt’s Afifi Investment Group.

СКОЛЬКО ТУРИСТОВ ОТДЫХАЕТ В ЕГИПТЕ

Согласно данным Центрального агентства общественной статистики Египта (CAPMAS), на которые ссылается Egypt Today, в первой половине 2022 года это североафриканское государство посетили 4,9 миллиона туристов, что на 88,5% больше, чем за аналогичный период 2021 года.

Количество ночей, проведенных туристами в Египте, достигло 52,6 млн за первое полугодие 2022 года против 32,2 млн за тот же период 2021 года, увеличившись на 63,6%.

За весь 2021 год в Египте побывало 8 млн иностранцев, что более чем в два раза превышает показатель 2020 года. При этом общее количество туристов из арабских стран в 2021 году составило 2 миллиона человек – на 114,9% больше по сравнению с 0,9 миллиона в 2020 году.

Несмотря на изначально негативные прогнозы, во второй половине 2022 года туристическая статистика Египта явно порадовала чиновников. Ранее член Палаты по туризму Египта Ахмед Сарват заявил, что по итогам 2022 года страна намерена вернуться к доковидным показателям, когда ее посетили 13 млн. иностранцев.

Ранее член Палаты по туризму Египта Ахмед Сарват заявил, что по итогам 2022 года страна намерена вернуться к доковидным показателям, когда ее посетили 13 млн. иностранцев.

«Ожидается, что к концу 2022 года Египет привлечет в общей сложности около 13 миллионов туристов. Таким образом, он достигнет показателей, зарегистрированных в 2019 году, когда страну посетили 13,1 миллиона путешественников, а доходы достигли рекордного уровня в 13,03 миллиарда долларов», – сказал чиновник.

Об активном восстановлении отрасли свидетельствуют и косвенные данные. Так, в 2018 году Египет официально засекретил статистику туристических прибытий. В 2022 чиновники и госинституты без стеснения публикуют такие данные и озвучивают прогнозы.

ОТКУДА ПРИЕЗЖАЮТ ТУРИСТЫ НА ЕГИПЕТСКИЕ КУРОРТЫ

Первое место по количеству туристов в Египте в 2022 году составляют жители Восточной Европы (куда входит и Россия) – 50,6% всех прибытий. Страны Ближнего Востока «поставляют» в Египет еще 18,9% туристов, из Западной Европы приезжают 16,4% путешественников, из остальных стран Африки – 7,1%.

Многие египетские эксперты по туризму считают, что максимальное влияние на туристический сезон 2022 оказывает именно возобновление прямых рейсов между Египтом и Россией – так как большинство туристов из региона Восточной Европы – именно из РФ.

Этой зимой ожидается и наплыв европейцев, которые едут в Египет пережидать энергетический кризис, что оживляет не только курорты Красного моря, но и города Верхнего Египта, в том числе Луксор и Асуан.

По официальным данным Министерства гражданской авиации, международный аэропорт Марса-Алама принял 1 октября 30 рейсов, на борту которых находилось около 5000 туристов из Польши, Чехии, Германии, Италии и других стран. Аэропорт планирует обслуживать около 100 международных рейсов в неделю европейской зимой.

«Объемы бронирования растут, заполняемость отелей в настоящее время превысила 50%», – еще в начале ноября говорил президент Палаты по туризму в Луксоре Тарват Агами, ожидая увеличения количества туристов в своей провинции.

Екатерина Тропова

Фото: piqsels.com

Египет

Шарм-эль-Шейх

турпоток

статистика

ВНИМАНИЕ:

Еще больше интересных новостей туризма можно найти в официальном канале АТОР в Telegram и на канале в Яндекс.Дзен

Также советуем вступить в сообщество АТОР «ВКонтакте или в официальную группу АТОР в «Одноклассниках

Напоминаем также, что обновляемая таблица с «ковидными» условиями въезда в 100 стран мира находится здесь

Для турагентов: бесплатные онлайн-курсы, вебинары и электронные каталоги туроператоров вы найдете в «Академии АТОР».

роль глобального риска, доллара США и внутренних сил

Массимо Феррари Минессо

Старший экономист · Международные и европейские отношения, анализ международной политики

Подготовлено Массимо Феррари

Опубликовано как часть Экономического бюллетеня ЕЦБ, выпуск 3/2019.

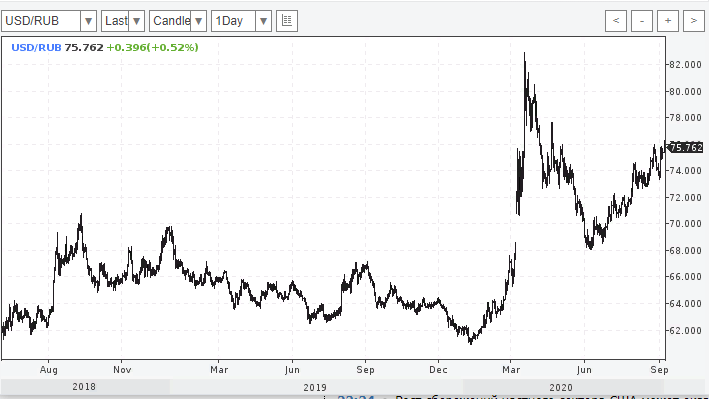

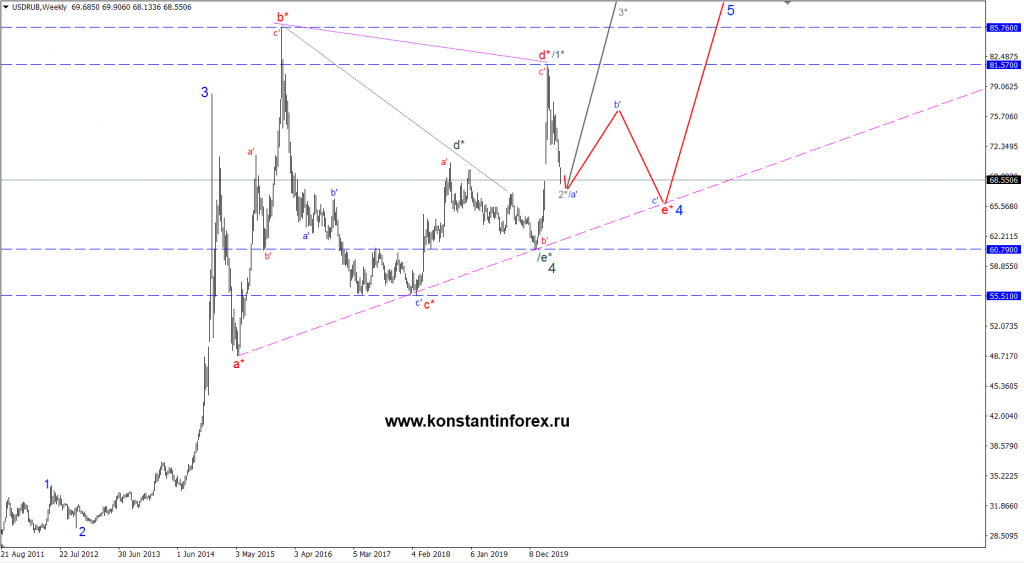

Изменения обменного курса по отношению к доллару США являются важным фактором, определяющим перспективы стран с формирующимся рынком, поскольку большая часть их кредитов, торговли и долга оценивается в долларах. Резкие колебания обменных курсов на развивающихся рынках обычно связаны с оттоком капитала, ужесточением условий финансирования и усилением финансовой нестабильности. Однако движущие силы этих движений трудно распутать, поскольку глобальные и внутренние силы совместно определяют относительную силу этих валют. В этой вставке представлена методология выделения четырех основных факторов колебаний обменного курса на развивающихся рынках: вторичные эффекты шоков в США, глобальная склонность к риску, влияние процентных ставок и идиосинкразические внутренние шоки. Методология используется для анализа факторов, обусловивших резкое обесценивание и последующее восстановление валют развивающихся рынков в течение 2018 года9.0003

Резкие колебания обменных курсов на развивающихся рынках обычно связаны с оттоком капитала, ужесточением условий финансирования и усилением финансовой нестабильности. Однако движущие силы этих движений трудно распутать, поскольку глобальные и внутренние силы совместно определяют относительную силу этих валют. В этой вставке представлена методология выделения четырех основных факторов колебаний обменного курса на развивающихся рынках: вторичные эффекты шоков в США, глобальная склонность к риску, влияние процентных ставок и идиосинкразические внутренние шоки. Методология используется для анализа факторов, обусловивших резкое обесценивание и последующее восстановление валют развивающихся рынков в течение 2018 года9.0003

Диаграмма A

Динамика чистого притока капитала и обменных курсов в странах с формирующимся рынком

(левая шкала: миллиарды долларов США; правая шкала: индекс: 1 января 2018 г. = 100)

Источники: ЕЦБ, Институт международных финансов, JP Morgan и расчеты ЕЦБ.

Примечания: Индекс обменного курса развивающихся рынков представляет собой номинальный эффективный обменный курс JP Morgan для развивающихся рынков, который представляет собой средневзвешенное значение обменных курсов развивающихся рынков. Последнее наблюдение относится к 31 декабря 2018 года.

В период с января по август 2018 года валюты развивающихся рынков заметно обесценились. В течение первых восьми месяцев 2018 года в валютах развивающихся рынков наблюдалась резкая распродажа в сочетании с оттоком капитала и ростом волатильности на финансовых рынках (см. рис. A). Сводный индекс номинальных эффективных обменных курсов валют развивающихся рынков упал на 3,6% в период с января по август того же года, в то время как двусторонние обменные курсы по отношению к доллару США отреагировали гораздо сильнее, ослабев в некоторых случаях более чем на 20%. Резкие колебания финансовых рынков в некоторых странах создали угрозу финансовой стабильности с потенциальными вторичными эффектами для стран с развитой экономикой. Значительное обесценивание валюты также увеличивает стоимость финансирования для стран с формирующимся рынком, финансовые системы которых обычно увеличивают ликвидность в долларах США, снижая перспективы экономического роста.

Значительное обесценивание валюты также увеличивает стоимость финансирования для стран с формирующимся рынком, финансовые системы которых обычно увеличивают ликвидность в долларах США, снижая перспективы экономического роста.

Разница в процентных ставках сама по себе не объясняет движений обменного курса. Теоретическая концепция непокрытого паритета процентных ставок постулирует, что разница в процентных ставках определяет движение обменного курса. В нем говорится, что изменение разницы в процентных ставках между двумя странами должно определять изменение двустороннего обменного курса, при этом высокодоходная валюта обесценивается по отношению к низкодоходной валюте. На практике, однако, большая часть колебаний обменного курса не объясняется разницей в процентных ставках и часто объясняется изменениями премии за риск. [1] Премия за риск коррелирует с различными экономическими факторами, которые недостаточно хорошо отражаются в краткосрочных дифференциалах процентных ставок, включая, например, меры склонности инвесторов к риску или волатильности рынка. Разница в процентных ставках действительно очень мало объясняет изменения обменных курсов развивающихся рынков по отношению к доллару США в 2018 году (см. диаграмму B).

Разница в процентных ставках действительно очень мало объясняет изменения обменных курсов развивающихся рынков по отношению к доллару США в 2018 году (см. диаграмму B).

Диаграмма B

Вклад разницы процентных ставок и других факторов в изменение обменного курса по отношению к доллару США

(в процентах)

Источники: Haver Analytics, Совет управляющих Федеральной резервной системы, глобальные финансовые данные и расчеты ЕЦБ.

Примечания. Синие столбцы показывают вклад разницы процентных ставок в изменение двусторонних обменных курсов по отношению к доллару США (выраженных в долларах США за единицу местной валюты) с января по август 2018 года. Вклад рассчитывается на основе регрессии ежедневных изменений в двустороннем обменном курсе по разнице процентных ставок между рассматриваемой страной и Соединенными Штатами. В качестве процентной ставки используется краткосрочная ставка денежного рынка. Компонент «другие факторы» является остатком этой регрессии. Последнее наблюдение относится к 31 августа 2018 года.

Последнее наблюдение относится к 31 августа 2018 года.

Лучшее понимание движущих сил движения валюты обеспечивается моделью, которая дополняет стандартную регрессию процентных ставок показателями глобальной склонности к риску и факторами США. Помимо процентных ставок, движение валюты развивающихся рынков обусловлено двумя основными факторами: изменениями глобальной склонности к риску и вторичными эффектами событий в Соединенных Штатах. Глобальный аппетит к риску влияет на валюты, поскольку более высокий аппетит к риску среди участников рынка, как правило, приводит к притоку капитала в развивающиеся рынки, что приводит к повышению их обменных курсов. Уникальное положение доллара США в международной валютной системе также играет важную роль. Когда доллар США силен, что происходит в периоды положительной динамики экономического роста и высоких процентных ставок в экономике США, капитал, как правило, перетекает с развивающихся рынков в Соединенные Штаты, а валюты развивающихся рынков обесцениваются. Это канал, по которому шоки США распространяются на страны с формирующимся рынком.

Это канал, по которому шоки США распространяются на страны с формирующимся рынком.

Verdelhan (2018) [2] обеспечивает простую основу для оценки относительной значимости каждой из двух сил для движения валют развивающихся рынков. [3] Стандартная модель, в которой изменения обменного курса связаны с разницей в процентных ставках, дополнена двумя компонентами. Один из них, который можно назвать «долларовым фактором», направлен на выявление влияния событий в Соединенных Штатах на валюты развивающихся рынков. Он добавляется путем вставки компонента в регрессию, которая измеряет среднее изменение обменных курсов развивающихся рынков по отношению к доллару США. Поскольку можно ожидать, что шок, связанный исключительно с США, окажет аналогичное влияние на все двусторонние обменные курсы доллара США, анализ изменений, характерных для ряда таких обменных курсов, должен выявить шоки, характерные для доллара США. [4] Второй компонент учитывает движения валют развивающихся рынков, обусловленные риском, которые напрямую не связаны с потрясениями в США и обычно обозначаются в литературе как «коэффициент переноса». Он определяется как разница между изменениями обменного курса валют с высокой доходностью и валют с низкой доходностью. Когда инвесторы участвуют в керри-трейд, то есть продают активы в низкодоходных валютах, чтобы купить активы в высокодоходных валютах, они подвергаются глобальным рискам из-за обменного курса. Это связано с тем, что валюты с высокими процентными ставками имеют тенденцию обесцениваться в периоды экономического спада или неблагоприятного отношения к риску. Следовательно, когда глобальный риск возрастает, разница в доходности обменного курса между двумя портфелями увеличивается, механически делая этот компонент высоко коррелированным с глобальным риском. Добавление этих двух переменных к базовой модели значительно увеличивает долю вариаций валют развивающихся рынков, которые можно объяснить. [5] Остаточный элемент, который не объясняется этими глобальными факторами или факторами США, отражает особенности страны. Он может включать в себя события, которые не полностью учитываются краткосрочными ставками денежного рынка, такие как внутренняя политическая нестабильность, изменения в ожиданиях относительно будущего развития отечественной экономики или настроения рынка в отношении валюты.

Он определяется как разница между изменениями обменного курса валют с высокой доходностью и валют с низкой доходностью. Когда инвесторы участвуют в керри-трейд, то есть продают активы в низкодоходных валютах, чтобы купить активы в высокодоходных валютах, они подвергаются глобальным рискам из-за обменного курса. Это связано с тем, что валюты с высокими процентными ставками имеют тенденцию обесцениваться в периоды экономического спада или неблагоприятного отношения к риску. Следовательно, когда глобальный риск возрастает, разница в доходности обменного курса между двумя портфелями увеличивается, механически делая этот компонент высоко коррелированным с глобальным риском. Добавление этих двух переменных к базовой модели значительно увеличивает долю вариаций валют развивающихся рынков, которые можно объяснить. [5] Остаточный элемент, который не объясняется этими глобальными факторами или факторами США, отражает особенности страны. Он может включать в себя события, которые не полностью учитываются краткосрочными ставками денежного рынка, такие как внутренняя политическая нестабильность, изменения в ожиданиях относительно будущего развития отечественной экономики или настроения рынка в отношении валюты.

Эта модель предполагает, что распродажа в течение первых восьми месяцев 2018 года была в основном вызвана вторичными эффектами из США и растущим глобальным неприятием риска (см. диаграмму C). г. В период до августа 2018 г. в разложении выделяются две основные силы, лежащие в основе обесценения валют стран с формирующимся рынком по отношению к доллару США: вторичные эффекты шоков в США и глобальный риск. Это соответствует ужесточению финансовых условий на развивающихся рынках и росту доходности в США, наблюдавшемуся за тот же период. Заметными исключениями являются Турция и Аргентина, где внутриполитическая напряженность, вероятно, была основной движущей силой изменений обменного курса. Модель также показывает, что внутренняя денежно-кредитная политика, направленная на увеличение разницы в процентных ставках по отношению к Соединенным Штатам, была в значительной степени неспособна смягчить воздействие глобальных и американских факторов, приводящих к снижению валют.

Диаграмма C

Взносы на снижение и восстановление валют развивающихся рынков по отношению к доллару США

(процентные пункты)

Источники: Haver Analytics, Совет управляющих Федеральной резервной системы, глобальные финансовые данные и расчеты ЕЦБ.

Примечания. Столбцы показывают вклад в дисперсию на основе регрессии изменений обменных курсов по отношению к доллару США (выраженных в долларах США за единицу местной валюты) на разницу процентных ставок, долларовый фактор и коэффициент переноса при ежедневной частоте. В качестве процентной ставки используется краткосрочная ставка денежного рынка. Последнее наблюдение на 1 марта 2019 года.

Последующее восстановление, с другой стороны, по-видимому, было обусловлено в основном реакцией внутренней политики в странах с формирующимся рынком и положительными идиосинкразическими изменениями (см. диаграмму C). Разложение показывает, что глобальный риск продолжает оказывать понижательное давление на валюты развивающихся рынков. Однако с августа 2018 года роль фактора доллара США стала более ограниченной, что свидетельствует о том, что с тех пор события в Соединенных Штатах не привели к дополнительным вторичным эффектам для валют развивающихся рынков. С другой стороны, специфические для страны факторы, как правило, оказывали поддержку валютам развивающихся рынков, предполагая, что внутренние условия стали несколько более позитивными, а перспективы роста в странах с формирующимся рынком улучшились после потрясений на финансовых рынках летом 2018 года9.0003

Однако с августа 2018 года роль фактора доллара США стала более ограниченной, что свидетельствует о том, что с тех пор события в Соединенных Штатах не привели к дополнительным вторичным эффектам для валют развивающихся рынков. С другой стороны, специфические для страны факторы, как правило, оказывали поддержку валютам развивающихся рынков, предполагая, что внутренние условия стали несколько более позитивными, а перспективы роста в странах с формирующимся рынком улучшились после потрясений на финансовых рынках летом 2018 года9.0003

- См., например, Фама, Е.Ф., «Форвардные и спотовые обменные курсы», Journal of Monetary Economics , Vol. 14, № 3, 1984, с. 319-338; Эванс, М., «Темная материя обменного курса», Рабочие документы , Джорджтаунский университет, 2012 г.; или Энгель С., Нельсон М. и Уэст К., «Факторные модели прогнозов обменных курсов», Econometric Reviews , Vol. 34(1-2), 2015, стр. 32-55.

- Вердельхан, А.

, «Доля системных колебаний двусторонних обменных курсов», Финансовый журнал , Vol. 73, № 1, 2018.

, «Доля системных колебаний двусторонних обменных курсов», Финансовый журнал , Vol. 73, № 1, 2018. - Эта модель предназначена для анализа плавающих валют стран со свободной мобильностью капитала. Ясно, что если обменный курс находится под контролем (например, он привязан к доллару США), его колебания не могут быть объяснены непосредственно макроэкономическими изменениями.

- Предпочтение отдается простому среднему двустороннему обменному курсу, а не номинальному эффективному обменному курсу доллара США, поскольку последний может быть вызван шоками двусторонних обменных курсов крупных торговых партнеров Соединенных Штатов.

- Дополнительные регрессоры увеличивают соответствие модели внутри выборки с 0,02% до 27% по всей выборке и почти до 40% для стран с развитой экономикой.

Наш веб-сайт использует файлы cookie

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Узнайте больше о том, как мы используем файлы cookie

Я понимаю и принимаю использование файлов cookie

Спасибо!

Спасибо!

Мы обновили нашу политику конфиденциальности

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Посмотрите, что изменилось в нашей политике конфиденциальности

Я понимаю и принимаю использование файлов cookie

Срок действия ваших предпочтений в отношении файлов cookie истек

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Узнайте больше о том, как мы используем файлы cookie

Я понимаю и принимаю использование файлов cookie

Почему танго китайской валюты с долларом США

Для танго нужны двое, но если оба партнера не двигаются идеально слаженно, последовательность грациозных маневров может быть сведена к серии неуклюжих движений. Последнее изображение кажется особенно подходящим, когда дело доходит до объяснения колебаний между китайским юанем и долларом США, благодаря упорству Китая в вопросе укрепления юаня и нежеланию Соединенных Штатов быть партнером в этом валютном танго.

Последнее изображение кажется особенно подходящим, когда дело доходит до объяснения колебаний между китайским юанем и долларом США, благодаря упорству Китая в вопросе укрепления юаня и нежеланию Соединенных Штатов быть партнером в этом валютном танго.

Здесь многое поставлено на карту. Спорный вопрос о ревальвации юаня имеет значение не только для двух крупнейших экономик мира и мировой экономики, но и для вашего личного благополучия, поскольку может повлиять на ваши расходы, инвестиции и, возможно, даже на перспективы трудоустройства.

Экономическое чудо

Китай начал свое превращение в глобальную державу в 1978 году, когда Дэн Сяопин начал радикальные экономические реформы. За три десятилетия с 19С 80 по 2010 год Китай добился роста ВВП в среднем на 10%, вытащив из бедности половину своего 1,3-миллиардного населения. Китайская экономика выросла в пять раз в долларовом выражении с 2003 по 2013 год и, составив 9,2 триллиона долларов, в конце этого периода легко стала второй по величине экономикой мира.

Но, несмотря на траекторию замедления роста, при которой экономика выросла «всего» на 7,7% в 2013 году, Китай, похоже, находится на пути к тому, чтобы превзойти Соединенные Штаты в качестве крупнейшей экономики мира где-то в 2020-х годах. На самом деле, исходя из паритета покупательной способности, который корректируется с учетом разницы в курсах валют, Китай может опередить США уже в 2016 году, согласно отчету о глобальных долгосрочных перспективах роста, опубликованному Организацией экономического сотрудничества и развития в 2016 году. Ноябрь 2012 г. (Следует отметить, что такие оптимистичные оценки долгосрочных перспектив роста Китая вызывают значительный скептицизм со стороны растущего числа экономистов и наблюдателей за рынком.)

Быстрый рост Китая с 1980-х годов подпитывался массовым экспортом. Значительная часть этого экспорта приходится на США, которые в 2012 году обогнали Европейский Союз и стали крупнейшим экспортным рынком Китая. Китай, в свою очередь, был вторым по величине торговым партнером США до июля 2019 года и третьим по величине экспортным рынок и, безусловно, крупнейший источник импорта. Громадное расширение экономических связей между США и Китаем, которое ускорилось после вступления Китая во Всемирную торговую организацию в 2001 году, проявляется в более чем 100-кратном увеличении общего объема торговли между двумя странами, с 5 миллиардов долларов в 19с 81 до 559 миллиардов долларов в 2013 году.

Громадное расширение экономических связей между США и Китаем, которое ускорилось после вступления Китая во Всемирную торговую организацию в 2001 году, проявляется в более чем 100-кратном увеличении общего объема торговли между двумя странами, с 5 миллиардов долларов в 19с 81 до 559 миллиардов долларов в 2013 году.

Торговая война США и Китая

В 2018 году администрация Трампа, которая регулярно обвиняла Китай в манипулировании своей валютой для увеличения своего экспорта, ввела ряд тарифов на китайский импорт. Китай ответил собственными тарифами на импорт из США, а две крупнейшие экономики мира усилили торговую напряженность летом 2019 года. 5 августа 2019 года Китай снизил стоимость юаня ниже его привязки 7 к 1 по отношению к доллару. в ответ на новую серию тарифов США на товары на сумму 300 миллиардов долларов, которые должны вступить в силу 1 сентября.

Валютная политика Китая

Краеугольным камнем экономической политики Китая является управление обменным курсом юаня в интересах его экспорта. В Китае нет плавающего обменного курса, определяемого рыночными силами, как в большинстве стран с развитой экономикой. Вместо этого он привязывает свою валюту, юань (или юань), к доллару США. Юань был привязан к доллару США на уровне 8,28 за доллар более десяти лет, начиная с 1994 года. Только в июле 2005 года из-за давления со стороны основных торговых партнеров Китая юаню разрешили подорожать на 2,1% по отношению к доллару. , а также был переведен на систему «управляемого плавания» по отношению к корзине основных валют, в которую входил доллар США. В течение следующих трех лет юаню позволили подорожать примерно на 21% до уровня 6,83 за доллар. В июле 2008 года Китай приостановил укрепление юаня, поскольку мировой спрос на китайские товары резко упал из-за мирового финансового кризиса. В июне 2010 года Китай возобновил свою политику постепенного повышения курса юаня, и к декабрю 2013 года валюта в совокупности укрепилась примерно на 12% до 6,11.

В Китае нет плавающего обменного курса, определяемого рыночными силами, как в большинстве стран с развитой экономикой. Вместо этого он привязывает свою валюту, юань (или юань), к доллару США. Юань был привязан к доллару США на уровне 8,28 за доллар более десяти лет, начиная с 1994 года. Только в июле 2005 года из-за давления со стороны основных торговых партнеров Китая юаню разрешили подорожать на 2,1% по отношению к доллару. , а также был переведен на систему «управляемого плавания» по отношению к корзине основных валют, в которую входил доллар США. В течение следующих трех лет юаню позволили подорожать примерно на 21% до уровня 6,83 за доллар. В июле 2008 года Китай приостановил укрепление юаня, поскольку мировой спрос на китайские товары резко упал из-за мирового финансового кризиса. В июне 2010 года Китай возобновил свою политику постепенного повышения курса юаня, и к декабрю 2013 года валюта в совокупности укрепилась примерно на 12% до 6,11.

Истинную стоимость юаня установить трудно, и хотя различные исследования за последние годы указывают на широкий диапазон недооценки — от 3% до 50% — общее мнение состоит в том, что валюта существенно недооценена. Удерживая курс юаня на искусственно низком уровне, Китай делает свой экспорт более конкурентоспособным на мировом рынке. Китай достигает этого путем привязки юаня к доллару США по ежедневному базовому курсу, установленному Народным банком Китая (НБК), и позволяя валюте колебаться в пределах фиксированного диапазона (установленного на уровне 1% по состоянию на январь 2014 г.) в обе стороны. референтная ставка. Поскольку юань значительно укрепился бы по отношению к доллару США, если бы ему было позволено свободно плавать, Китай ограничивает его рост, покупая доллары и продавая юани. Это неустанное накопление долларов привело к тому, что валютные резервы Китая выросли до рекордных 3,82 триллиона долларов к четвертому кварталу 2013 года.

Удерживая курс юаня на искусственно низком уровне, Китай делает свой экспорт более конкурентоспособным на мировом рынке. Китай достигает этого путем привязки юаня к доллару США по ежедневному базовому курсу, установленному Народным банком Китая (НБК), и позволяя валюте колебаться в пределах фиксированного диапазона (установленного на уровне 1% по состоянию на январь 2014 г.) в обе стороны. референтная ставка. Поскольку юань значительно укрепился бы по отношению к доллару США, если бы ему было позволено свободно плавать, Китай ограничивает его рост, покупая доллары и продавая юани. Это неустанное накопление долларов привело к тому, что валютные резервы Китая выросли до рекордных 3,82 триллиона долларов к четвертому кварталу 2013 года.

Противоположные точки зрения

Китай рассматривает свою ориентацию на экспорт как одно из основных средств достижения своих долгосрочных целей роста. Эта точка зрения подкрепляется тем фактом, что большинство стран в современную эпоху, особенно азиатские тигры, добились устойчивого роста доходов на душу населения в основном за счет роста, ориентированного на экспорт.

В результате Китай последовательно сопротивляется призывам к существенному пересмотру курса юаня в сторону повышения, поскольку такая ревальвация может отрицательно сказаться на экспорте и экономическом росте, что, в свою очередь, может вызвать политическую нестабильность. Для такой осторожности есть прецедент, основанный на опыте Японии конца XIX века.80-х и 1990-х годов. Повышение курса иены по отношению к доллару на 200% с 1985 по 1995 год способствовало затяжному периоду дефляции в Японии и «потерянному десятилетию» экономического роста для этой страны. Резкий рост иены был вызван Соглашением Плаза 1985 года, соглашением о снижении курса доллара, чтобы остановить растущий дефицит счета текущих операций США и огромный профицит счета текущих операций в Японии и Европе в начале 1980-х годов.

В последние годы требования американских законодателей о ревальвации юаня выросли прямо пропорционально растущему дефициту торгового баланса страны с Китаем, который вырос с 10 миллиардов долларов в 19с 90 до 315 миллиардов долларов в 2012 году. Критики валютной политики Китая утверждают, что недооцененный юань усугубляет глобальные диспропорции и снижает рабочие места. Согласно исследованию Института экономической политики, проведенному в 2011 году, США потеряли 2,7 миллиона рабочих мест — в основном в производственном секторе — в период с 2001 года (когда Китай вступил в ВТО) по 2011 год, что привело к ежегодным потерям заработной платы в размере 37 миллиардов долларов из-за того, что эти вытесненные квалифицированные рабочие пришлось довольствоваться работой, за которую платили гораздо меньше.

Критики валютной политики Китая утверждают, что недооцененный юань усугубляет глобальные диспропорции и снижает рабочие места. Согласно исследованию Института экономической политики, проведенному в 2011 году, США потеряли 2,7 миллиона рабочих мест — в основном в производственном секторе — в период с 2001 года (когда Китай вступил в ВТО) по 2011 год, что привело к ежегодным потерям заработной платы в размере 37 миллиардов долларов из-за того, что эти вытесненные квалифицированные рабочие пришлось довольствоваться работой, за которую платили гораздо меньше.

Другая критика валютной политики Китая заключается в том, что она препятствует возникновению сильного внутреннего потребительского рынка в стране, потому что:

а) низкий курс юаня поощряет чрезмерные инвестиции в экспортный производственный сектор Китая за счет внутреннего рынка, и

б) заниженный курс валюты делает импорт в Китай более дорогим и недоступным для рядового гражданина.

Последствия переоценки юаня

В целом последствия валютной политики Китая довольно сложны. С одной стороны, заниженный курс юаня сродни экспортной субсидии, которая дает американским потребителям доступ к дешевым и изобилующим промышленным товарам, тем самым снижая их расходы и стоимость жизни. Кроме того, Китай перерабатывает свои огромные долларовые излишки в покупку казначейских облигаций США, что помогает правительству США финансировать дефицит бюджета и удерживает доходность по облигациям на низком уровне. Китай был крупнейшим в мире держателем казначейских облигаций США по состоянию на ноябрь 2013 года, владея 1,317 триллиона долларов или около 23% от общего объема выпущенных облигаций. С другой стороны, низкий курс юаня делает экспорт США в Китай относительно дорогим, что ограничивает рост экспорта США и, следовательно, увеличивает дефицит торгового баланса. Как отмечалось ранее, недооценка юаня также привела к постоянному переводу сотен тысяч производственных рабочих мест из США.

С одной стороны, заниженный курс юаня сродни экспортной субсидии, которая дает американским потребителям доступ к дешевым и изобилующим промышленным товарам, тем самым снижая их расходы и стоимость жизни. Кроме того, Китай перерабатывает свои огромные долларовые излишки в покупку казначейских облигаций США, что помогает правительству США финансировать дефицит бюджета и удерживает доходность по облигациям на низком уровне. Китай был крупнейшим в мире держателем казначейских облигаций США по состоянию на ноябрь 2013 года, владея 1,317 триллиона долларов или около 23% от общего объема выпущенных облигаций. С другой стороны, низкий курс юаня делает экспорт США в Китай относительно дорогим, что ограничивает рост экспорта США и, следовательно, увеличивает дефицит торгового баланса. Как отмечалось ранее, недооценка юаня также привела к постоянному переводу сотен тысяч производственных рабочих мест из США.

Существенная и внезапная ревальвация юаня, хотя и маловероятна, сделает китайский экспорт неконкурентоспособным. Хотя приток дешевого импорта в США замедлится, улучшив торговый дефицит с Китаем, американским потребителям придется закупать многие свои промышленные товары, такие как компьютерное и коммуникационное оборудование, игрушки и игры, одежду и обувь, из других источников. Однако ревальвация юаня может мало что сделать, чтобы остановить отток рабочих мест в обрабатывающей промышленности США, поскольку они могут просто переместиться из Китая в другие юрисдикции с более низкими затратами.

Хотя приток дешевого импорта в США замедлится, улучшив торговый дефицит с Китаем, американским потребителям придется закупать многие свои промышленные товары, такие как компьютерное и коммуникационное оборудование, игрушки и игры, одежду и обувь, из других источников. Однако ревальвация юаня может мало что сделать, чтобы остановить отток рабочих мест в обрабатывающей промышленности США, поскольку они могут просто переместиться из Китая в другие юрисдикции с более низкими затратами.

Смягчающие факторы и проблески надежды

В вопросе ревальвации юаня есть некоторые смягчающие факторы и проблески надежды. Ряд аналитиков утверждают, что одной из причин огромного увеличения импорта США из Китая являются глобальные цепочки поставок. В частности, значительная часть этого импорта приходится на многонациональные компании, базирующиеся в Китае, которые используют предприятия, расположенные в стране, в качестве пункта окончательной сборки своей продукции. Многие из этих компаний перенесли свои производственные мощности из стран с более высокими затратами, таких как Япония и Тайвань, в Китай.

Кроме того, увеличение положительного сальдо счета текущих операций Китая и рост валютных резервов в последние годы заметно замедлились. Таким образом, несмотря на укрепление юаня по отношению к доллару менее чем на 4% в 2012-13 годах, некоторые аналитики считают, что валюта не так недооценена, как раньше.

В ноябре 2013 года НБК заявил, что Китай не видит дальнейших преимуществ в увеличении своих запасов иностранной валюты. Это было истолковано как сигнал о том, что покупки долларов, ограничивающие рост юаня, могут быть сокращены, что позволит валюте постепенно укрепляться.

Наконец, опасения, что Китай может продать свои казначейские обязательства США в случае ревальвации юаня, кажутся сильно преувеличенными. Размер китайских казначейских авуаров сам по себе является аргументом против внезапной ревальвации юаня, поскольку 10-процентное повышение курса валюты за одну ночь приведет к условному убытку в размере 130 миллиардов долларов по казначейским обязательствам Китая, номинированным в долларах США.

Итог

Американские законодатели мало что выиграют от попыток добиться от Минфина США признания Китая «валютным манипулятором» или внесения в Конгресс законопроектов, направленных на форсирование темпов денежной реформы в Китае, поскольку это может только укрепить решимость Китая взять на себя ответственность. свое время для внесения поправок в свою валютную политику.

При решении этой животрепещущей проблемы нужно проявить хладнокровие, поскольку в худшем случае это будет ожесточенная торговая война между двумя крупнейшими экономиками мира. Торговая война вызовет глобальные финансовые потрясения и нанесет ущерб инвестиционным портфелям, помимо сдерживания глобального экономического роста и, возможно, даже спровоцирует рецессию.

Но этот пугающий сценарий маловероятен, даже если обе стороны будут усиливать риторику. Наиболее вероятным исходом в будущем является постепенное укрепление юаня, сопровождаемое умеренным демонтажем валютного контроля по мере того, как Китай движется к свободно конвертируемой валюте.

Роботизированные машины с автопилотом четвёртого и пятого уровней к этому моменту будут составлять малую часть рынка автономного транспорта. Однако широкое распространение систем автоматизации более низких уровней постепенно приведёт к снижению стоимости компонентов, необходимых для создания более продвинутого автопилота, так что со временем и автопилот 4 и 5 уровней будет становиться всё популярнее.

Роботизированные машины с автопилотом четвёртого и пятого уровней к этому моменту будут составлять малую часть рынка автономного транспорта. Однако широкое распространение систем автоматизации более низких уровней постепенно приведёт к снижению стоимости компонентов, необходимых для создания более продвинутого автопилота, так что со временем и автопилот 4 и 5 уровней будет становиться всё популярнее. Например, компания Tesla уже столкнулась с уголовным расследованием в США из-за заявлений компании о самоуправляемых авто. Несмотря на это, автопроизводитель продолжает развёртывание системы помощи водителю Full Self-Driving Beta, которая, вопреки своему названию, является лишь системой помощи водителю второго уровня.

Например, компания Tesla уже столкнулась с уголовным расследованием в США из-за заявлений компании о самоуправляемых авто. Несмотря на это, автопроизводитель продолжает развёртывание системы помощи водителю Full Self-Driving Beta, которая, вопреки своему названию, является лишь системой помощи водителю второго уровня.

, «Доля системных колебаний двусторонних обменных курсов», Финансовый журнал , Vol. 73, № 1, 2018.

, «Доля системных колебаний двусторонних обменных курсов», Финансовый журнал , Vol. 73, № 1, 2018.