Прогноз курс доллара на будущее: Минэк ждет укрепления доллара до 66 рублей к концу года

Содержание

Прогноз курса доллара на октябрь 2022 года — самые точные прогнозы аналитиков

«РБК Инвестиции» выяснили у экспертов, каким будет курс доллара в октябре и что окажет на него влияние до конца осени 2022 года

Фото: Shutterstock

«РБК

Инвестиции

» собрали прогнозы экспертов о том, каким будет курс доллара в октябре 2022 года.

- Почему доллар может вырасти

- Прогнозы курса доллара на октябрь

- Продолжит ли расти спрос на альтернативные валюты

Что будет влиять на курс доллара в октябре

www.adv.rbc.ru

В октябре на курс доллара к рублю будут влиять такие факторы, как сальдо торгового баланса, цены на энергоносители, активность инвесторов, действия правительства на валютном рынке и активность экспортеров, отметил главный аналитик ПСБ Егор Жильников. Он также указал на то, что физические лица купили в июле валюты на рекордную сумму в эквиваленте ₽237,1 млрд.

«Важнейшими факторами остаются геополитика, санкции и экономический конфликт с Западом, в том числе и газовая война с Европой», — отметил аналитик ФГ «Финам» Андрей Маслов.

1. Торговый баланс

«Основным фактором, который играет за и против рубля, является соотношение экспорта и импорта. Если объем импорта будет увеличиваться, то доллар сможет укрепиться относительно курса рубля. Сейчас мы наблюдаем как раз такую тенденцию: экспорт сжимается по мере того, как ряд стран отказывается от нашей продукции, а импорт растет. Минимум по импорту уже пройден, импортеры находят новые логистические цепочки и способы поставки. Поэтому на фоне снижения торгового баланса и нового бюджетного правила в осенний период и до конца года рубль, скорее всего, ослабнет», — прогнозирует директор по инвестициям УК «Открытие» Виталий Исаков.

В пользу укрепления рубля играет профицит текущего счета платежного баланса, который в январе — августе 2022 года продолжил расти и составил $183,1 млрд, что в три раза выше показателя 2021 года, указал начальник отдела инвестиционного консультирования ультрасостоятельных клиентов ИК «Велес Капитал» Никита Лосихин.

2. Динамика цен на сырьевые товары

«В конце года мы ждем выраженный тренд по снижению цен на сырьевые товары на фоне ужесточения монетарной политики со стороны ФРС и торможения мировой экономики», — прогнозирует главный аналитик ПСБ Денис Попов.

Однако, по словам аналитика ФГ «Финам» Александра Потавина, ухудшение макроэкономических показателей России не оказывает сильного влияния на биржевой курс рубля, поскольку внутренний валютный рынок страны во многом остается закрытым для внешних инвесторов: «С учетом данных факторов, на внутреннем валютном рынке в октябре — декабре может опять вырасти

волатильность

по курсу рубля».

3. Бюджетное правило

«Наибольшее влияние на рубль будет оказывать новое бюджетное правило, которое пока не утверждено», — указал Никита Лосихин из ИК «Велес Капитал». Однако главный аналитик ПСБ Денис Попов настроен скептически: «Мы не ожидаем его заметного влияния на внутренний валютный рынок в 2022 году, но изменить направленность курсового вектора оно сможет». О том, что Россия в 2024 году выйдет на соблюдение нового бюджетного правила, заявил президент Владимир Путин.

«Полагаю в правительстве были бы рады увидеть курс валютной пары USDRUB в районе ₽75–80», — заявил инвестиционный стратег ИК «Алор Брокер» Павел Веревкин и добавил, что новое бюджетное правило могло бы начать действовать даже с 2023 года, если в Госдуму внесут проект бюджета до 1 октября. Глава комитета Совфеда по бюджету и финансовым рынкам Анатолий Артамонов сообщал, что проект бюджета будет внесен в Госдуму 28 сентября.

Проект нового бюджетного правила слишком долго находится в разработке у Банка России и Минфина, и похоже, что в российском бюджете сейчас просто нет лишних доходов, которые могли бы пойти на покупку валюты, предположил аналитик «Финама» Александр Потавин.

4. Ставка ЦБ

Снижение ставки ЦБ выступает как ослабляющий фактор для рубля, но в текущих реалиях это, скорее, фактор, сдерживающий укрепление, отметил начальник отдела инвестиционного консультирования ультрасостоятельных клиентов ИК «Велес Капитал» Никита Лосихин.

Ведущий аналитик Freedom Finance Global Наталья Мильчакова также отметила, что, скорее всего, на рубль в октябре по-прежнему будут оказывать влияние инфляция в России и инфляционные ожидания, а также решение ЦБ по ключевой процентной ставке, которое будет принято 28 октября.

5. Геополитика

«В октябре — декабре на внутреннем валютном рынке может опять вырасти волатильность курса рубля из-за эмбарго российской нефти от ЕС и попыток установить потолок цен на нее», — отметил аналитик «Финама» Александр Потавин.

В начале июня Евросоюз ввел частичное эмбарго на российскую нефть, а с 5 декабря должны прекратиться морские поставки сырья в ЕС. В начале сентября министры стран G7 также договорились ввести потолок цен на российскую нефть. По данным источников Bloomberg, страны Евросоюза стремятся в течение нескольких недель согласовать введение предельных цен, и эта мера может войти в новый пакет санкций. По словам собеседников агентства, обсуждения активизировались после выступления президента России Владимира Путина, который объявил в стране частичную мобилизацию.

Один из источников Reuters сообщил, что потолок цен на нефть должен вступить в силу с декабря. Агентство пишет, что ЕС подтолкнули в том числе планы республик Донбасса, пророссийских администраций Запорожской и Херсонской областей провести референдумы о вхождении в состав России. Глава европейской дипломатии Жозеп Боррель также заявлял, что страны ЕС рассмотрят дополнительные ограничения против России из-за референдумов.

Глава европейской дипломатии Жозеп Боррель также заявлял, что страны ЕС рассмотрят дополнительные ограничения против России из-за референдумов.

«Частичная мобилизация — факт, уже известный и отыгранный рынком. Возможно, что в октябре рубль будет просто волатильным и испытывать сильные колебания на ожиданиях нового пакета санкций. Однако нефтяное эмбарго уже введено и вступит в силу в декабре. А поставки газа из России в ЕС и так уже ограничены», — отметила Наталья Мильчакова, ведущий аналитик Freedom Finance Global.

Курс доллара в октябре: прогнозы экспертов

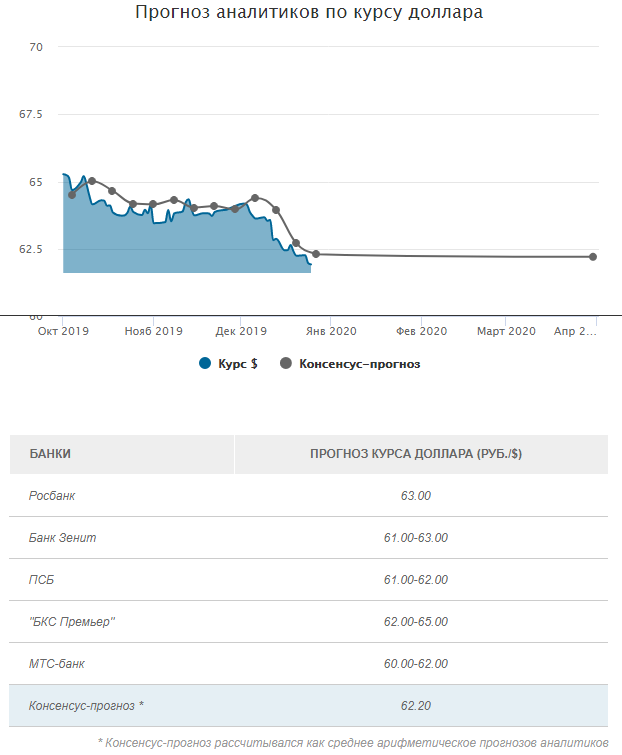

- Главный аналитик ПСБ Денис Попов: ₽62–64 за доллар на конец октября и ₽65–69 на конец 2022 года.

- Никита Лосихин, начальник отдела инвестиционного консультирования ультрасостоятельных клиентов ИК «Велес Капитал»: в октябре ожидается курс в диапазоне ₽60–65. На конец года возможно ослабление до ₽70–75;

- Аналитик ФГ «Финам» Александр Потавин: прогноз на конец этого года: курс доллара может подняться в диапазон ₽65–70;

- Директор по инвестициям УК «Открытие» Виталий Исаков: в обозримом будущем прогноз по доллару и евро — ₽60–70;

- Ведущий аналитик Freedom Finance Global Наталья Мильчакова: в октябре доллар может колебаться в рамках ₽59–66.

Вырастет ли популярность альтернативных валют и других инструментов

«Среди российских банков и физлиц торговля китайской валютой сейчас в приоритете. Возможно, через какое-то время именно китайский юань станет основной торговой валютой на нашем внутреннем рынке», — допускает аналитик «Финама» Александр Потавин.

Он указал на то, что максимум биржевых оборотов по валютной паре юань/рубль был отмечен в августе — около ₽68 млрд в день. «Сентябрь не может похвастать новыми рекордами, и обороты стали ниже на треть. То есть усилия властей по переводу торговли с долларов и евро пока имеют ограниченный прогресс, поскольку торговые партнеры России не в восторге от приема платежей в своей собственной валюте. Да и населению получить в наличной форме юань (не говоря уже про прочие экзотические валюты) весьма сложно даже в крупных городах России». — подчеркнул Потавин.

«Популярность юаня станет расти. Причем этот процесс будет продолжительным. Как минимум в следующем году активная фаза роста популярности юаня сохранится. Также следует ждать появления торгов новыми валютами на отечественном рынке. Очень хорошие долгосрочные перспективы использования в России у индийской рупии», — прогнозирует главный аналитик ПСБ Денис Попов.

Также следует ждать появления торгов новыми валютами на отечественном рынке. Очень хорошие долгосрочные перспективы использования в России у индийской рупии», — прогнозирует главный аналитик ПСБ Денис Попов.

Снижение ставки Банка России будет способствовать спросу на финансовые инструменты, включая акции и паи ОПИФ, отметил управляющий директор УК «Открытие» Василий Иванов. Он добавил, что с учетом высокого текущего курса рубля по отношению к резервным валютам часть этих средств может быть вложена в китайский юань и иные валюты дружественных стран. «Мы ожидаем сохранения высокой популярности китайского юаня и валют дружественных стран за счет пересмотра структуры валютной корзины части населения (сокращение доли долларов и евро)», — отметил Иванов.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Прогноз курса доллара на ноябрь 2022 года: что будет с валютой США по мнению аналитиков

«РБК Инвестиции» собрали прогнозы аналитиков по курсу доллара на ноябрь и конец 2022 года. Эксперты также рассказали, продолжит ли расти спрос на юань и что будет влиять на курс валюты Китая в ноябре

Фото: Shutterstock

Курс доллара к рублю в ноябре может ослабеть, «РБК

Инвестиции

» собрали актуальные прогнозы аналитиков.

- Почему рубль может укрепиться

- Прогнозы курса доллара на ноябрь

- Что будет с курсом в случае санкций против НКЦ

- Спрос на альтернативные валюты

В ноябре рубль будет укрепляться, но сдержанно

www. adv.rbc.ru

adv.rbc.ru

Ключевое влияние на мировой рынок валют все еще оказывают боевые действия в Донбассе и энергетический кризис, что влияет и на пару доллар-рубль, отметил аналитик ФГ «Финам» Андрей Маслов. Он добавил, что стабильность курса российской валюты во многом обусловлена перекосом торгового баланса России из-за преобладания экспорта над импортом, а также ограничительными мерами.

«Основным фактором, влияющим на курс национальной валюты, по-прежнему остается профицит по счету текущих операций, который служит сильной поддержкой рублю. В то же время мы видим, что ЦБ постепенно смягчает ранее введенные валютные ограничения — в случае их дальнейшего снятия можно ожидать небольшого ослабления рубля», — рассказал аналитик УК «Альфа-Капитал» Александр Джиоев.

Разница между суммарными поступлениями валюты и суммой денег, которая покидает страну, называется сальдо. Профицит текущего счета платежного баланса — это ситуация, когда общая сумма поступлений валюты в страну превышает ее отток за границу, то есть сальдо положительное.

Аналитик ПСБ Денис Попов также указал, что чрезмерно укрепляться российской валюте в ноябре помешает сокращение объемов экспорта из-за санкций и сезонный рост импорта, а также возможное усиление оттока капитала. «Фактор сокращения профицита платежного баланса в полной мере будет проявляться уже в следующем году, и давление на валюту РФ усилится», — считает начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко.

Он ожидает постепенного ослабления рубля до конца года благодаря стабилизации импорта и сокращению экспорта под влиянием санкций, но, по его словам, ослабление рубля будет сдерживаться сохраняющимися капитальными ограничениями на локальном рынке и «токсичностью» доллара и евро для российских банков и крупного бизнеса.

«Если процентные ставки ФРС США в начале ноября будут снова повышены на 0,75 п.п., доллар укрепится, что будет способствовать ослаблению рубля. Двухдневное заседание ФРС США запланировано на 1–2 ноября. Однако если по итогу октября окажется, что инфляция в России в годовом и месячном выражении не выросла значительно, это может краткосрочно повлиять на укрепление рубля», — рассказала ведущий аналитик Freedom Finance Global Наталья Мильчакова. Кроме того, налоговые выплаты и активная фаза процесса дедолларизации российской экономики будут способствовать поддержанию крепкого курса рубля, считает главный аналитик ПСБ Денис Попов.

Двухдневное заседание ФРС США запланировано на 1–2 ноября. Однако если по итогу октября окажется, что инфляция в России в годовом и месячном выражении не выросла значительно, это может краткосрочно повлиять на укрепление рубля», — рассказала ведущий аналитик Freedom Finance Global Наталья Мильчакова. Кроме того, налоговые выплаты и активная фаза процесса дедолларизации российской экономики будут способствовать поддержанию крепкого курса рубля, считает главный аналитик ПСБ Денис Попов.

«Возвращение к бюджетному правилу перенесено на 2025 год, поэтому отсутствие массированных продаж рубля может способствовать укреплению российской нацвалюты при благоприятных обстоятельствах, например во время налогового периода в конце месяца», — отметила Мильчакова из Freedom Finance Global.

Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин считает, что, хотя российская валюта должна слабеть на фоне увеличения денежной массы, госрасходов, сокращения экспортной выручки и восстановления импорта, биржевой курс рубля из-за санкционных опасений может не отражать эти тенденции.

Фото: Shutterstock

Курс доллара в ноябре: прогнозы экспертов

- Начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко: в ноябре возможно закрепление курса доллара выше ₽65. К концу года пара доллар/рубль может обосноваться в диапазоне ₽65–70.

- Главный аналитик ПСБ Денис Попов: в ближайшие месяцы ожидается колебание курса доллара в диапазоне ₽58–65. Прогноз на конец года — ₽64–65.

- Аналитик ФГ «Финам» Андрей Маслов: в ноябре доллар останется в коридоре ₽61–65.

- Ведущий аналитик Freedom Finance Global Наталья Мильчакова: в ноябре курс доллара может составить ₽60–66.

- Аналитик УК «Альфа-Капитал» Александр Джиоев: в ноябре курс доллара будет на уровне ₽60–65.

- УК «Открытие»: к концу года курс доллара будет в диапазоне ₽64–72.

Фото: Shutterstock

Как возможные санкции против НКЦ повлияют на рубль

Актуализация этой темы будет стимулировать процесс дедолларизации российской экономики и формировать локальное укрепление рубля, отметил главный аналитик ПСБ Денис Попов.

Санкционные риски в отношении Национального клирингового центра (НКЦ) пока играют против зарубежной валюты на российском рынке, отметил начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко: «С одной стороны, участники рынка заблаговременно избавляются от «токсичных» валют, ожидая попадания НКЦ в санкционный список (то есть рубль на этом растет). С другой стороны, после объявления последнего санкционного пакета, который обошел стороной НКЦ, настроения инвесторов на рынке РФ улучшились, и это снова отразилось в укреплении рубля».

В случае подпадания НКЦ под санкции первой реакцией инвесторов может быть бегство от риска укрепления доллара, однако в дальнейшем спрос на зарубежную валюту еще больше сократится, добавил Юрий Кравченко.

«Санкции против НКЦ, конечно же, будут иметь влияние на рубль, если будут применены, однако вряд ли российская валюта окажется под серьезным давлением, так как самые масштабные ограничения уже введены», — считает аналитик ФГ «Финам» Андрей Маслов.

Что будет с юанем и другими дружественными валютами

«Юань, вероятно, продолжит умеренное ослабление к доллару США на фоне торможения экономики Китая и смягчения монетарных условий со стороны ЦБ КНР, роста санкционного давления и глобального процесса ухода капитала от риска. Мы полагаем, что в этих условиях курс юаня к рублю останется относительно стабильным до конца года», — прогнозирует главный аналитик ПСБ Денис Попов.

Фото: Shutterstock

«Курс юаня после прошедшего съезда Коммунистической партии Китая, если только в КНР не будет принято политическое решение укреплять юань, может продолжить снижаться к рублю», — считает ведущий аналитик Freedom Finance Global Наталья Мильчакова. «Народный Банк Китая озабочен ослаблением юаня, совсем недавно монетарные власти КНР приняли решение продавать доллары и покупать юани для укрепления курса своей валюты (механизм работает через госбанки). Таким образом, при прочих равных юань должен укрепляться и к рублю», — ожидает аналитик УК «Альфа-Капитал» Александр Джиоев.

Таким образом, при прочих равных юань должен укрепляться и к рублю», — ожидает аналитик УК «Альфа-Капитал» Александр Джиоев.

- Курс юаня к доллару останется в диапазоне 6,9–7,2 юаня за доллар, считает аналитик ФГ «Финам» Андрей Маслов.

- Курс юаня к рублю в течение месяца может находиться в коридоре ₽8,4–8,6 за юань, ожидает ведущий аналитик Freedom Finance Global Наталья Мильчакова.

На курс юаня к доллару будут влиять глобальный кризис, тренд на повышение процентных ставок, а также политика Китая нулевой терпимости к COVID-19, из-за чего локдауны сохраняются в таких промышленных районах, как Сычуань, Шэньчжэнь и Шанхай, что замедляет темпы экономического роста страны, пояснил Андрей Маслов.

«Также давление на китайскую валюту оказывает ипотечный кризис в Китае, а летом страна испытывала острые проблемы с энергетикой из-за засухи, так как около 18% электроэнергии в стране производится на ГЭС на реке Янцзы, которая пересохла этим летом. Мощностей в стране пока не хватает для эффективного производства. Все это не способствует укреплению юаня в кратко- и среднесрочной перспективе», — предупредил аналитик.

Мощностей в стране пока не хватает для эффективного производства. Все это не способствует укреплению юаня в кратко- и среднесрочной перспективе», — предупредил аналитик.

Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин отметил, что сейчас на российском рынке юань по отношению к доллару США почти на 1% ниже, чем на мировом, а гонконгский доллар — более чем на 2%. По его словам, ранее данное расхождение было еще больше. Бабин объяснил, что оно обусловлено нехваткой в российской торговой системе долларов и евро, так как их слишком много вывели на фоне опасений санкций против НКЦ. «В последние дни эта ситуация улучшилась, но окончательно не нормализовалась», — сказал эксперт.

Доллар впервые проиграл юаню по объему торгов в России за день

«Юань набирает обороты на торгах на Московской бирже, перегнав и евро, и доллар по объемам торгов, и, скорее всего, этот тренд продолжится, так как других вариантов у российской экономики, помимо юаня, по сути, и не осталось. Однако китайская валюта все же вряд ли в ближайшее время станет «народной» из-за низкой

Однако китайская валюта все же вряд ли в ближайшее время станет «народной» из-за низкой

ликвидности

», — полагает Маслов.

Мильчакова отметила, что на Московской бирже может появиться значительный интерес к дирхаму ОАЭ и сингапурскому доллару, так как это валюты дружественных России стран. Однако пока эти валюты не торгуются на Мосбирже, торговая площадка рассматривает возможность запуска торгов дирхамом ОАЭ, таджикским сомони и рядом других валют.

«Можно ожидать, что по мере расширения доступных инструментов инвестирования в валютах дружественных стран спрос на них продолжит расти», — согласился аналитик УК «Альфа-Капитал» Александр Джиоев.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

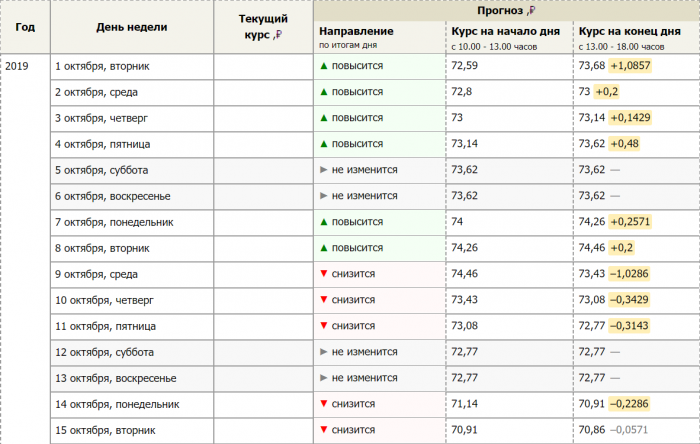

Фунт восстанавливается, но остается на низком уровне – как оценить долгосрочную стоимость фунта стерлингов

Фунт восстановился после недавнего рекордного падения после объявления мини-бюджета канцлером. Но он все еще находится на низком уровне по сравнению со многими другими валютами.

Недавний спад в основном объясняется снижением налогов, объявленным во время недавнего мини-бюджета канцлера Кваси Квартенга. Пакет на 45 миллиардов фунтов стерлингов вызвал обеспокоенность инвесторов из-за значительного увеличения будущего государственного долга, хотя с тех пор Квартенг объявил об отказе от планов на 2 миллиарда фунтов стерлингов по отмене сокращений для самых высокооплачиваемых. В более общем плане рост инфляционных ожиданий в связи с увеличением бюджетной экспансии в сочетании с продолжающимся ростом цен на энергоносители оказали негативное влияние на экономику Великобритании и, следовательно, на стоимость фунта стерлингов.

Ослабление фунта также является частью глобального явления. С конца 2021 года доллар США укрепился на 12% по отношению к широкому индексу валют и более чем на 20% по отношению к фунту. Это широкое повышение связано с ужесточением денежно-кредитной политики США и изменением аппетита инвесторов к риску в сторону активов в долларах США, которые в настоящее время рассматриваются как более безопасные активы.

Учитывая эти лежащие в основе давления, возникает множество вопросов о долгосрочной оценке фунта стерлингов, в том числе о том, будет ли он рассчитываться по паритету с долларом США. Анализ, проведенный Bloomberg, показал, что финансовые рынки считают, что к концу 2022 года фунт стерлингов достигнет долларового паритета с вероятностью 60%. ценовая инфляция.

Если политики хотят укрепить силу валюты, некоторые экономические теории предполагают, что они должны учитывать высокие инфляционные ожидания, последствия Brexit и различные проблемы с цепочками поставок, которые в настоящее время преследуют экономику.

Сравнение бургеров с гамбургерами

Вы когда-нибудь слышали об индексе Биг Мака? Исследования долгосрочных изменений обменных курсов показывают, что они имеют тенденцию меняться в соответствии с относительными уровнями инфляции во многих странах. Эта теория, известная как паритет покупательной способности (ППС), использует цены на конкретные продукты или наборы товаров для сравнения валют и уровня жизни в разных странах.

Таким образом, мы можем изучить стоимость фунта стерлингов по сравнению с другими валютами, взглянув на один товар, такой как бургер McDonald’s Big Mac. Поскольку этот продукт одинаков во всех странах, Биг Мак можно использовать для расчета подразумеваемого обменного курса по ППС путем сравнения его цены в Великобритании и США. В июле 2022 года индекс Биг Мака показал, что фунт недооценен примерно на 14%, исходя из обменного курса, подразумеваемого ценами Биг Мака в США по сравнению с Великобританией.

По прогнозам Банка Англии, к четвертому кварталу 2022 года инфляция составит 14%, однако ожидается, что к концу 2023 года она снизится до 5%. Относительное падение инфляции в Великобритании в 2023 году должно укрепить фунт, снизив недооценка, прогнозируемая индексом Биг Мака.

Относительное падение инфляции в Великобритании в 2023 году должно укрепить фунт, снизив недооценка, прогнозируемая индексом Биг Мака.

Сравнение цен на один и тот же товар в разных странах может помочь объяснить стоимость валюты.

КУЛЛАПОНГ ПАРЧЕРАТ / Shutterstock

Еще одна теория, которая может помочь нам понять долгосрочную стоимость фунта, — это связь между устойчивостью государственного долга, суверенным риском и обменными курсами. Значительное увеличение отношения государственного долга к валовому внутреннему продукту (ВВП) может спровоцировать ослабление валюты, поскольку финансовые рынки ожидают большего риска, то есть возрастают опасения по поводу способности правительства погасить этот долг.

До Второй мировой войны, когда фунт стерлингов был мировой резервной валютой, правительство могло занимать деньги по низкой цене. Однако современный фунт стерлингов уже не имеет таких привилегий, особенно в последние недели, когда фунт стерлингов даже сравнивали с валютами развивающихся рынков. Эта теория предполагает, что отношение долга к ВВП и соответствующий суверенный риск должны уменьшиться, чтобы фунт стерлингов восстановил свою стоимость.

Эта теория предполагает, что отношение долга к ВВП и соответствующий суверенный риск должны уменьшиться, чтобы фунт стерлингов восстановил свою стоимость.

Долгосрочные колебания обменного курса также можно оценить путем сравнения различий в производительности в разных странах. Эта теория, известная как гипотеза Балассы-Самуэльсона, связывает замедление производительности в торгуемом секторе страны — отраслях, производящих товары, которые продаются на международном уровне, — с ослаблением ее реального обменного курса (то есть после учета различий в инфляции).

Таким образом, эта теория связывает сбои в цепочке поставок в результате Brexit и войны на Украине с фундаментальным снижением производительности труда в Великобритании, что приводит к обесцениванию фунта в долгосрочной перспективе.

Защита фунта

Спасение фунта от долгосрочного паритета с долларом потребует действий со стороны политиков. Банк Англии наблюдает за денежно-кредитной политикой, используя процентные ставки среди других инструментов для контроля над поступлением денег в экономику, и имеет мандат от правительства на решение проблемы стабильности цен путем использования повышения процентных ставок для снижения инфляции. Рынки фьючерсов прогнозируют повышение процентной ставки на 4% до 6,25% к маю 2023 года, что свидетельствует об ожидании того, что Банк продолжит повышать ставки для борьбы с инфляцией.

Рынки фьючерсов прогнозируют повышение процентной ставки на 4% до 6,25% к маю 2023 года, что свидетельствует об ожидании того, что Банк продолжит повышать ставки для борьбы с инфляцией.

Правительство заботится о налогово-бюджетной политике — решениях о расходах и налогообложении — и рекомендации рынков и организаций, таких как Международный валютный фонд, указывают на необходимость большей осмотрительности и фискальных ограничений в свете текущего инфляционного давления. 23 ноября правительство Великобритании объявит о среднесрочном финансовом плане, который должен быть направлен на снижение соотношения государственного долга к ВВП и укрепление доверия инвесторов к экономике.

Читать далее:

Почему комментарии МВФ об экономике Великобритании напугали трейдеров и инвесторов

Однако, пожалуй, самой сложной задачей будет решение структурных изменений в результате недавнего замедления производительности из-за Brexit и сбоев в цепочке поставок, связанных с пандемией. Содействие торговым отношениям с Европейским Союзом после Brexit могло бы оказать необходимую поддержку торгуемому сектору Великобритании, чтобы способствовать росту фунта.

Содействие торговым отношениям с Европейским Союзом после Brexit могло бы оказать необходимую поддержку торгуемому сектору Великобритании, чтобы способствовать росту фунта.

Без твердых планов по этим вопросам перспективы долгосрочной оценки фунта остаются неопределенными. В то время как глобальные факторы, такие как склонность инвесторов к риску, могут продолжать поддерживать сильный доллар, внутренние факторы могут смягчить эти последствия. Ужесточение денежно-кредитной политики, фискальная консолидация и структурная реформа торгуемого сектора будут способствовать переоценке фунта стерлингов, предоставляя политикам возможность укрепить его стоимость на международной арене.

Евро-доллар: Долгосрочные ориентиры | CEPR

Значительное снижение курса доллара, прогнозируемое экономистами годами, наконец осуществилось за последние двенадцать месяцев. Тем не менее, краткосрочные изменения обменного курса, как известно, трудно предсказать. Как мы можем разрешить противоречие между экономистами, которые невежественны в краткосрочной перспективе и правы в долгосрочной перспективе?

Простым (и язвительным) ответом было бы то, что любое предсказание об обменных курсах в конечном итоге сбудется, если вы подождете достаточно долго. Если обменный курс евро-доллара является случайным блужданием, то когда-то в будущем будет что доллар падает. Экономисты, предсказывающие падение доллара без указания временных рамок, всегда могут подождать еще немного, прежде чем неизбежно окажутся правы.

Если обменный курс евро-доллара является случайным блужданием, то когда-то в будущем будет что доллар падает. Экономисты, предсказывающие падение доллара без указания временных рамок, всегда могут подождать еще немного, прежде чем неизбежно окажутся правы.

Но это объяснение слишком цинично. Существуют веские причины для различия в нашей способности прогнозировать обменные курсы в краткосрочной и долгосрочной перспективе. Они заключаются в ненаблюдаемых переменных, ожиданиях и роли экономических основ. Мы знаем свое экономическое предназначение, даже если точный маршрут путешествия указать невозможно.

Кратковременное случайное блуждание

Практически невозможно предсказать обменный курс в краткосрочной перспективе. Прогнозы, сделанные с помощью макроэкономических моделей обменного курса, как правило, оказываются менее точны, чем случайное блуждание, то есть прогнозы, основанные на идее, что обменный курс завтра будет таким же, как сегодня. Этот знаменитый результат начала 1980-х годов оказался убедительно стойким. 18 сентября 2007 г. ФРС объявила о первом снижении процентной ставки — на 50 базисных пунктов, с 5,25 до 4,75%. В дни, предшествовавшие заседанию FOMC, доллар резко обесценился по отношению к евро, поскольку рынки уже ожидали смягчения денежно-кредитной политики и, следовательно, падения доходности долларовых активов. После встречи доллар продолжил обесцениваться, но уже более плавно (Рисунок 1). Осенью и зимой последовало несколько снижений ставок, что в сумме составило 175 базисных пунктов.

Этот знаменитый результат начала 1980-х годов оказался убедительно стойким. 18 сентября 2007 г. ФРС объявила о первом снижении процентной ставки — на 50 базисных пунктов, с 5,25 до 4,75%. В дни, предшествовавшие заседанию FOMC, доллар резко обесценился по отношению к евро, поскольку рынки уже ожидали смягчения денежно-кредитной политики и, следовательно, падения доходности долларовых активов. После встречи доллар продолжил обесцениваться, но уже более плавно (Рисунок 1). Осенью и зимой последовало несколько снижений ставок, что в сумме составило 175 базисных пунктов.

Рисунок 1. Обменный курс евро-доллар в сентябре 2007 г.

18 марта 2008 г. FOMC снова снизил учетную ставку по федеральным фондам с 3 до 2 ¼ процента2. Рынки предвидели это движение, поэтому доллар обесценился перед заседанием. Однако рыночные аналитики не ожидали такого большого сокращения (75 базисных пунктов). Основываясь на стандартной теории выбора портфеля для определения обменного курса, доллар должен был обесцениться после встречи из-за более низкого вознаграждения по долларовым активам. На самом деле доллар повысился до из-за рыночных ожиданий, что энергичное политическое решение, вероятно, успешно устранит риск глубокого экономического кризиса (Рисунок 2).

На самом деле доллар повысился до из-за рыночных ожиданий, что энергичное политическое решение, вероятно, успешно устранит риск глубокого экономического кризиса (Рисунок 2).

Рисунок 2. Обменный курс евро-доллара в марте 2008 г.

Эконометрические методы плохо подготовлены для учета таких разнообразных реакций на одно и то же событие. В стандартной модели обменного курса снижение ставки по федеральным фондам на 75 пунктов должно вызвать большее обесценивание доллара, чем снижение на 50 пунктов. Но обменный курс зависит от ненаблюдаемых рыночных ожиданий, которые трудно отразить в этих моделях, как показано выше.

Долгосрочный пункт назначения

Долгожданная слабость доллара ожидалась давно. В конце 1990-х годов большинство экономистов уже беспокоило дефицит текущего счета США, хотя некоторые утверждали, что по разным причинам большой дефицит в долгосрочной перспективе будет устойчивым. По крайней мере, рыночные экономисты, опрошенные Consensus Forecasts в Лондоне, все чаще ожидали, что доллар обесценится по отношению к другим валютам, включая евро. На самом деле слабость евро в первые годы его существования стала неожиданностью.

На самом деле слабость евро в первые годы его существования стала неожиданностью.

Как можно было предсказать ослабление доллара задолго до его прихода, когда обменные курсы непредсказуемы? Причина в том, что, как это ни парадоксально, легче предсказать долгосрочную эволюцию, чем краткосрочную, потому что долгосрочные тренды очищены от шума и пузырей, которые особенно трудно смоделировать, и потому что не требуется точного времени, когда глядя на «долгосрочные» прогнозы.

Что такое «долгоиграющий»?

«Долгий период» можно разложить на три последовательных временных горизонта. Ожидается, что в «очень долгосрочной перспективе» реальный обменный курс (относительная цена одной и той же корзины товаров в двух странах) вернется к постоянному уровню из-за сближения цен на оба торгуемых товара (из-за международный арбитраж) и неторгуемые товары (из-за выравнивания производительности во всем мире). На жаргоне это называется паритетом покупательной способности, и он действует как очень долгосрочный аттрактор.

Ожидается, что в долгосрочной перспективе чистые иностранные активы (ЧИА) страны стабилизируются в процентах от ВВП на некотором равновесном уровне, который может быть связан с демографическими моделями и уровнем развития стран. Стабильность отношения ЧИА к ВВП накладывает некоторые ограничения на торговый счет. Торговый счет должен быть положительным, если коэффициент NFA отрицателен, чтобы компенсировать чистые процентные платежи остальному миру и поддерживать коэффициент NFA постоянным. Поскольку положительный торговый счет требует слабой валюты, отрицательный коэффициент NFA связан со слабой валютой в «долгосрочной перспективе».

Обратите внимание, что сближение демографических структур и уровней развития в разных странах приводит к сближению отношений ЧИА к ВВП в «очень долгосрочной перспективе». Поскольку сумма всех позиций NFA во всем мире должна равняться нулю, это означает, что коэффициенты NFA, а также торговые счета сбалансированы в очень долгосрочной перспективе, что согласуется с паритетом покупательной способности.

В «среднесрочной перспективе» позиции NFA необходимо приспособить к их равновесным уровням за счет корректировок счета текущих операций, а также эффектов оценки (т. е. потенциальных крупных перемещений богатства между странами из-за колебаний цен на активы и валюты). В связи с необходимостью относительно крупных корректировок и ограниченной чувствительностью торговых потоков к относительным ценам ожидается, что в «среднесрочной перспективе» произойдут крупные корректировки обменного курса. Когда отношение NFA к ВВП приближается к своему равновесному значению, счет текущих операций больше не должен отличаться от нуля, и тогда достигается «долгосрочное» значение.

Куда движется курс евро-доллар?

Что этот анализ означает для евро, доллара и их обменного курса? В недавней работе (Bénassy-Quéré, Béreau and Mignon (2008)) мы утверждаем, что и евро, и доллар кажутся завышенными по сравнению с взвешенной по торговле корзиной валют на основе любого из трех определений долгосрочной перспективы. При относительно оптимистичных предположениях относительно эффектов оценки и реакции торговых потоков на обменные курсы евро оказывается переоцененным в двустороннем выражении по отношению к доллару: «среднесрочный» равновесный курс составляет около 1,30–1,40, в то время как сегодняшний обменный курс составляет около 1,60. При более пессимистичных предположениях евро все еще должен укрепляться по отношению к доллару. Однако в долгосрочной и очень долгосрочной перспективе равновесная стоимость евро оказывается намного ниже – около 1,10. Таким образом, наша работа предполагает, что евро, возможно, достиг пика и должен упасть.

При относительно оптимистичных предположениях относительно эффектов оценки и реакции торговых потоков на обменные курсы евро оказывается переоцененным в двустороннем выражении по отношению к доллару: «среднесрочный» равновесный курс составляет около 1,30–1,40, в то время как сегодняшний обменный курс составляет около 1,60. При более пессимистичных предположениях евро все еще должен укрепляться по отношению к доллару. Однако в долгосрочной и очень долгосрочной перспективе равновесная стоимость евро оказывается намного ниже – около 1,10. Таким образом, наша работа предполагает, что евро, возможно, достиг пика и должен упасть.

Тем не менее, доллар кажется переоцененным по отношению к ряду других валют, особенно в Азии. Развитие международных ценных бумаг, номинированных в азиатских валютах, является предварительным условием для того, чтобы международные рынки перестали рассматривать евро как единственную альтернативу ослабленному доллару. Вызывая более быстрое укрепление азиатских валют, это может ускорить корректировку NFA и снизить стоимость роста и падения для еврозоны.