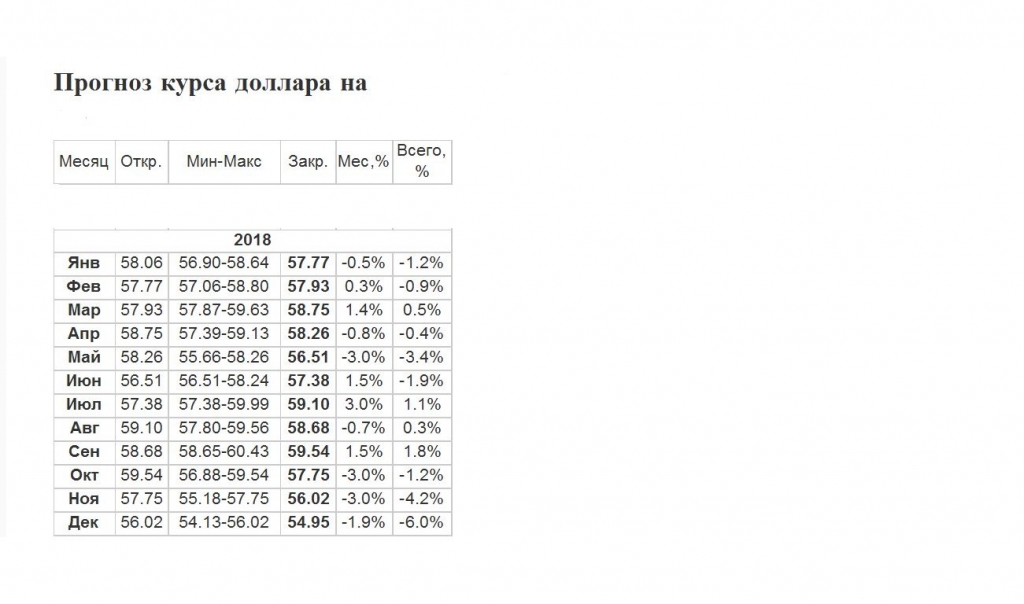

Прогноз курса валют на конец 2018: Доллар — прогноз курса на 2018 год. Таблица по месяцам, мнение экспертов

Содержание

Архив валютных курсов

Все про валюту теперь и в приложении от Минфин

2022

| январь | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 | ||||||

| февраль | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | ||||||

| март | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 | 31 | |||

| апрель | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | |

| май | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 | |||||

| июнь | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | |||

| июль | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 31 |

| август | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | 31 | ||||

| сентябрь | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 19 | 20 | 21 | 22 | 23 | 24 | 25 |

| 26 | 27 | 28 | 29 | 30 | ||

| октябрь | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 | ||||||

| ноябрь | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 | ||||

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

1999

1998

1997

1996

В разделе Индексы на Minfin. com.ua вы можете отслеживать актуальные коммунальные тарифы: на газ, электричество, водоснабжение. Также тут вы можете найти экономические показатели как индекс инфляции, ВВП Украины, среднюю заработную плату и много других показателей.

com.ua вы можете отслеживать актуальные коммунальные тарифы: на газ, электричество, водоснабжение. Также тут вы можете найти экономические показатели как индекс инфляции, ВВП Украины, среднюю заработную плату и много других показателей.

На финансовом портале Minfin.com.ua можно удобно выбрать кредит онлайн по необходимым для вас параметрам. Вы легко найдете беспроцентные кредиты под 0%, кредиты без справок и многое другое.

Курс НБУ:

AUD (австралийский доллар)AZN (азербайджанский манат)BGN (болгарский лев)BYN (белорусский рубль)CAD (канадский доллар)CHF (швейцарский франк)CNY (китайский юань женьминьби)CZK (чешская крона)DKK (датская крона)EGP (египетский фунт)EUR (Евро)GBP (фунт стерлингов Великобритании)HKD (гонконгский доллар)HRK (хорватская куна)HUF (венгерский форинт)IDR (индонезийская рупия)ILS (израильский шекель)INR (индийская рупия)JPY (японская йена)KRW (южно-корейская вона (Корея))KZT (казахстанский тенге)MDL (молдовский лей)MXN (мексиканский песо)NOK (норвежская крона)NZD (новозеландский доллар)PLN (польский злотый)RON (новый румынский лей)RUB (российский рубль)SAR (саудовский риял)SEK (шведская крона)SGD (сингапурский доллар)TRY (новая турецкая лира)USD (доллар США)XDR (СПЗ)ZAR (южно-африканский рэнд)

в 2022 году

- См.

также:

также:

Все курсы валют

Исторические данные валют USD/RUB — Investing.com

Прошлые данные — USD/RUB

Временной период:

Скачать данные

03.10.2022 — 03.11.2022

| 61,9703 | 61,8000 | 62,3590 | 61,8000 | +0.28% | ||

| 61,8000 | 61,2375 | 61,8000 | 61,2375 | +0.92% | ||

| 61,2375 | 61,4775 | 61,8200 | 61,0954 | -0. 39% 39% | ||

| 61,4775 | 61,5200 | 61,8693 | 61,2993 | -0.07% | ||

| 61,5200 | 61,7250 | 61,8275 | 61,2838 | -0.33% | ||

| 61,7250 | 61,7500 | 61,8600 | 61,1660 | -0.04% | ||

| 61,7500 | 61,4875 | 61,9400 | 61,1405 | +0.43% | ||

| 61,4875 | 61,1850 | 61,5965 | 61,1698 | +0.49% | ||

| 61,1850 | 61,2900 | 61,5775 | 60,9083 | -0.17% | ||

| 61,2900 | 61,4000 | 61,6950 | 60,7805 | -0.18% | ||

| 61,4000 | 61,7350 | 62,0484 | 61,1713 | -0.54% | ||

| 61,7350 | 61,5750 | 61,8785 | 61,2025 | +0. 26% 26% | ||

| 61,5750 | 61,6500 | 62,3000 | 61,4728 | -0.12% | ||

| 61,6500 | 62,1075 | 62,5700 | 61,4185 | -0.74% | ||

| 62,1075 | 63,6300 | 63,7123 | 61,7038 | -2.39% | ||

| 63,6300 | 64,4200 | 64,4200 | 62,9249 | -1.23% | ||

| 64,4200 | 63,6600 | 64,9150 | 63,2050 | +1.19% | ||

| 63,6600 | 62,6900 | 64,4728 | 62,6900 | +1.55% | ||

| 62,6900 | 61,0025 | 62,9785 | 61,0025 | +2.77% | ||

| 61,0025 | 60,9025 | 61,6565 | 60,4000 | +0.16% | ||

| 60,9025 | 60,1725 | 60,9580 | 59,6699 | +1. 21% 21% | ||

| 60,1725 | 58,9500 | 60,3804 | 57,7076 | +2.07% | ||

| 58,9500 | 58,8600 | 59,3972 | 58,4000 | +0.15% | ||

| 58,8600 | 58,4500 | 59,6249 | 56,9074 | +0.70% |

| Максимум: 64,9150 | Минимум: 56,9074 | Разница: 8,0076 | Среднее: 61,5916 | Изм. %: 6,0228 |

Каков ваш прогноз по инструменту USD/RUB?

Проголосуйте и узнайте мнения остальных пользователей

Карта валют

Прогноз процентной ставки Bankrate на 2022 год

Спустя два года после того, как глобальная пандемия обрушила экономику США, американцы в 2022 году столкнутся с совершенно другим фоном, который может означать более высокие процентные ставки, несмотря на резкое увеличение числа случаев коронавируса в начале года.

Инфляция в прошлом году достигла максимума почти за 40 лет. Американские работодатели хотят нанять рекордное количество новых сотрудников. Рынки продолжают затмевать предыдущие рекордные максимумы, и ожидается, что финансовая система будет расти опережающими темпами второй год подряд.

Все это заставляет Федеральную резервную систему — ведущего арбитра в том, насколько дорого брать деньги взаймы, — терять терпение, давая финансовой системе больше времени для восстановления после разрушительной вспышки COVID-19. Чиновники ФРС на своем последнем заседании в 2021 году назвали инфляцию самым большим врагом экономики США — прямо сейчас, даже большим, чем растущий вариант Omicron — и наметили как минимум три повышения ставок на год вперед, хотя все зависит от того, как последняя вспышка и экономика разворачивается.

«Федеральная резервная система займет центральное место, поскольку она отучит экономику от стимулов покупки облигаций и почти нулевых процентных ставок», — говорит Грег Макбрайд, CFA, главный финансовый аналитик Bankrate, который ожидает, что ФРС повысит ставки всего два раза. в год. «Инфляция будет ключевой переменной с точки зрения того, как часто и насколько ФРС необходимо повышать ставки».

в год. «Инфляция будет ключевой переменной с точки зрения того, как часто и насколько ФРС необходимо повышать ставки».

Поскольку ФРС готовится поднять процентные ставки в этом году впервые с 2018 года, вот где заемщики и вкладчики могут ожидать повышения ставок по ключевым финансовым продуктам в ближайшие месяцы, согласно прогнозу процентной ставки Bankrate на 2022 год.

Перейти к прогнозам Bankrate для:

- Ипотечных ставок

- Ставки собственного капитала

- Сбережения, денежный рынок и процентные ставки

- Ставки по автокредитам

- Курсы кредитных карт

Ставки по ипотечным кредитам вырастут незначительно, но ожидайте, что ставки станут «американскими горками»

30-летняя ипотека с фиксированной ставкой: 3,5% . Произошло прямо противоположное. Агрессивная ФРС, беспрецедентно низкие ставки по ипотечным кредитам и бегущие из городов американцы способствовали процветанию сектора.

Несмотря на то, что в 2022 году стоимость кредита на дом по-прежнему будет исторически низкой, потенциальные покупатели жилья могут упустить шанс получить ипотечный кредит ниже 3 процентов. Макбрайд считает, что 30-летняя ипотека с фиксированной ставкой достигнет пика в 2022 году на уровне 3,75% и завершит год на уровне 3,5%, что будет самым высоким показателем с мая 2020 года. Годовая доходность казначейства, которую кредиторы используют в качестве эталона для ставок по ипотечным кредитам. Оба также имеют тенденцию влиять друг на друга, при этом ключевая 10-летняя ставка частично отражает инфляционные ожидания инвесторов.

Макбрайд считает, что инфляция в 2022 году заметно замедлится с максимума 2022 года до годового уровня около 3 процентов, в то время как он ожидает, что ключевая ставка по облигациям достигнет максимума в 2 процента, а затем снизится до 1,7 процента. Ключевая ставка не превышала 2% с середины 2019 года.

«Долгосрочные ставки вырастут в первой половине года, но к концу 2022 года опасения по поводу замедления экономического роста исчезнут, и возвращая их обратно», — говорит Макбрайд. «Это означает катание на американских горках по ипотечным ставкам».

«Это означает катание на американских горках по ипотечным ставкам».

Подробнее читайте в прогнозе ставок по ипотечным кредитам Bankrate.

Ссуды под залог жилья станут дороже, популярный HELOC будет расти быстрее, чем ставка по федеральным фондам

Ссуда под залог жилья: 6,25% кредитные линии собственного капитала (HELOC), что означает, что ставки будут расти в 2022 году и будут двигаться в ногу с каждым повышением ставки ФРС. Существующие заемщики, однако, пострадают только в том случае, если у них есть кредит с плавающей процентной ставкой.

Расходы по займам, например, по кредитам под залог недвижимости, являются фиксированными, то есть процентная ставка по ним сохраняется в течение всего срока кредита. HEOC являются переменными, и они являются наиболее распространенной формой заимствования собственного капитала.

«Если ФРС поднимет ставки на четверть пункта, ваша ставка вырастет на четверть пункта в течение одного-двух циклов заявления», — говорит Макбрайд.

Несмотря на это, средняя ставка HELOC будет расти быстрее, чем у ФРС, добавляет Макбрайд. Это связано с тем, что кредиторы будут постепенно отказываться от многих своих рекламных предложений, некоторые из которых были ниже 3 процентов. Прогноз Макбрайда показывает, что средняя ставка HELOC вырастет до 5,05% к концу 2022 года, что примерно на 78 базисных пунктов выше, чем она была на конец 2021 года9.0003

Макбрайд прогнозирует, что к концу 2022 года средняя ставка по кредитам под залог жилья вырастет до 6,25%, что всего на 29 базисных пунктов выше, чем годом ранее.

Для получения более подробной информации ознакомьтесь с прогнозом процентной ставки по собственному капиталу Bankrate.

Вкладчики могут увидеть немного более высокую доходность, но нечем похвастаться

Годовой CD :

- В среднем по стране: 0,35 процента

- Высокоурожайный: 1,25%*

Пятилетний CD :

- В среднем по стране: 0,56 процента

- Высокоурожайный: 1,75%*

Счета денежного рынка:

- В среднем по стране: 0,12 процента

- Высокодоходный: 1,05%*

Сберегательные счета:

- В среднем по стране: 0,11%

- Высокодоходный: 1,05%*

*Доходные общенациональные предложения банков

Вкладчики могут подумать, что они должны радоваться известию о том, что ставки вырастут в 2022 году, но все указывает на вероятность того, что предложения не будут намного более привлекательными.

Финансовые компании все еще плавают в пуле депозитов, а это означает, что им вряд ли придется конкурировать за наличные, повышая доходность. Все это время наличные деньги, которые лежат без дела, теряют свою покупательную способность из-за повышенной инфляции, которая опережает предложения банков.

Согласно прогнозу Макбрайда, годовой депозитный сертификат (CD) должен составлять в среднем 0,35% по стране в 2021 году, а пятилетний CD должен составлять в среднем 0,56% по стране. Другие популярные инструменты — денежный рынок и сберегательные счета — к концу 2022 года должны составить в среднем по стране 0,12% и 0,11% соответственно9.0003

Тем не менее, опытные вкладчики могут найти более привлекательные предложения, присматриваясь к ценам. По словам Макбрайда, лучшие предложения на рынке будут исходить от нетрадиционных онлайн-банков, которые могут предложить более конкурентоспособные ставки по сбережениям.

Высокодоходные однолетние и пятилетние депозитные сертификаты должны достичь 1,25% и 1,75% соответственно, а средняя ставка на денежном рынке и сберегательных счетах должна достичь 1,05% к концу 2022 года.

Более высокие ставки в следующем году «Это будет пустая победа», — говорит Макбрайд. «ФРС будет сложно снизить инфляцию до 2 процентов. Даже если они несколько раз повышают ставки, это не означает, что вклады приносят 2%».

Для получения дополнительной информации прочтите прогноз Bankrate по сберегательным счетам и счетам денежного рынка и прогноз Bankrate по ставкам CD.

Ставки по автокредитам вырастут в 2022 году, хотя нехватка может быть более серьезной проблемой, связанной с затратами

Кредит на новый автомобиль на 5 лет: 4,4% ставки по кредитам будут постепенно расти, хотя и не обязательно более быстрыми темпами, чем повышение ставок ФРС — аналогично предыдущему циклу ужесточения ФРС между 2015 и 2018 годами9.0003

Он считает, что к концу 2022 года средняя процентная ставка по кредиту на новый автомобиль сроком на пять лет достигнет 4,4%, а средняя процентная ставка по кредиту на подержанный автомобиль сроком на четыре года составит 4,85%. Для заемщиков с хорошей кредитной историей самая низкая ставка, предлагаемая на рынке, может оставаться ниже 4 процентов как по новым, так и по использованным кредитным продуктам в течение года.

Для заемщиков с хорошей кредитной историей самая низкая ставка, предлагаемая на рынке, может оставаться ниже 4 процентов как по новым, так и по использованным кредитным продуктам в течение года.

Это не значит, что покупка автомобиля может быть дешевой. По данным Национальной ассоциации автомобильных дилеров, количество новых автомобилей в США в 2021 году сократилось на 65 процентов. Между тем, нехватка чипов сильно сказалась на производстве. Все это означает меньше сделок в дилерских центрах и более высокие ценники, независимо от того, как поведут себя цены в 2022 году9.0003

«Если вы ищете автомобиль, вас меньше всего волнуют цены, — говорит Макбрайд.

Подробнее читайте в автопрогнозе Bankrate.

Ставки по кредитным картам приблизится к допандемическим уровням

Среднегодовая процентная ставка (годовая): 16,9 процента

Ставки по кредитным картам чувствительны к повышению ФРС, поскольку они следуют основной ставке, которая постоянно составляет 3 процентных пункта выше верхней границы ставки по федеральным фондам. Два повышения ставок на четверть пункта означают, что основная ставка вырастет до 3,75 процента в 2022 году, хотя фактические годовые процентные ставки по кредитным картам зависят от оценки кредитоспособности держателей карт и маржи, которую фирмы взимают сверх основной ставки, чтобы заработать деньги.

Два повышения ставок на четверть пункта означают, что основная ставка вырастет до 3,75 процента в 2022 году, хотя фактические годовые процентные ставки по кредитным картам зависят от оценки кредитоспособности держателей карт и маржи, которую фирмы взимают сверх основной ставки, чтобы заработать деньги.

Согласно прогнозу Макбрайда, к концу 2022 года средняя ставка по кредитным картам вырастет до 16,9 процента. Это будет самый высокий показатель с марта 2020 года, отражающий увеличение на 60 базисных пунктов по сравнению с прошлым годом.

«Для существующих держателей карт ставки, которые они увидят в это время в следующем году, будут напрямую связаны с активностью ФРС», — говорит Макбрайд. «Это определенно делает упор на погашение долга по кредитной карте как можно быстрее».

Как и в случае с HELOC, ставки по кредитным картам будут расти в течение одного-двух циклов отчетности после повышения ставки ФРС. Условия существующих держателей карт не изменятся, если они не станут просроченными на 60 дней, но новые предложения карт в 2022 году будут иметь более высокие ставки. Как всегда, более высокие ставки никак не повлияют на держателей карт, если они будут ежемесячно погашать свой баланс.

Как всегда, более высокие ставки никак не повлияют на держателей карт, если они будут ежемесячно погашать свой баланс.

Подробнее читайте в прогнозе кредитной карты Bankrate.

Курсы валют и инфляционное давление | Выступления

[*]

Помощник губернатора (финансовые рынки)

Сидней –

Введение

Я хотел бы поблагодарить CBA за возможность быть здесь сегодня.

Инфляция слишком высока в большинстве стран. Это отражает сбои в поставках в сочетании с высоким спросом.

Произошла беспрецедентная денежно-кредитная реакция с точки зрения размера учетной ставки.

увеличивается в широком диапазоне центральных банков за короткий промежуток времени. На графике 1 показано среднее

учетных ставок в ряде центральных банков, охватывающих около 70 % мировых

экономика. Если ожидания рынка в отношении директивных ставок оправдаются, то к первой половине следующего года средний

учетная ставка увеличится на величину, сравнимую с ростом, наблюдавшимся в середине 2000-х годов –

но хотя это увеличение произошло за четыре года, на это увеличение уйдет всего четыре квартала.

График 1

Увеличение целевой ставки наличности Резервного банка также было значительным и быстрым. После повышения

ставок на 25 базисных пунктов в мае, затем Совет повысил ставки на 50 базисных пунктов в каждом из

четыре встречи в период с июня по сентябрь. На своем октябрьском заседании Совет повысил ставки на 25 базисных

точки. Совет ожидает дальнейшего повышения процентных ставок в предстоящем периоде, учитывая необходимость

установить более устойчивый баланс спроса и предложения и в условиях очень жесткого рынка труда.

Хотя рост заработной платы в Австралии ускорился по сравнению с низкими уровнями последних лет, он остается ниже, чем в

во многих других странах с развитой экономикой. Действительно, рост заработной платы значительно превышает уровни, соответствующие инфляции.

целей в ряде этих стран.

Размер и сроки повышения ставок в Австралии будут зависеть от поступающих данных, включая

реакция расходов домохозяйств на ужесточение финансовых условий, которая все еще работает

через систему. Повышение ставок также будет зависеть от перспектив инфляции и рынка труда.

Повышение ставок также будет зависеть от перспектив инфляции и рынка труда.

В своей сегодняшней презентации я рассмотрю некоторые вопросы, связанные с инфляционным давлением, с акцентом на

поведение валютных курсов, как реальных, так и номинальных.

Реальный обменный курс и заработная плата

Рост заработной платы и инфляция в Австралии были низкими в течение ряда лет до пандемии COVID-19. Глядя на рост одного показателя — цены заработной платы

Индекс (WPI) — ежегодный рост заработной платы примерно на 2 % стал нормальным, в то время как рост на 3–4 % был нормой в течение 15 лет или около того.

до окончания инвестиционного бума в горнодобывающей промышленности (График 2).

График 2

В течение многих лет за последнее десятилетие фактический рост заработной платы был намного слабее, чем предполагал Банк.

прогноз. [1] Банк обсудил ряд причин для этого

неожиданное ослабление, 90 167 [2] 90 168, включая рост уровня участия, повышенный

глобальная конкуренция, изменения в договоренностях о переговорах и технологические достижения.

Другим фактором, способствовавшим образованию свободных мощностей на рынке труда и влиявшему на рост заработной платы, было

длинная тень, отброшенная окончанием бума инвестиций в горнодобывающую промышленность. На фоне резкого роста цен на сырьевые товары,

инвестиции в горнодобывающую промышленность и связанные с добычей полезных ископаемых выросли с примерно 2 процентов ВВП до бума до

пик около 9процентов в 2012 году. Это массовое расширение производственных мощностей подкрепляло

значительный и продолжительный рост спроса на австралийскую рабочую силу. Но как только новая инфраструктура была

на месте, и по совпадению условия торговли начали ухудшаться, спрос на рабочую силу заметно снизился.

Всплеск спроса на рабочую силу в годы бума и последующий спад оказали значительное влияние на

роста заработной платы и австралийского доллара, который сохранялся в течение многих лет после пика добычи полезных ископаемых

инвестиции. [3]

Чтобы понять эти эффекты, полезно рассмотреть два предела регулировки, которые позволили

ресурсный сектор для привлечения рабочей силы в годы бума. Во-первых, и это наиболее очевидно, компании в ресурсах

Во-первых, и это наиболее очевидно, компании в ресурсах

сектор предлагал гораздо более высокую заработную плату в австралийском долларе, чем в других местах. Этот

призвал рабочих по всей стране отказаться от других начинаний и перейти в этот сектор.

Номинальный обменный курс обеспечил вторую погрешность и помог сдержать более широкий

инфляционное давление в условиях сильного роста внутреннего спроса. Высокая оценка

Австралийский доллар за годы, предшествовавшие пику инвестиционного бума в горнодобывающей промышленности, подтолкнул его стоимость вверх.

австралийской заработной платы в иностранной валюте. Это сделало условия для несырьевых фирм в торгуемых

труднее, а рост инвестиций, производства, занятости и заработной платы в тех частях

экономика. Между тем ресурсные компании извлекали выгоду из резкого роста цен на свою продукцию.

и возлагали большие надежды на будущую прибыль от новой инфраструктуры, которую они строили. Таким образом, они

были готовы платить более высокую заработную плату и поглощать высвободившуюся рабочую силу из более слабых секторов.

Ключевым моментом было то, что корректировка в годы бума была достигнута с балансом роста заработной платы в

Условия австралийского доллара и повышение номинального обменного курса, что привело к росту заработной платы в иностранной валюте

условия.

Мы можем подытожить величину этих двух пределов корректировки, сравнив номинальный взвешенный по торговле

индекс обменного курса (или TWI) с реальным курсом TWI на основе удельных затрат на оплату труда (График 3). [4]

номинальный TWI вырос на 25% за этот период (примерно с 2003/04 по 2011/12). Реальный TWI вырос на 45%.

Разница между ними заключается в дополнительном росте заработной платы в австралийских долларах по сравнению с ростом заработной платы.

для наших торговых партнеров (выраженных в их национальной валюте и скорректированных на разницу в

рост производительности). Действительно, рост удельных затрат на рабочую силу в Австралии составил около 2 процентных пунктов.

выше в среднем в год в годы бума, чем до бума (таблица 1).

Средний рост удельных затрат на рабочую силу у наших основных торговых партнеров практически не изменился по сравнению с

за эти периоды. Инфляция в Австралии также была выше в годы бума, чем до бума;

среднее значение за этот период было ближе к верхней границе целевого диапазона инфляции в 2–3 процента, а временами инфляция была заметно выше

3 процента. Таким образом, несмотря на то, что обменный курс ослабил влияние шока условий торговли,

– уменьшая потребность в более высокой заработной плате в австралийском долларовом выражении – экономика по-прежнему ощущала

некоторые инфляционные удары по дороге.

График 3

| Предварительный торговый бум (1992/93 – 2002/03) | Условия торгового бума (2003/04 – 2011/12) | Бум после торговых условий (2012/13 – 2018/19) | |

|---|---|---|---|

| Детерминанты обменного курса | |||

| Условия торговли | 0,9 | 7,0 | −0,8 |

| Индекс цен на сырьевые товары РБА | 0,1 | 16,1 | −3,2 |

Дифференциал доходности за 3 года (изменение в п. п.)* п.)* | −0,5 | −0,3 | −2,2 |

| Курсовые меры | |||

| Номинальный TWI | 0,2 | 2,7 | −3,7 |

| Реальный индекс потребительских цен TWI | 0,2 | 3,8 | −3,4 |

| Реальный TWI ULC | −0,1 | 4,6 | −4,8 |

| Внутренняя политика | |||

| Целевая процентная ставка (изменение на процентную ставку)** | −0,9 | −0,7 | −1,7 |

| Заработная плата и цены*** | |||

| Индекс потребительских цен | 2,3 | 2,8 | 1,9 |

| Усеченный средний индекс потребительских цен | 2,5 | 3,0 | 2,0 |

| Индекс цен на заработную плату | 3,3 | 3,8 | 2,2 |

| Удельные затраты на оплату труда | |||

| Австралия | 1,9 | 4. 1 1 | 1,1 |

| Торговые партнеры**** | 0,7 | 1,4 | 2,0 |

* Доходность австралийского суверена за вычетом доходности США, Источники: АБС; Блумберг; ОЭСР; РБА; Yieldbroker | |||

Как только условия торговли и инвестиций в добычу полезных ископаемых ухудшились, а соответствующая рабочая сила освободилась от

ресурсный сектор, этот процесс корректировки работал в обратном направлении.

Последующее снижение номинального обменного курса снизило стоимость австралийской рабочей силы в иностранной

валютные условия, помогая направить рабочую силу, которая теперь была в избытке в сырьевом секторе, обратно в другие

торгуемые сектора. Номинальный TWI обесценился на 20 % с конца бума до 2019 года.. По

Однако само по себе это обесценение оказалось недостаточным для восстановления уровня конкурентоспособности

Австралийская рабочая сила достигла уровня, существовавшего до бума, и поглотила все резервные мощности экономики.

Это было достигнуто за счет более медленного роста стоимости австралийской рабочей силы в долларовом выражении по сравнению с

наши торговые партнеры. Действительно, за этим последовал длительный период низкого роста заработной платы в Австралии. Например,

годовой рост WPI упал до уровня, который был на 1 процентный пункт ниже норм, существовавших до бума майнинга. Более

Однако для конкурентоспособности важно, что рост удельных затрат на рабочую силу снизился на аналогичную величину.

При этом инфляция в среднем составила 1,9процентов, чуть ниже целевого диапазона инфляции, с конца

инвестиционного бума в горнодобывающей промышленности вплоть до пандемии.

Потребовалось довольно много лет после того, как инвестиции в горнодобывающую промышленность достигли пика, чтобы реальный австралийский TWI вернулся к прежним значениям.

близко к своему уровню до бума добычи полезных ископаемых. В то время как более медленный рост заработной платы лишь постепенно способствует корректировке

в реальном обменном курсе, это не верно для номинального обменного курса, учитывая, что он может быть намного больше

гибкий. В связи с этим возникает вопрос: почему гибкий номинальный обменный курс не скорректировался таким образом, чтобы

способствовать более быстрой корректировке реального обменного курса?

Одной из примечательных особенностей этого эпизода было то, что обесценивание номинального TWI началось не в

серьезно примерно до 18 месяцев после пика условий торговли. Это могло отчасти отразиться

Это могло отчасти отразиться

ожидания в отношении условий торговли, которые какое-то время оставались на повышенном уровне, даже когда фактические

условия торговли ухудшились. [5] Это также, вероятно, отразило эффект очень

низкие процентные ставки по всему миру и нетрадиционная денежно-кредитная политика, принятая ведущими странами с развитой экономикой

в ответ на мировой финансовый кризис.

Тем временем Резервный банк смягчил денежно-кредитную политику с конца 2011 года в ответ на преобладающее более слабое

экономические условия в Австралии. Однако примерно с 2016 года Банк уравновешивал возможности более быстрого

возврат инфляции к целевому диапазону за счет дальнейшего снижения денежной ставки на фоне среднесрочных рисков

связано с увеличением и без того высокого уровня долга домохозяйств. [6]

Решения Совета были направлены на ограничение накопления финансовых диспропорций, которые могут быть источником

нестабильность на трассе.

Однако со временем улики изменились. Стало ясно, что даже при смягчении денежно-кредитной политики

Стало ясно, что даже при смягчении денежно-кредитной политики

что произошло, в экономике все еще оставались резервные мощности, которые сказывались на росте заработной платы и

инфляция. Потребуется дальнейшее смягчение политики, чтобы поглотить эту способность и повысить инфляцию.

Кроме того, произошло ужесточение стандартов кредитования в ответ на австралийский Prudential.

Предыдущее ужесточение макропруденциальной политики регулирующим органом, несколько уменьшившее

опасения, связанные с долгами домохозяйств. Соответственно, денежная ставка была снижена до конца 2019 года.и

Австралийский доллар обесценился до самого низкого уровня за более чем десятилетие. Следовательно, примерно ко времени

пандемии, уровень международной конкурентоспособности Австралии, существовавший до горнодобывающего бума, был восстановлен.

Доллар США, австралийский доллар и инфляция

В течение этого года доллар США значительно вырос по отношению к валютам

как в странах с развитой экономикой, так и в странах с формирующимся рынком (график 4). 12-процентное повышение

12-процентное повышение

Доллар США в торгово-взвешенном выражении соответствует быстрому росту процентных ставок в США относительно

по сравнению с экономиками многих других стран, включая Австралию.

График 4

Снижение курса валют по отношению к доллару США добавит некоторое давление к и без того высоким ставкам

инфляция в целом ряде стран с развитой и развивающейся экономикой за счет роста цен на импортные товары

и услуги. Это связано с тем, что большая часть мировой торговли выставляется в долларах США. [7] Однако,

если оставить все как есть, это будет неполной оценкой эффекта ужесточения монетарной политики ФРС.

политика. Следует также отметить еще два момента.

Во-первых, более высокие процентные ставки в Соединенных Штатах со временем помогут остановить рост спроса на

товары и услуги. На экономику США приходится около 25 процентов мировой экономики (на основе

по номинальному ВВП на 2021 год в долларовом выражении). Таким образом, ослабление давления спроса в Соединенных Штатах

помочь облегчить заметную часть глобального спроса.

Во-вторых, когда большинство мировых валют обесцениваются по отношению к доллару США, домохозяйства и

фирмы в этих странах не будут так же готовы и не в состоянии платить те же доллары США, номинированные

цены на их импорт. Следовательно, мы можем ожидать, что эти цены будут снижаться или, по крайней мере, расти менее быстро.

со временем.

Мы действительно можем увидеть этот эффект довольно четко и в очень короткие сроки с однородными товарами, такими как

товары, торгуемые на мировых спотовых рынках. Возьмем в качестве примера золото и нефть. Ежедневные изменения в

цены на эти товары в долларах США обычно имеют сильную отрицательную корреляцию с

изменение стоимости доллара США (график 5). То есть, когда доллар США растет,

цены на эти товары в среднем несколько снижаются.

График 5

Хотя этот ответ может занять больше времени, чтобы отыграться на рынках товаров и услуг, которые не так

однородны и не торгуются на глобальных спотовых рынках, такая же корректировка, вероятно, произойдет для

широкий ассортимент продаваемых товаров.

Несмотря на это, для многих стран с формирующимся рынком, вероятно, будет иметь место значительный перенос

обесценивание их валют по отношению к доллару США к внутреннему инфляционному давлению. Этот

отражает тенденцию стран с формирующейся рыночной экономикой иметь большую долю торгуемых товаров в своем

потребительских корзин по сравнению со странами с развитой экономикой. [8] Кроме того, инфляция менее прочно закреплена

в этих экономиках.

Ряд стран – как развитых, так и развивающихся – пережили широкомасштабный обмен

норма амортизации. Таким образом, в этих странах будет наблюдаться более заметный рост импорта.

цены в результате. Это контрастирует со странами, в которых обесценивание валюты было более узким.

основанный на.

Австралийский доллар относится к последнему лагерю. Несмотря на то, что он значительно обесценился по сравнению с

Доллар США, упавший в этом году на 14%, в торгово-взвешенном выражении,

Австралийский доллар обесценился всего на 2 % за тот же период (график 6).

В торгово-взвешенном выражении австралийский доллар в целом изменился в соответствии с его фундаментальной

детерминанты. В частности, это было частично подкреплено повышенными ценами на некоторые из наших ключевых

товарный экспорт. Цены на сырьевые товары в целом снизились за последние несколько месяцев, но остаются

вокруг уровней, наблюдаемых на рубеже года. Падение австралийского доллара за последние месяцы

также согласуется с падением разницы между процентными ставками в Австралии и процентными ставками основных

экономики. Опять же, многое из этого отражает быстрое и перспективное повышение учетной ставки в Соединенных Штатах.

США, что больше, чем для наличной ставки в Австралии, исходя из рыночных ожиданий.

График 6

Меньшее обесценивание австралийского доллара в торгово-взвешенном выражении, чем по отношению к доллару США.

важно, потому что TWI обычно оказывает большее влияние на нашу импортированную инфляцию, чем любой другой

двусторонняя ставка. [9] Модели Банка предполагают, что амортизация будет

[9] Модели Банка предполагают, что амортизация будет

способствуют более высокому уровню потребительских цен в Австралии. Но эффект от амортизации в

TWI, который мы наблюдали за год до настоящего времени, составляющий около 2 процентов, оценивается как относительно

скромный. Грубое эмпирическое правило из наших моделей предполагает, что уровень индекса потребительских цен (ИПЦ)

будет выше всего примерно на 0,2% в течение нескольких лет.

И последнее, что касается быстрого роста процентных ставок в США и повышения курса доллара США — это

потенциальные финансовые последствия этого для других экономик. Наибольшее беспокойство вызывают некоторые развивающиеся рынки.

экономики с повышенным уровнем внешнего долга, выраженного в иностранной валюте и не хеджированного.

Оффшорный долг Австралии хорошо застрахован. [10] Кроме того, поскольку австралийские банки, выпускающие долговые

оффшорный обмен большей части обратно на австралийские доллары, по сути они выплачивают австралийские проценты

ставки на это финансирование, а не более высокие ставки в США. [11] Другими словами, рост процентных ставок в США не

[11] Другими словами, рост процентных ставок в США не

вероятно, окажет значительное влияние на стоимость фондирования австралийских банков.

Заключение

Длинная тень, отброшенная окончанием бума инвестиций в горнодобывающую промышленность, способствовала многолетнему снижению заработной платы

рост в Австралии. Но при реальном обменном курсе Австралии

исходя из удельных затрат на рабочую силу, вернувшихся к уровням, существовавшим до бума добычи полезных ископаемых,

адаптация, похоже, исчерпала себя.

В этом году доллар США заметно вырос, так как процентные ставки в США росли быстрее, чем

таковые во многих других странах. Поскольку большая часть мировой торговли выставляется в долларах США, это добавит

к стоимости импорта на время. Но рост процентных ставок в США также будет способствовать снижению

глобальное инфляционное давление. Хотя обменный курс может играть важную роль в результатах инфляции,

обесценение номинального взвешенного по торговле обменного курса Австралии за год до настоящего времени будет

способствовать лишь очень скромному повышению уровня потребительских цен в предстоящий период.

Примечания

Я благодарю Тима Аткина и Джейкоба Харриса за их

отличная помощь в подготовке этого выступления. [*]

См., например, Bishop J and N Cassidy (2017),

Понимание роста низкой заработной платы в

Австралия, Бюллетень RBA , март. [1]

См. Бишоп и Кэссиди, № 1; Лоу П. (2019),

Рынок труда и запасные части

Потенциал, Обращение к Комитету экономического развития Австралии (CEDA)

Мероприятие, Аделаида, 20 июня; Лоу П. (2018 г.), Производительность, заработная плата и процветание,

Обращение к Австралийской промышленной группе, Мельбурн, 13 июня; Дебель Джи (2019), Занятость и заработная плата, Австралия

Национальная конференция Совета социального обслуживания (ACOSS) 2019 г., Канберра, 26 ноября; Джейкобс Д.

и Спешка (2015), Почему

Так ли низок рост заработной платы?, РБА Бюллетень , июнь. [2]

См. Kent C (2012), Последствия сильной экономики Австралии для

Рост в Азии, Выступление на конференции «Структурные изменения на подъеме Азии»,

Канберра, 19 сентября; Пламб М. , Кент С. и Бишоп Дж. (2013 г.), Последствия сильной экономики Австралии для

, Кент С. и Бишоп Дж. (2013 г.), Последствия сильной экономики Австралии для

Рост в Азии, исследовательский дискуссионный документ РБА № 2013-03; Кент С. (2016), «После бума», Bloomberg Breakfast,

Сидней, 13 сентября. [3]

Этот показатель реального обменного курса дает

чувство международной конкурентоспособности с точки зрения затрат на рабочую силу, и поэтому наиболее

полезно при сравнении роста заработной платы в разных странах. Однако это не всеобъемлющий

мера конкурентоспособности – например, она не отражает влияние маржи и

нетрудовые затраты на международную конкурентоспособность, и на нее распространяются различные ограничения данных.

Другой часто упоминаемый показатель реального обменного курса основан на потребительских ценах. [4]

См. Chapman B, J Jääskelä and E Smith (2018),

А

Перспективная модель австралийского доллара, RBA Bulletin ,

Декабрь; Хамбур Дж., Л. Кокерелл, С. Поттер, П. Смит и М. Райт (2015 г.), «Моделирование австралийского доллара», RBA

Райт (2015 г.), «Моделирование австралийского доллара», RBA

Документ для обсуждения исследования № 2015-12. [5]

См. Lowe P (2019), Инфляция

Таргетинг и экономическое благополучие, обращение к обеду Фонда Аника поддерживается

NAB и ABE, Сидней, 25 июля; Лоу П. (2019), «Некоторые отголоски Мелвилла», сэр Лесли

Лекция Мелвилла, Канберра, 29 октября. [6]

См. Gopinath G, E Boz, C Casas, F Díez, P

Гуринчас и М. Плагборг-Мёллер (2020), «Парадигма доминирующей валюты», 90 464 американца.

Экономический обзор , 110 (3), стр 677–719. [7]

Для более широкого обсуждения обменного курса

перенос в странах с формирующимся рынком, см. BIS (2019), Annual Report , June,

Глава II – Основы денежно-кредитной политики в странах с формирующимся рынком: таргетирование инфляции, обменный курс

и финансовая стабильность. [8]

Это отражено в макроэкономической отчетности Банка.

также:

также: