Прогноз на курс доллара на сентябрь: Курс доллара. Прогноз на 26-30 сентября – Финансы – Коммерсантъ

Содержание

Посмотрите причины укрепления курса доллара против мировых валют — ЭкспертРУ — Курс доллара. Курс доллара прогноз. Прогноз курса доллара до нового года. Курсы валют на ноябрь 2021. Прогноз курса валют. Курс доллара прогноз на ноябрь 2021. Прогноз курса доллара. Что будет с курсом доллара? Что будет с курсом доллара в 2022? Прогноз курса. (12 октября 2021)

Финансовые рынки

Курсы валют

Доллар

США

Сергей Мануков

корреспондент Expert. ru

ru

12 октября 2021, 12:54

Резкое изменение отношения к американскому доллару началось в сентябре, когда инвесторы лихорадочно искали безопасные варианты вложения денег

Zuma\TASS

С каждым днем позиции доллара, который буквально считанные недели назад, казалось, слабел на глазах, укрепляются. Американская валюта набирает силу, утверждает Bloomberg, на фоне ожидаемого сокращения закупок ФРС гособлигаций, сезонного спроса на американскую валюту и энергетического кризиса.

Возвращение доллара на лидирующие позиции, по крайней мере, в данный конкретный момент очевидно. Сейчас, например, за него дают столько же иен, сколько три года назад, в декабре 2018 года. К тому же, по данным CFTC, заемные средства сейчас занимают по отношению к нему наиболее сильную бычью позицию в этом году. К этим факторам следует прибавить и то, что сторнирование рисков для Bloomberg Dollar Index, сравнивающее стоимость опционов, показывает, что отношение инвесторов к доллару сейчас самое положительное с начала пандемии.

Статья по теме:

Курс доллара: эксперты сделали новый прогноз по рублю на конец 2021 года

Победный марш доллара не замедлили даже разочаровывающие данные по безработице в США за сентябрь. Инвесторы продолжают надеяться, что ФРС начнет уже в этом году уменьшать объемы закупок гособлигаций и других активов. В инфляционных сигналах отчета Минтруда США многие инвесторы увидели признаки того, что ФРС начнет поднимать ключевую ставку скорее рано, чем поздно. Ее подъем приведет к увеличению процентных ставок по облигациям и дальнейшему укреплению доллара.

Джон Гварди из Saxobank считает, что доллар «сделает ужасной жизнь «медведей» в четвертом квартале».

Большинство экспертов полагает, что больше всего доллар усилится по отношению к валютам с низкой процентной ставкой (евро, иена и т. д.), потому что центробанки Европы и Японии скорее всего поднимут ключевую ставку после ФРС.

д.), потому что центробанки Европы и Японии скорее всего поднимут ключевую ставку после ФРС.

Статья по теме:

Курс доллара: эксперты сделали прогноз по рублю на ближайшие полгода

«Мы приближаемся к сворачиванию (количественного смягчения) в США, и остальные валюты с низкой процентной ставкой все еще остаются на солидном расстоянии,- объяснил аналитик CIBC Джереми Стретч в интервью Bloomberg TV Monday.- Центробанки вроде ЕЦБ следующие пару-тройку лет вероятно будут выжидать, а такая ситуация на руку длинным позициям по доллару».

Сейчас у двухлетних американских гособлигаций процентная ставка на 99 базисных пунктов выше, чем у европейских облигаций с таким же сроком погашения, и на 41 пункт выше, чем у японских. Для наиболее популярных десятилетних облигаций разница в ставках еще больше: 173 для еврозоны и 152 для Японии.

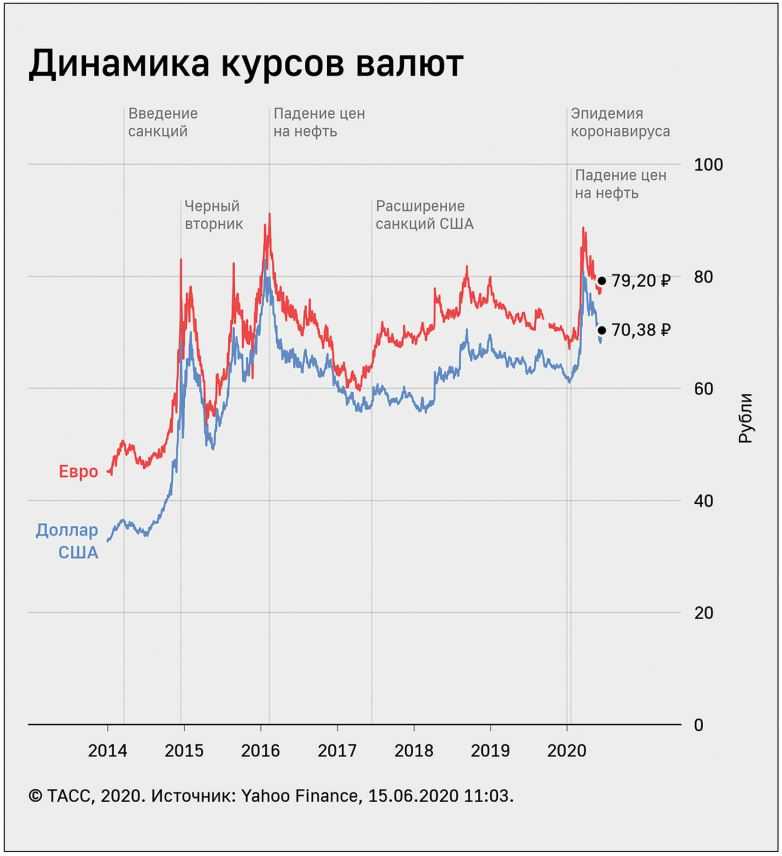

Резкое изменение отношения к американскому доллару началось в сентябре, когда инвесторы лихорадочно искали безопасные варианты вложения денег после начала кризиса на рынке недвижимости в Китае и соединения замедления темпов восстановления глобальной экономики и ускорения инфляции. Еще один благоприятный для американской валюты фактор – энергетический кризис, который продолжает свирепствовать на глобальных рынках. Беспрецедентный рост цен на газ, нефть и электроэнергию идет на пользу доллару и ослабляет евро, потому что энергетическая безопасность США значительно выше, чем Европы.

Сейчас курс евро к доллару вплотную приблизился к самому низкому с июля 2020 года. Это произошло частично как раз благодаря укреплению доллара в последнее время. Со второй половины прошлого года валютные спекулянты закрывают долгие позиции по евро. На прошлой неделе они были самыми низкими с марта прошлого года.

В аналитической записке для клиентов JPMorgan ее автор Мира Чандан объяснила нынешнюю привлекательность доллара для инвесторов комбинацией снижения прогнозов темпов роста глобальной экономики и роста темпов инфляции.

Кстати, доллар как безопасное прибежище является относительно новым явлением. В тяжелые времена валютные торговцы обычно ищут спасение и стабильность в японской иене и швейцарском франке. Доллар присоединился к ним сейчас благодаря своей непоколебимой ликвидности и расширению разрыва в процентных ставках.

В следующие несколько месяцев в пользу доллара будет играть, полагает Bloomberg, и политика ФРС. Причем, доллар будет укрепляться не только по отношению к валютам традиционных «безопасных гаваней». На стороне американской валюты и сезонные качели: в четвертом квартале она обычно укрепляется по отношению к остальным валютам G-10.

Реклама

Новости партнеров

Новости СМИ2

Курс доллара на сентябрь 2022 года: прогноз

Фото: pasja1000 // pixabay.com

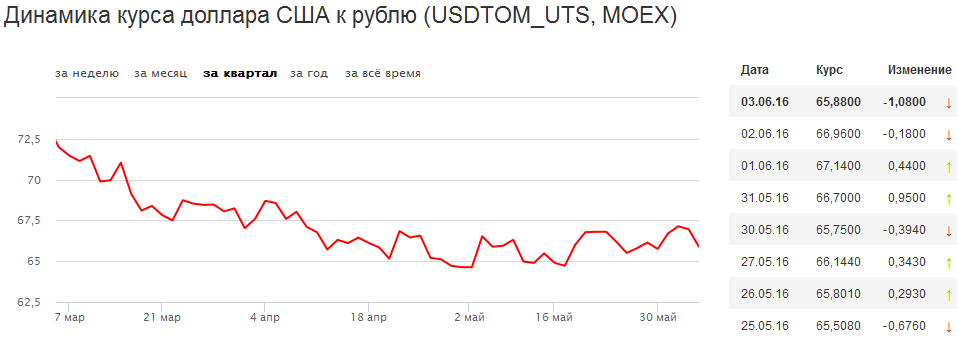

В ближайшей перспективе курс доллара и евро будет находится в диапазоне 62-64 рубля, но предстоящей осенью может вернуться к уровню начала 2022 года.

Основной причиной является тот факт, что экономика России базируется на поставках продукции на мировые рынки. В частности, в азиатском регионе товары из России готовы импортировать исключительно со скидками. Чтобы компенсировать её необходим высокий курс, но это, в свою очередь, вызовет рост цен на внутрироссийском рынке.

Что может повлиять на курс доллара в сентябре

В течение первого осеннего месяца на курс пары рубль/доллар окажут влияние несколько факторов:

- сальдо торгового баланса,

- цена на энергоносители,

- активность инвесторов,

- действия правительства на валютном рынке,

- активность экспортеров.

На курс российской национальной валюты может повлиять увеличение параллельного импорта, объём которого уже составляет $6,5 млрд. До конца 2022 года рост этого показателя прогнозируется на уровне около $16 млрд.

Наиболее важным аспектом станет процесс девалютизации и переход на альтернативные валюты для расчётов в рамках внешнеторговой деятельности.

Несмотря на текущие ограничения доступа на валютный рынок России для нерезидентов, низкий интерес к рисковым активам на внешних торговых площадках из-за ожидаемого ужесточения денежно-кредитной политики ФРС будет поддержкой доллару на российском рынке.

Очередное решение по процентной ставе ФРС огласит 21 сентября. В случае её повышения на 0,75% доллар укрепится по отношению к рублю.

Влияние на рубль в сентябре также окажет динамика цен на нефтерынке и политика ОПЕК+. Очередное заседание нефтекартеля состоится 1 сентября.

Краткосрочное влияние на курс рубля окажут данные по инфляции, которые Росстат опубликует в первой декаде сентября. В случае сохранения дефляции это может оказать краткосрочное позитивное влияние на рубль.

Центробанк РФ огласит своё решение по ключевой ставке 16 сентября. Ожидается, что регулятор снизит её в случае сохранения дефляционных факторов на 0,25%-0,5%. Тем не менее, это может оказать ослабляющий эффект на рубль.

Помимо этого, в сентябре ожидается возвращение бюджетного правила на валютный рынок, хотя и с некоторыми поправками, что негативно скажется на курсе рубля. Однако ожидать резкого ослабления российской валюты не стоит.

Однако ожидать резкого ослабления российской валюты не стоит.

Как бы не складывалась ситуация, сентябрь нельзя в целом назвать переломным месяцем для рубля и экономики России. Для более точного прогноза перспектив российского валютного рынка следует дождаться конца осени.

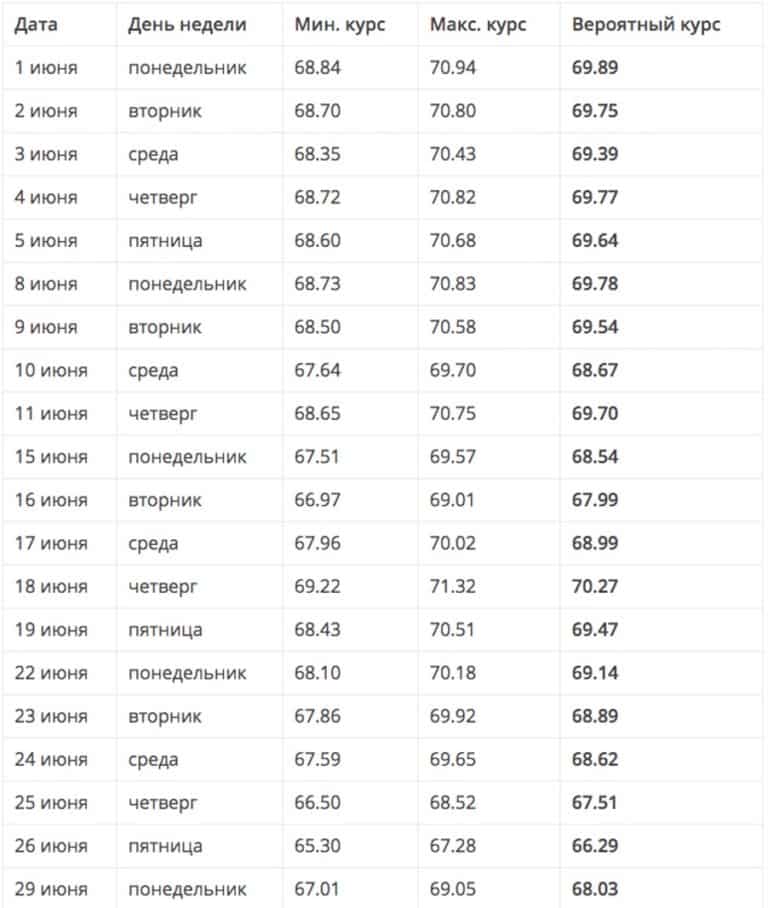

Прогноз курса доллара на сентябрь 2022 года

Большинство аналитиков российских банков и финансовых организаций, в том числе Газпромбанка, ПСБ, ФГ «Финам», ИК «Велес Капитал», Freedom Finance Global, Sberbank Investment Research и других, считают наиболее вероятным сценарием волатильность курса рубля в диапазоне 55-69 за доллар.

Эксперты ожидают, что в сентябре рост объёмов торгов валютами дружественных стран продолжит расти, но не столь высокими темпами, как раньше. Несмотря на переориентацию российской экономики на рынки Азии, горизонт экономических отношений пока ещё держится на достаточно широком уровне.

Покупать или продавать доллар осенью 2022 года

Многие россияне продолжают хранить свои накопления в долларах и евро и не знают, как им поступить с валютой в текущей ситуации. Наиболее безопасным и разумным выходом станет выбор в пользу другой валюты для накопления сбережений, в том числе юаня. Учитывая исторический крах фондового рынка Европы в настоящее время и решение российского правительства придерживаться политики дедолларизации, вкладывать деньги в доллар или евро не стоит. Аналогичного мнения придерживаются, как ведущие независимые эксперты, так и аналитики Центробанка России.

Наиболее безопасным и разумным выходом станет выбор в пользу другой валюты для накопления сбережений, в том числе юаня. Учитывая исторический крах фондового рынка Европы в настоящее время и решение российского правительства придерживаться политики дедолларизации, вкладывать деньги в доллар или евро не стоит. Аналогичного мнения придерживаются, как ведущие независимые эксперты, так и аналитики Центробанка России.

Добавьте INFINICA.ru в список ваших источников

долларов США сильнее; Золото и акции слабеют

Реклама

Сентябрь Обзор сезонности на валютном рынке:

- В девятом месяце года доллар США обычно демонстрирует сильную динамику.

- Евро и японская иена, как правило, отстают от остальных основных валют в сентябре.

- Сентябрь был слабым месяцем как для цен на золото, так и для акций США.

Начало месяца требует пересмотра сезонных моделей, которые влияли на валютные рынки в течение последних нескольких лет. В сентябре мы сосредоточимся на последних 5-летних и 10-летних показателях, оба из которых охватывают торговлю во время свертывания агрессивных интервенций центрального банка, начиная с 2008/2009 гг.Глобальный финансовый кризис — не отличается от среды, в которой мы находимся сейчас.

В сентябре мы сосредоточимся на последних 5-летних и 10-летних показателях, оба из которых охватывают торговлю во время свертывания агрессивных интервенций центрального банка, начиная с 2008/2009 гг.Глобальный финансовый кризис — не отличается от среды, в которой мы находимся сейчас.

Тем не менее, как и в случае последних шести месяцев, сохраняющиеся нетипичные условия снижают надежность использования сезонности в качестве важного индикатора ценового действия. По-прежнему сохраняется ситуация, когда мировые товарные рынки остаются в бедственном положении на фоне продолжающегося вторжения России в Украину, а глобальные цепочки поставок все еще имеют дело с китайской стратегией «снова-снова-снова-ноль-COVID». Таким образом, мы должны сделать вывод, что стратегии, основанные на тенденциях сезонности, по-прежнему ненадежны по сравнению с предыдущими годами.

Ежемесячная сводка сезонности Форекс – сентябрь 2022 г.

Сезонность Forex в евро (через EUR/USD)

Сентябрь – медвежий месяц для пары EUR/USD с точки зрения сезонности. За последние 5 лет это был второй худший месяц в году для пары, средний убыток составил -1,06%. За последние 10 лет это был пятый худший месяц в году со средним убытком -0,42%.

За последние 5 лет это был второй худший месяц в году для пары, средний убыток составил -1,06%. За последние 10 лет это был пятый худший месяц в году со средним убытком -0,42%.

Сезонность Форекс в британском фунте (через GBP/USD)

Сентябрь – смешанный месяц для GBP/USD с точки зрения сезонности. За последние 5 лет это был шестой худший месяц в году для пары, средний убыток составил -0,03%. За последние 10 лет это был третий лучший месяц года со средним приростом +0,12%.

Сезонность Forex в японской иене (через USD/JPY)

Сентябрь – бычий месяц для USD/JPY с точки зрения сезонности. За последние 5 лет это был лучший месяц года для пары, средний прирост составил +1,43%. За последние 10 лет это был третий лучший месяц года со средним приростом +0,89%.

Сезонность форекс в австралийском долларе (через AUD/USD)

Сентябрь – медвежий месяц для пары AUD/USD с точки зрения сезонности. За последние 5 лет это был третий худший месяц в году для пары, средний убыток составил -0,9. 6%. За последние 10 лет это был четвертый худший месяц в году со средним убытком -0,52%.

6%. За последние 10 лет это был четвертый худший месяц в году со средним убытком -0,52%.

Сезонность форекс в новозеландском долларе (через NZD/USD)

Сентябрь – смешанный месяц для NZD/USD с точки зрения сезонности. За последние 5 лет это был четвертый худший месяц в году для пары, средний убыток составил -0,89%. За последние 10 лет это был пятый худший месяц в году со средним приростом +0,11%.

Сезонность Форекс в канадских долларах (через доллар/канадский доллар)

Сентябрь – бычий месяц для USD/CAD с точки зрения сезонности. За последние 5 лет это был пятый лучший месяц в году для пары со средним приростом +0,19%. За последние 10 лет это был шестой лучший месяц в году со средним приростом +0,30%.

Сезонность Форекс в швейцарских франках (через доллар/швейцарский франк)

Сентябрь – бычий месяц для пары доллар/швейцарский франк с точки зрения сезонности. За последние 5 лет это был лучший месяц года для пары, средний прирост составил +1,36%. За последние 10 лет это был третий лучший месяц года со средним приростом +0,59.%.

За последние 10 лет это был третий лучший месяц года со средним приростом +0,59.%.

Сезонность форекс в американском S&P 500

Сентябрь – медвежий месяц для американского S&P 500 с точки зрения сезонности. За последние 5 лет это был второй худший месяц в году для индекса, потеряв в среднем -0,92%. За последние 10 лет это был худший месяц в году, средний убыток составил -0,35%.

Сезонность Forex в золоте (через XAU/USD)

Сентябрь – очень медвежий месяц для золота (XAU/USD) с точки зрения сезонности. За последние 5 лет это был худший месяц года для драгоценного металла, средний убыток составил -2,89.%. За последние 10 лет это был второй худший месяц в году, средний убыток составил -2,18%.

— Написано Кристофером Веккьо, CFA, старшим стратегом

Изображение © Adobe Images

По мнению аналитиков Capital Economics, доллар может находиться в финальной фазе своего многомесячного роста, хотя они предупреждают, что еще слишком рано готовиться к тому, что доллар перевернется и развернет тренд. .

.

Анализ, проведенный независимым поставщиком финансовых и экономических исследований, показывает, что Федеральная резервная система приближается к концу своего цикла ужесточения, и, как результат, существует ограниченное пространство для дальнейшего расширения ожидаемой разницы процентных ставок в пользу доллара.

Но исследование также предполагает, что доллар развернется только после того, как ФРС завершит повышение, что дает некоторые подсказки относительно перспектив обменного курса фунта к доллару (GBP/USD), который с середины 2021 года имеет тенденцию к снижению в соответствии с широкомасштабное ралли американской валюты.

Ожидания повышения процентной ставки в ФРС, войны на Украине и падения фондового рынка после пандемии — все это подтолкнуло доллар вверх.

«С начала 2021 года доллар укрепился примерно на 15% с учетом торговли, что соответствует самому быстрому ралли доллара в истории», — говорит Йонас Гольтерманн, старший экономист по рынкам в Capital Economics.

Тенденция к понижению пары GBP/USD завершилась историческим минимумом 1,0354, достигнутым 26 сентября, после значительного падения, которое заставило ряд аналитиков делать прогнозы о том, что снижение продолжится до паритета и потом дальше.

Вверху: GBP/USD с дневными интервалами. Чтобы быстрее выполнять свои платежные требования, рассмотрите возможность установки бесплатного оповещения о курсе FX здесь.

В то время аналитик Джордан Рочестер из Nomura сказал, что спад был предвестником возможного падения к концу года ниже паритета.

«То, что мы наблюдали сегодня утром, с небольшим восстановлением фунта стерлингов с глубины ниже 1,04, скорее всего, является краткосрочной фиксацией прибыли, а не какой-либо материальной причиной для радости», — заявил Рочестер 26 сентября после публикации отчета. исторические минимумы.

С тех пор фунт восстановился по отношению к доллару, а «взрыв», наблюдавшийся 26 сентября, напоминает чрезмерное движение, которое обычно предвещает конец долгосрочного тренда.

Чтобы фунт упал ниже паритета по отношению к доллару, валюта США должна возобновить тенденцию к повышению.

Глядя на индекс доллара — более широкую меру общей динамики доллара США — видно, что пик был достигнут недалеко от надира в паре GBP/USD:

Вверху: индекс доллара на дневных интервалах.

Приведенный выше график также показывает, что хотя доллар и оторвался от недавних максимумов, он все еще повышен благодаря долгосрочным показателям.

Доллар перестал укрепляться или просто отдышался перед очередным импульсом вверх?

«Пока еще слишком рано призывать к надлежащему развороту тренда, и доллар все еще может достичь новых максимумов, если глобальные перспективы еще больше ухудшятся, но возможности дальнейшего роста с этого момента кажутся ограниченными. Погоня за дальнейшим укреплением доллара не кажется привлекательной с точки зрения риска и вознаграждения», — говорит Мариос Хаджикириакос, старший инвестиционный аналитик XM. com.

com.

ФРС подтвердила рынкам в своем октябрьском отчете, что она еще не закончила повышение процентных ставок, что разочаровало некоторых участников рынка, ожидавших неминуемого «поворота» в политике ФРС.

Именно этот «поворот» к концу цикла подъема в конечном итоге подорвет силу доллара и потенциально может привести к развороту тренда.

Но ФРС, тем не менее, скорее всего, замедлит свой цикл повышения ставок, поскольку в декабре ожидается повышение на 50 базисных пунктов, что станет сигналом к окончанию периода чрезмерного повышения на 75 базисных пунктов.

Дальнейшее замедление почти наверняка произойдет в начале 2023 года, поскольку экономика замедляется в ответ на уже проведенное повышение ставок.

Но есть причина, по которой было бы преждевременно делать ставку против доллара, предупреждает Гольтерманн.

(Если вы хотите обезопасить свой бюджет на международные платежи, вы можете подумать о сохранении текущего курса для использования в будущем или установить заказ на идеальный курс, когда он будет достигнут, дополнительную информацию можно найти здесь. )

)

«В В большинстве предыдущих циклов политики ФРС доллар продолжал укрепляться даже после того, как краткосрочные процентные ставки в США достигли пика, поскольку растущий спрос на активы-убежища привел к росту доллара», — говорит он.

«Учитывая явное замедление мировой экономики и усиление нестабильности финансовых рынков, мы по-прежнему считаем, что на этот раз будет разыгран аналогичный сценарий и что курс доллара по отношению к большинству основных валют продолжит расти в течение оставшейся части этого года и в первой половине 2023 года», — говорит Гольтерманн.

Capital Economics сообщает, что доллар США продолжит укрепляться по отношению к большинству других валют в ближайшие кварталы, поскольку ФРС агрессивно ужесточает политику, замедляется глобальный рост, а аппетит к риску остается слабым.

«Мы ожидаем дальнейшего падения евро и фунта стерлингов, поскольку Европа переживает более глубокую рецессию, чем другие крупные экономики, а ухудшение условий торговли в регионе продолжает влиять на обменные курсы», — говорит Гольтеманн.

Capital Economics говорит, что, скорее всего, это произойдет после первой половины 2023 года, прежде чем мы сможем с уверенностью сказать, что период укрепления доллара закончился.

Последствия международных переводов: GBP/USD

Фунт потерял 15,20% покупательной способности по отношению к доллару в 2022 году, но покупатели доллара оказались бы в еще более невыгодном положении еще в конце сентября, когда курс упал до рекордно низкого уровня.

GBP/USD, похоже, пережил отскок против тренда в течение октября, но теперь есть признаки того, что он ослабевает.

Платежи в иностранной валюте в основном связаны с управлением рисками, и прямо сейчас риск для тех, кто держит фунты по отношению к доллару, становится еще выше.

В качестве альтернативы, те, кто хочет купить фунт стерлингов, могут подождать и посмотреть, действительно ли доллар предлагает последний толчок; в конце концов, они могут позволить себе роскошь сидеть на многолетней силе.