Прогноз на курс евро: Каким будет курс доллара к рублю в 2023 году: прогнозы аналитиков

Содержание

Каким будет курс доллара к рублю в 2023 году: прогнозы аналитиков

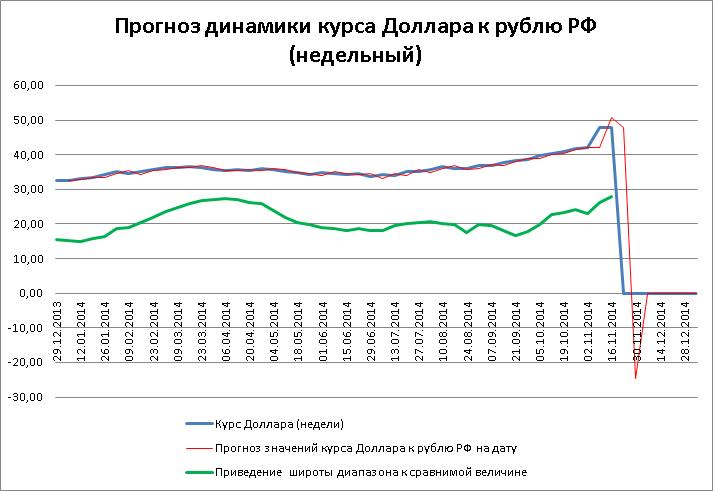

К концу декабря курс доллара начал расти: «РБК Инвестиции» собрали свежие прогнозы аналитиков о том, каким будет курс доллара в 2023 году и как инвестор может защитить свои средства

Фото: Екатерина Кузьмина / РБК

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Продолжит ли падать курс рубля

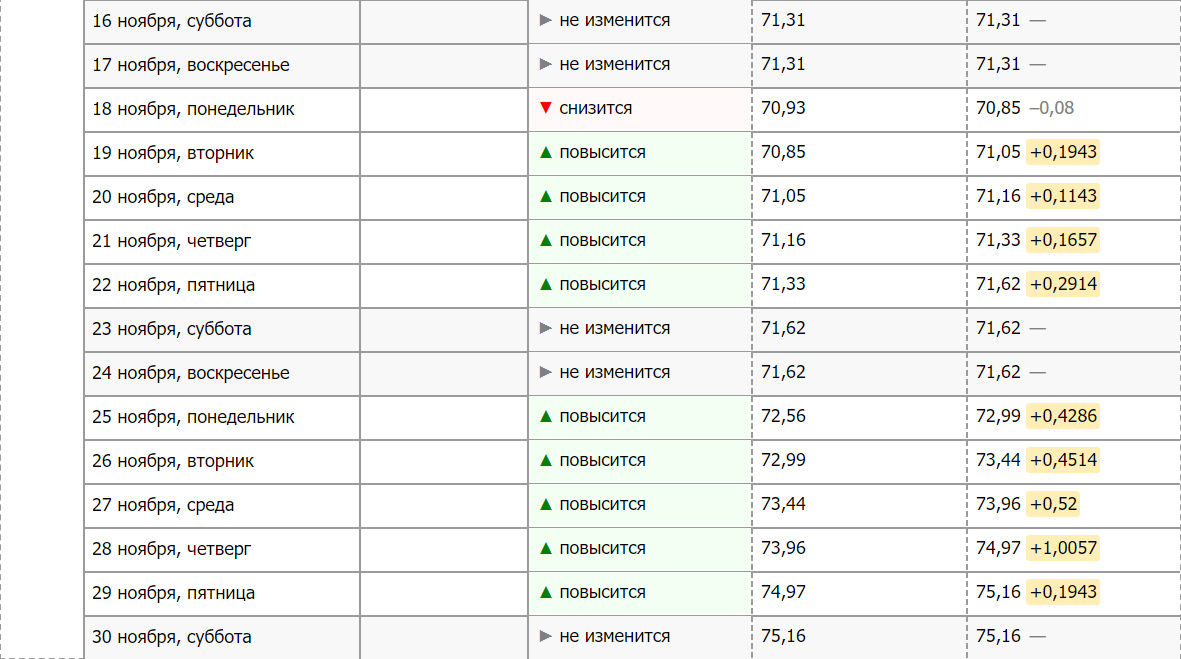

В декабре рубль стремительно дешевел к доллару — с закрытия торгов 1 декабря по закрытие 23 декабря курс российской валюты потерял 14,16% стоимости, опустившись до ₽70,2 за доллар. На пике 22 декабря курс доллара превышал ₽72,63, однако в четверг и пятницу рубль немного укрепился.

www.adv.rbc.ru

Это происходило в отсутствие внешних проявлений фундаментальных факторов, однако могло быть вызвано изменениями в платежном балансе: ростом спроса на валюту со стороны импортеров и снижением продаж экспортерами, отмечают опрошенные «РБК Инвестициями» эксперты.

Введение в начале декабря механизма ценового потолка для российской нефти оказывает давление на курс рубля, но это не единственный и не главный фактор, считает глава Минфина Антон Силуанов. По его словам, причиной падения рубля стал рост импорта.

«Импорт, во-первых, пошел более активно, в первую очередь за счет этого (происходит ослабление рубля. — «РБК Инвестиции»). Сейчас ограничения были введены на нефть, на газ, они с точки зрения финансовых последствий сегодня не действуют, но наверняка на участников рынка оказали моральное воздействие», — сказал Силуанов (цитата по «Интерфаксу»). Однако снижение курса российской валюты, по словам министра финансов, не требует пересмотра официальных оценок по инфляции на год, так как показатели остаются ниже прогноза.

«Темп роста экспорта снижается на фоне санкций, эмбарго, потолка цен и падения [котировок] самих фьючерсов на нефть и газ. А импорт пошел вверх после весеннего провала на 50% в годовом выражении, сейчас можно говорить лишь о падении на 20%», — объяснил эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер. По его словам, сигналы об этом на рынке наблюдались давно, но для многих игроков нужно было подтверждение тенденций.

По его словам, сигналы об этом на рынке наблюдались давно, но для многих игроков нужно было подтверждение тенденций.

«В ноябре была зафиксирована довольно резкая просадка внешнеторгового профицита России (по данным ЦБ, до $13 млрд с $19 млрд за октябрь). В декабре падение, вероятно, продолжилось с учетом снижения цен на нефть, усиления негативного влияния санкционного режима и сезонного роста импорта. Следствием этих процессов стало текущее ослабление курса, поддержанное сезонным ростом профицита рублевой

ликвидности

», — рассказал главный аналитик ПСБ Денис Попов.

Михаил Зельцер полагает, что уровни иностранных валют полностью реализовали потенциал ослабления рубля на 2022-й — начало 2023 года. По его словам, таргеты «БКС Мир инвестиций» в ₽70 за доллар и ₽10 по юаню исполнены. «Сейчас уже наблюдается, скорее, рыночная волатильность на фоне массового захода в инвалюту при пониженном предложении. Спекулятивный фактор также весом», — считает эксперт.

Спекулятивный фактор также весом», — считает эксперт.

При этом рассчитывать на вмешательство ЦБ ради укрепления рубля не стоит. По словам первого заместителя председателя Банка России Владимира Чистюхина, сложившийся курс абсолютно рыночный и сбалансированный: «Все, что происходит на рынке, это результат спроса и предложения. Другое дело, что когда ликвидность рынка, объем рынка сокращаются, то любые изменения в спросе и предложении приводят к большей

волатильности

, к большему движению. Но ничего другого. По большому счету, на таких коротких горизонтах оценивать изменения просто неперспективно», — сказал Чистюхин 21 декабря в ходе лекции в МГИМО.

Заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко полагает, что государство пока не предпринимает активных мер по стабилизации курса, поскольку волатильность не запредельная и вмешательство не требуется. «При необходимости арсенал средств будет задействован, но в текущей ситуации рынок, на мой взгляд, способен отрегулировать себя сам», — сказал он.

В последнюю неделю года экспортеры будут продавать больше валюты, чтобы заплатить налоги в конце месяца, а импортеры снизят активность перед Новым годом, пояснил Ващенко. Он ожидает, что к концу года пара доллар/рубль вернется в диапазон ₽60–65. Коррекционное укрепление рубля в начале 2023 года или стабилизацию курса вблизи достигнутых уровней ожидают и в Промсвязьбанке.

Ослабление рубля выглядит логичным на фоне последних санкций и снижения стоимости российской нефти, считает начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко.

Однако резкое ускорение покупок валюты в последние дни он связывает с конвертацией крупных объемов валюты экспортерами и покупками валюты инвесторами, которые хотели заранее выйти из рублевых активов на период длинных выходных. «В ближайшее время по-прежнему нельзя исключать новых инерционных максимумов по зарубежным валютам, однако с приближением пика налоговых платежей декабря можно ожидать возвращения части позиций, утраченных рублем за последние дни», — добавил Кравченко.

Фото: Екатерина Кузьмина / РБК

Прогнозы по курсу доллара на 2023 год: «Об уровнях конца ноября нужно просто забыть»

«БКС Мир инвестиций», эксперт по фондовому рынку Михаил Зельцер: «В ближайшие сессии ожидаем стабилизацию курса и коррекцию валютных пар вниз. И в начале 2023 года можем спокойно увидеть доллар у ₽67,5, евро в районе ₽70, а юань вновь под уровнем ₽10, но о тех уровнях, что были еще в конце ноября, нужно просто забыть».

ИК «Ренессанс Капитал», главный экономист по России и СНГ Софья Донец и экономист по России и СНГ Андрей Мелащенко: «В 2023 году мы видим курс на уровне ₽70–75 за доллар в базовом сценарии. В начале года рубль может несколько укрепиться относительно текущих уровней на фоне сезонного снижения импорта и «впитывания» вливаний рублевой ликвидности со стороны бюджета, приходящихся на конец года».

Freedom Finance Global, заместитель директора аналитического департамента Георгий Ващенко: «Базовым является сценарий боковой динамики курса или незначительного ослабления рубля, при котором курс доллара не вырастет выше ₽75».

ФГ «Финам», аналитик Александр Потавин: «Можно предположить, что в начале 2023 года курс доллара будет торговаться в районе ₽68–72. В начале января, после длинных новогодних праздников, курс рубля обычно укрепляется. В течение 2023-го курс рубля будет оставаться нестабильным — не стоит исключать как подъема курса доллара в район ₽80, так и постепенного снижения курса доллара до ₽65–68 (эти котировки более вероятны к лету)».

Промсвязьбанк, главный аналитик Денис Попов: «Мы ждем курс в районе ₽65 за доллар и ₽69 за евро в начале 2023 года. В первом квартале 2023 года допускаем дальнейшее коррекционное укрепление курса рубля к ₽62–63 за доллар. В целом в 2023 году мы прогнозируем закрепление тренда к постепенному ослаблению национальной валюты до ₽75–80 за доллар на конец года».

ИК «Велес Капитал», начальник отдела анализа банков и денежного рынка Юрий Кравченко: «Ожидаем ₽65–70 за доллар и ₽68–73 за евро в начале 2023 года. В то же время декабрьское ослабление рубля может оказаться репетицией снижения курса валюты РФ в 2023 году. Основным фактором давления на рубль станет сокращение валютной экспортной выручки из-за санкционных ограничений. В этом сценарии ожидаем в течение 2023 года в среднем ₽70–75 за доллар и ₽75–80 за евро».

В то же время декабрьское ослабление рубля может оказаться репетицией снижения курса валюты РФ в 2023 году. Основным фактором давления на рубль станет сокращение валютной экспортной выручки из-за санкционных ограничений. В этом сценарии ожидаем в течение 2023 года в среднем ₽70–75 за доллар и ₽75–80 за евро».

Фото: Никита Попов / РБК

Что будет влиять на российскую валюту в новом году?

«Котировки рубля прежде всего зависят от предложения валюты и спроса на нее на Московской бирже. Введение потолка цен от G7 и эмбарго на российскую нефть от ЕС уже в декабре стали ухудшать ситуацию с платежным и торговым балансом РФ, но все последствия этого пока неясны», — рассказал аналитик ФГ «Финам» Александр Потавин.

Он отметил, что ранее фундаментально курс рубля поддерживали высокие цены на нефть и сохранение объемов поставок нефти на экспорт: «Ухудшение этих показателей в декабре уже оказывает сильное влияние на биржевой курс рубля. Так, средняя цена нефти Urals с 15 ноября по 14 декабря снизилась до $57,5 за баррель».

Так, средняя цена нефти Urals с 15 ноября по 14 декабря снизилась до $57,5 за баррель».

Поставки нефти на экспорт из российских портов к 16 декабря упали на 54%, сообщал Bloomberg: с 3,4 млн баррелей в сутки нефтяной экспорт танкерами из России сжался до 1,6 млн и стал самым низким с начала года. По данным агентства, недельный доход бюджета от экспортной пошлины на сырую нефть упал на 54%, или $77 млн — до $66 млн, что стало самым низким показателем за год.

Потавин также подчеркнул, что из-за отсутствия нового механизма бюджетного правила Минфина России в 2022 году курс рубля стал вновь четко коррелировать с ценами на нефть: «При более-менее стабильных объемах экспорта при стоимости Urals $60 за баррель курс доллара должен быть справедливо оценен в районе ₽67–68. При нефти $55 за баррель курс доллара может вырасти до ₽70–71, а при снижении до $50 — ₽74–75. Падение объемов экспорта внесет корректировки в эти данные».

Вице-премьер России Александр Новак заявил, что Россия запретит поставку нефти и нефтепродуктов странам, которые потребуют соблюдения потолка цен, и может сократить добычу нефти в начале 2023 года на 500–700 тыс. баррелей в сутки.

баррелей в сутки.

«Перспективы рубля во многом зависят от геополитических факторов. Отсутствие санкций в отношении биржевой инфраструктуры — необходимое условие существования открытых торгов. Если реализуются геополитические риски и биржевые торги станут невозможными, то и прогнозировать курс национальной валюты станет невозможно», — предупредил заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко.

«Государственная политика оказывает существенное влияние на рубль, решения, которые будут формировать динамику курса, станут приниматься ситуативно. Курс не является полностью свободным, поскольку движение капитала ограничено. Государство не заинтересовано ни в укреплении, ни в резком ослаблении рубля сейчас, поэтому боковой тренд — это базовый сценарий», — полагает Ващенко.

Эксперт считает, что в долгосрочном плане давление на рубль может усилиться из-за падения объема внешнеторговых операций и роста денежной массы. Но спрос на валюту в качестве защитного актива низкий из-за геополитических рисков владения. Кроме того, риски резкого ослабления рубля при необходимости купируются регуляторными ограничениями, отметил Ващенко.

Но спрос на валюту в качестве защитного актива низкий из-за геополитических рисков владения. Кроме того, риски резкого ослабления рубля при необходимости купируются регуляторными ограничениями, отметил Ващенко.

По оценке ЦБ, физический объем экспорта в 2022 году сократится на 15–16%, а в 2023 году экспорт в реальном выражении уменьшится еще на 7,5–11,5% под влиянием санкций Евросоюза.

Ослабление рубля до уровня около ₽80 и выше возможно только при наиболее негативном сценарии большего спада глобальной экономики и снижения цен на нефть значительно ниже $50 за баррель, рассказали эксперты ИК «Ренессанс Капитал» Софья Донец и Андрей Мелащенко.

Как инвестор может защититься от риска колебания курса?

На отечественном финансовом рынке хеджировать риски изменения курса рубля возможно с помощью опционов на валюту или инвестирования в драгоценные металлы, рост которых ожидается в 2023 году, рассказал главный аналитик ПСБ Егор Жильников.

«Защитой от ослабления рубля также могут выступить инструменты фондового рынка, например дивидендные акции экспортеров (в текущих условиях интереснее всего выглядит сектор горной добычи и металлургии)», — добавил эксперт ПСБ. Ориентированные на экспорт компании традиционно выигрывают от ослабления рубля, поскольку выручку от продажи товара они получают в валюте и обменивают ее на рубли для оплаты текущих расходов.

Ориентированные на экспорт компании традиционно выигрывают от ослабления рубля, поскольку выручку от продажи товара они получают в валюте и обменивают ее на рубли для оплаты текущих расходов.

Также альтернативой могут стать иностранные валюты дружественных стран, рассказали экономисты ИК «Ренессанс Капитал» Донец и Мелащенко: «Хотя количество инструментов для инвестиций в «дружественных» валютах ограничено, они могут быть альтернативой традиционным доллару и евро с учетом, как ожидается, завершающегося в 2023 году цикла ужесточения монетарной политики в развитых странах».

Также привлекательная альтернатива — замещающие

облигации

, номинированные в иностранной валюте, но с выплатами в локальной валюте, считают в «Ренессанс Капитале».

«Компенсировать ослабление рубля могут акции, и не обязательно именно экспортеров, поскольку потоки выручки идут и через банковскую систему. Российские бумаги по-прежнему находятся на низких уровнях, хотя дивидендная доходность рынка в разы выше мировых аналогов, да и срок окупаемости инвестиций (

Российские бумаги по-прежнему находятся на низких уровнях, хотя дивидендная доходность рынка в разы выше мировых аналогов, да и срок окупаемости инвестиций (

P/E

) ниже среднего в два раза», — считает эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер.

По его словам, рост валют вскоре может быть учтен в курсе индексов и отдельных бумаг: «Например, привилегированные акции «Сургутнефтегаза» ранее очень хорошо отыгрывали снижение курса рубля, поскольку от этого зависел годовой дивиденд, рассчитываемый от «валютной кубышки»

эмитента

на конец года».

Инвесторы могут в качестве страховки от обесценения курса рубля использовать акции российских нефтяников, которые получат больше рублевой выручки из-за ослабления национальной валюты, подтверждает аналитик ФГ «Финам» Александр Потавин, напоминая о негативном влиянии потолка цен и эмбарго.

Он добавил, что для защиты от падения курсовой стоимости акций и курса валюты можно использовать стратегию хеджирования рисков путем покупки пут-опциона. В этом случае инвестор получает право продать свой актив в оговоренный срок по оговоренной на текущий момент цене, заплатив за это право премию продавцу опциона, рассказал Потавин.

В этом случае инвестор получает право продать свой актив в оговоренный срок по оговоренной на текущий момент цене, заплатив за это право премию продавцу опциона, рассказал Потавин.

Больше интересных историй и новостей о финансах в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Курс валют 2023 – эксперты дали прогноз по доллару и евро на год

Ситуация на валютном рынке в последние месяцы 2022 года на первый взгляд нормализовалась. Наличный доллар торгуется на уровнях чуть выше 40 грн/$, что недалеко от официального курса. UBR.ua разобрал с экспертами, какой будет курс доллара в следующем году. Базовый сценарий разбивает год на две части.

Нацбанк будет бороться с девальвацией гривны в 2023-м новыми ограничениями для украинцев, – эксперт

Первое полугодие – стабильность

В первом полугодии, полагают эксперты, ситуация на валютном рынке при базовом сценарии несильно будет отличаться от той, которая сложилась сейчас. Стабильности будут способствовать вливания международной финансовой помощи, которая уже поступает и будет продолжать поступать Украине.

Стабильности будут способствовать вливания международной финансовой помощи, которая уже поступает и будет продолжать поступать Украине.

«Все будет зависеть, безусловно, от ситуации на фронтах. Но в моем базовом сценарии на первое полугодие у нас запас прочности. Мы всецело продолжаем зависеть от капитала наших западных партнеров, и ситуация зависит от того, насколько стабильно помощь будет поступать. А когда закончатся боевые действия, в период восстановления, конечно, нам понадобится очень многое», – считает финансовый аналитик Андрей Шевчишин.

Большую роль играет то, будет ли Национальный банк отказываться совсем от фиксированного курса или переносить его выше уровня, который сегодня составляет 36,6 грн/$. В случае «освобождения» курса наличный доллар и евро тоже подорожают.

Доллар укрепляется. Каким будет курс валют в январе 2023 года

«На протяжении 2023 года мы ждем, что НБУ придется принимать волевое решение об откреплении официального курса продажи валюты, но при этом большей цены, чем 43-45 гривен за доллар и 46-47 гривен за евро не будет«, – считает аналитик компании «Центр биржевых технологий» (ЦБТ) Максим Орыщак.

Второе полугодие – проблемы

Ко второму полугодию 2023 года начнутся проблемы, вызванные системными сбоями в экономике вследствие войны и вызванных ею разрушений. Промышленный потенциал страны в значительной степени уничтожен, а частично простаивает из-за отключений электричества из-за ракетных ударов по объектам критической инфраструктуры. А урожаи, которые обеспечивают приток валюты, в этом году низкие.

«Будет требоваться масштабное вливание, и на вторую половину 2023 года гривна уже будет находиться под прессингом. А выход экономики из кризиса и сильная потребность в капитале, восстановление будут зависеть от программ, и вот тогда возникнут предпосылки для некоторой либерализации валютного рынка. Будут ли они реализованы, трудно сказать», – считает Андрей Шевчишин.

По его мнению, Нацбанк все-таки не решится в следующем году на переход к плавающему курсообразованию из опасения, что курс резко уйдет вверх, а это нанесет ущерб программам восстановления, зависимым от импорта.

Повышение зарплат приведет к девальвации гривны: в Минфине объяснили социальную политику на 2023 год

«Не думаю, что при текущем сценарии Нацбанк решится на свободное курсообразование, поскольку мы импортозависимы, и потребность в импорте требует крепкой гривны. Нацбанк будет держать фиксированный курс, чтобы помочь экономике стабилизироваться, и пойдет на свободное курсообразование, только когда будут достаточные предпосылки для свободного движения капитала. Вряд ли они появятся в следующем году«, – полагает Андрей Шевчишин.

Новый курс доллара

Чем дешевле будет валюта, которая будет заходить в Украину, тем это более выгодно для покупок импортных комплектующих, а также для плановых выплат правительства по долгам. Такая ситуация будет подталкивать НБУ сохранять фиксированный курс, но, вероятно, с очередным «переносом» на новые уровни, которые компенсировали бы сложные процессы.

«Если не будет достаточной внешней помощи, то будет трудно. Плюс некоторые долговые обязательства были перенесены с погашением на 2023 год. Все может сойтись, и это, конечно, надавит на курс. Тем более, когда «пружина» курса была зажата, что мы сейчас наблюдаем на межбанке, либерализация приведет к тому, что пружина должна «выстрелить». Все эти факторы, плюс какие-то послабления, которые начнутся, будут поддавливать курс», – предупреждает Андрей Шевчишин.

Плюс некоторые долговые обязательства были перенесены с погашением на 2023 год. Все может сойтись, и это, конечно, надавит на курс. Тем более, когда «пружина» курса была зажата, что мы сейчас наблюдаем на межбанке, либерализация приведет к тому, что пружина должна «выстрелить». Все эти факторы, плюс какие-то послабления, которые начнутся, будут поддавливать курс», – предупреждает Андрей Шевчишин.

Если в этом случае, говорят эксперты, финансовая помощь будет поступать в таких же недостаточных объемах, то это приведет к сдвигу как официального фиксированного курса НБУ, так и курса на наличном рынке.

Украина нарастила госдолг в валюте и гривне: причина – внешние заимствования

«Если финпомощь будет идти так же, как обещанная военная техника, мы и восстанавливаться будем такими же недостаточно хорошими темпами, а потребности экономики будут возрастать. В результате страна будет испытывать дефицитный «голод». И валютный рынок должен будет отыграть высокую инфляцию, и остальное. На второе полугодие 45,5 грн/$ официального курса к концу года мы вполне можем получить. Наличный, вероятно, будет в районе 50 грн/$», – прогнозирует Андрей Шевчишин.

На второе полугодие 45,5 грн/$ официального курса к концу года мы вполне можем получить. Наличный, вероятно, будет в районе 50 грн/$», – прогнозирует Андрей Шевчишин.

Гривна лучше

Впрочем, эксперты прогнозируют, что в следующем году спрос населения на валюту также снизится, так как наличный доллар все меньше становится инструментом сбережения накоплений. Дело в том, что банки самостоятельно контролируют спред между курсом продажи и покупки валюты и фактически не дадут людям заработать на конвертации

«Население, понимая это, постепенно привыкнет к новой парадигме жизни в национальной валюте. По сути, доллары и евро нужны для международных расчетов, и мы ждем, что 2023 год станет периодом, когда люди будут массово переходить на расчеты и накопления только в гривне. Это будет не патриотичный позыв, а понимание, что на иностранной валюте больше заработать нельзя. В такой ситуации станут крайне привлекательными депозиты в гривне«, – резюмирует Максим Орыщак.

Главная новость

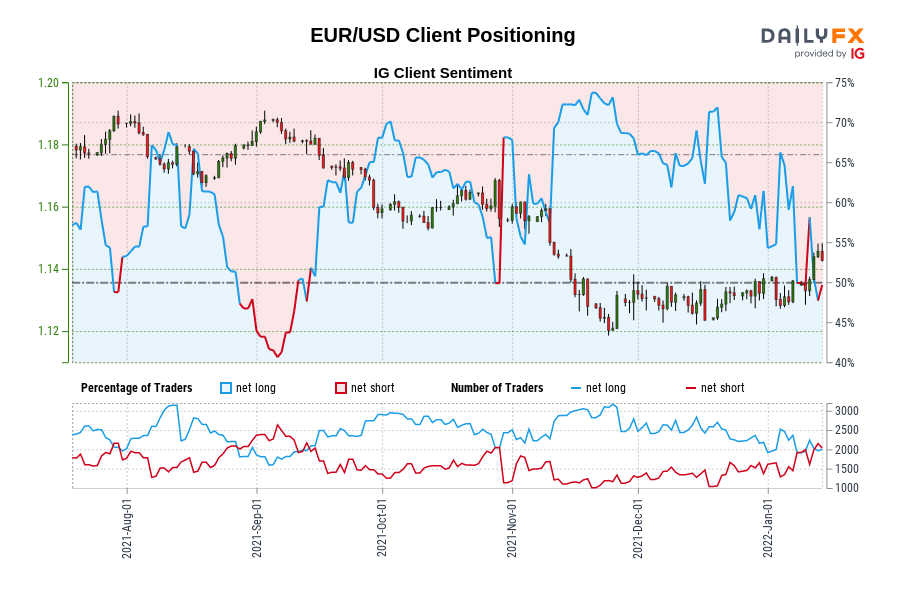

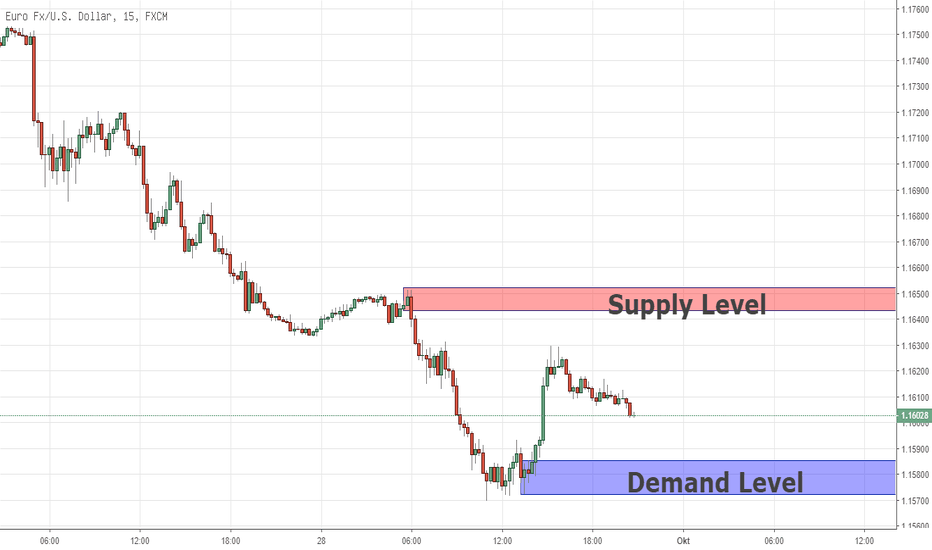

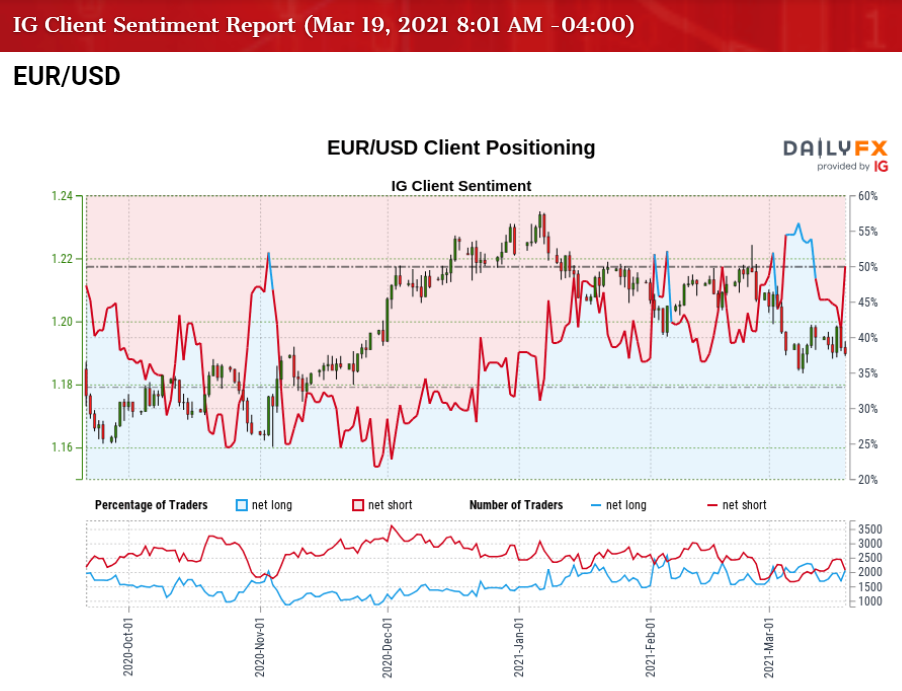

Leading 2023 Прогнозы курса EUR/USD на Новый год

- Наш Facebook

- Наш Твиттер

- Смотреть канал на Youtube

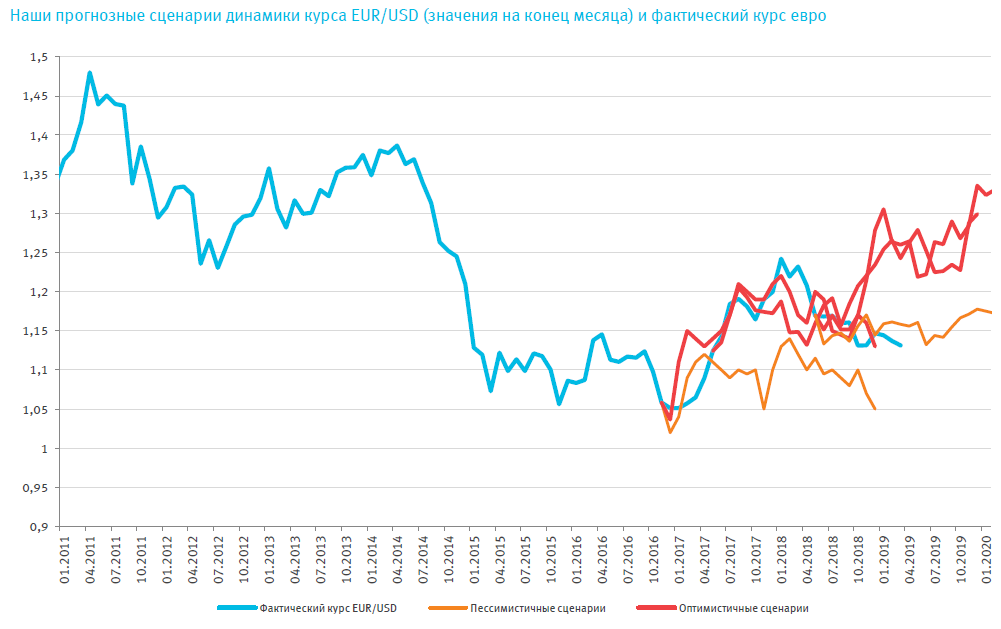

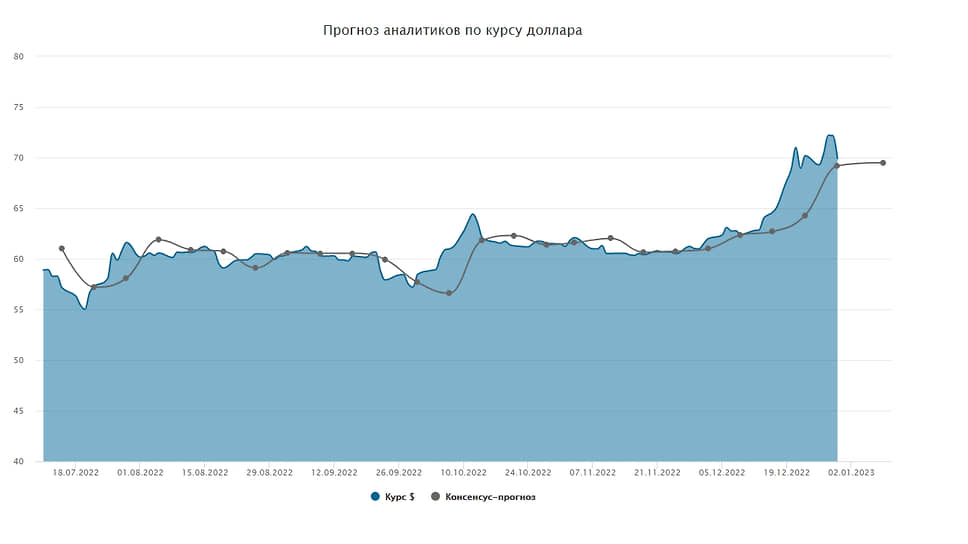

- Текущий курс обмена евро/доллар США: 1,06202

- Динамика инфляции в США имеет решающее значение

- Выбор времени разворота денежно-кредитной политики ФРС

- Риски рецессии в США и мире

- ЕЦБ жестко говорит об инфляции

- Может ли экономика еврозоны выдержать нагрузку?

- Счет операций с капиталом в еврозоне будет улучшен

- Условия риска будут ключевыми

- Украина Конфликт и тенденции в энергетике останутся ключевым элементом

- Китай отказывается от политики Zero-Covid

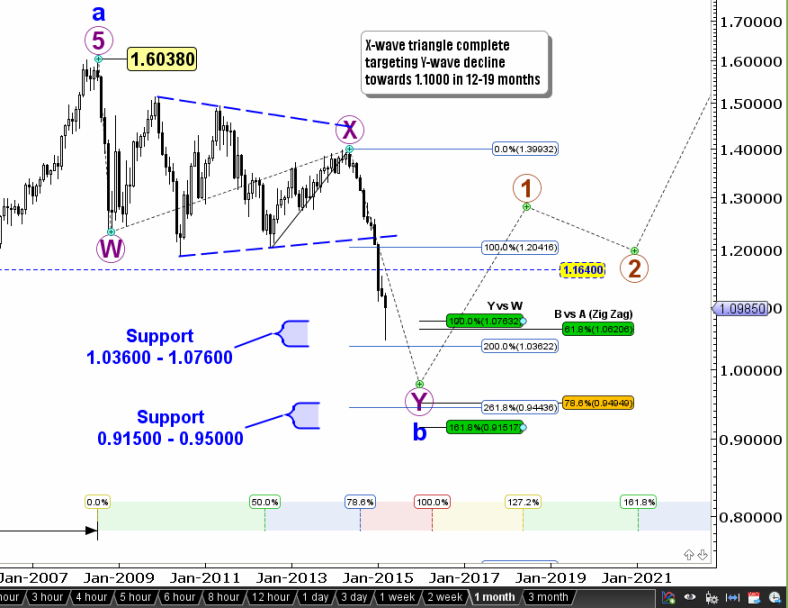

В целом инвестиционные банки делятся на два лагеря.

Одна группа ожидает, что пик ставок в США приведет к ослаблению доллара.

По данным HSBC; «Замедление темпов роста и признание того, что ФРС находится на поздних стадиях цикла ужесточения, являются частью причин, по которым мы ожидаем дальнейшего падения доллара в 2023 году».

Другая группа ожидает, что ухудшение состояния мировой экономики и необходимость более жесткой политики ФРС на более длительный срок навредят мировой экономике и поддержат доллар, поскольку обменный курс евро к доллару (EUR/USD) падает до паритета или ниже него.

Согласно ING; «Консенсус предполагает, что EUR/USD будет около 1,10 в конце 2023 года. Мы подозреваем, что к концу 2023 года он приблизится к паритету, учитывая рецессию и энергетические проблемы.

Динамика инфляции в США имеет решающее значение

Тенденции инфляции в США будут чрезвычайно важны для основной динамики рынка в 2023 году.

Два последних выпуска данных по инфляции оказались ниже ожидаемых, при этом общая ставка снизилась до 7,1% с пикового значения 9,1%. .

.

Базовая ставка также снизилась до 6,0% с максимума в 6,6%, при этом общая и базовая инфляция отступили от 40-летнего максимума.

Дальнейшее снижение инфляции в начале 2023 года, как правило, повышает уверенность в том, что Федеральная резервная система сможет смягчить денежно-кредитную политику.

По данным Goldman Sachs; «Самое главное, пара более прохладных инфляционных отпечатков усилила более медленные темпы повышений ФРС, которые, как правило, облегчают финансовые условия и ослабляют доллар».

Если можно сохранить уверенность в более низкой инфляции, доллар будет уязвим для дальнейших продаж, но картина будет заметно отличаться, если инфляционное давление будет более устойчивым, чем ожидалось.

MUFG обобщил ситуацию; «Мы по-прежнему уверены, что доллар США остается в тренде на ослабление, хотя в настоящее время существует более высокий риск коррекционного отскока в ближайшей перспективе».

Банк добавляет; «Гораздо более высокий точечный график делает рынок процентных ставок в США более чувствительным к любым неожиданностям повышения инфляции в начале следующего года, даже если базовая тенденция инфляции останется ниже. Более высокая инфляция теперь может вызвать более резкий отскок доллара США и повышение волатильности на валютном рынке».

Более высокая инфляция теперь может вызвать более резкий отскок доллара США и повышение волатильности на валютном рынке».

Goldman Sachs отмечает, что доллар будет продаваться только в том случае, если будет доверие к другим основным валютам; «По сути, для того, чтобы доллар существенно упал, потребуются лучшие условия для роста других ключевых кроссов, и это все еще так. На наш взгляд, евро сталкивается с «низким потолком», потому что рост сдерживается ограниченным предложением сырьевых товаров».

Сроки разворота денежно-кредитной политики ФРС

Последние прогнозы ФРС предполагают, что снижения ставок не будет до 2024 года.

HSBC отмечает, что для ФРС могут быть хорошие новости; «Слабый мировой спрос и ослабление проблем с цепочками поставок могут привести к более быстрому, чем ожидалось, снижению инфляции, что снизит потребность в ограничительной денежно-кредитной политике в конце 2023 года».

И наоборот, жесткие условия на рынке труда могут способствовать устойчивой, повышенной инфляции услуг, побуждая FOMC продолжать дополнительное повышение ставок.

TD Securities ожидает, что ФРС придется пойти дальше; «Учитывая сохраняющуюся повышенную инфляцию в сфере базовых услуг и силу рынка труда, мы по-прежнему считаем, что ФРС необходимо повысить ставки во втором квартале 2023 года с паузой после майского заседания. У ФРС нет другого выбора, кроме как оставаться в режиме ужесточения в ближайшем будущем, поскольку рынку труда есть куда двигаться, прежде чем он перевернется».

Ожидается пик Fed Funds на уровне 5,25-5,50%.

Риски рецессии в США и мире

Федеральная резервная система повысила процентные ставки еще на 50 базисных пунктов до 4,50% на декабрьском заседании по вопросам политики. ЕЦБ также объявил о повышении ставки на 50 базисных пунктов до 2,50%.

Банки также предупредили, что в краткосрочной перспективе будет дальнейшее увеличение, чтобы обуздать инфляцию.

MUFG прокомментировал; «Четкий сигнал от всех центральных банков заключался в том, что предстоит еще много работы по повышению ставок, чтобы сократить риски роста инфляции.

ING ожидает, что мировая экономика столкнется с трудным годом и добавил; «Валютные рынки предполагают, что центральные банки могут сигнализировать об отсутствии инфляции и проводить мягкие циклы смягчения, чтобы обеспечить «мягкую посадку» в 2023 году. Мы подозреваем, что реальность не будет столь благоприятной для финансовых рынков. Мы поддерживаем более сильный доллар в начале 2023 года».

Danske Bank придерживается аналогичной точки зрения; «Важно отметить, что ослабление доллара США, рост акций, более узкие кредитные спреды и более низкие реальные ставки привели к значительному смягчению глобальных финансовых условий. На наш взгляд, это станет проблемой в борьбе центральных банков с инфляцией выше целевого уровня в 2023 году».

Добавлены ценные бумаги TD; «Количество реальных ужесточений, которые мы ожидаем, вероятно, приведут экономику к рецессии во второй половине 2023 года».

ЕЦБ жестко говорит об инфляции

В общих чертах, с 2024 года преобладает голубиная политика ЕЦБ, при этом инфляция постоянно ниже целевого уровня, а банк пытается увеличить инфляцию за счет отрицательных процентных ставок.

Во второй половине 2022 года произошел резкий разворот, поскольку всплеск инфляции вызвал резкое ужесточение политики.

На пресс-конференции, последовавшей за декабрьским решением по процентной ставке, президент банка Лагард выступила с особенно воинственной риторикой, которая предупредила, что для установления контроля над инфляцией потребуется дальнейшая серия повышений ставок.

В частности, последние прогнозы персонала показали, что инфляция составит 3,4% в 2024 году, что намного выше целевого показателя в 2,0%.

MUFG считает, что рынкам придется серьезно отнестись к сообщению ЕЦБ. В нем отмечается, что существует не так много свидетельств того, что инфляционное давление в зоне евро ослабевает так сильно, как в США.

У ЕЦБ также есть возможность наверстать упущенное по ставкам, несмотря на ястребиные высказывания президента банка Лагард.

MUFG добавляет; «ЕЦБ сейчас позиционирует себя как самый агрессивный крупный центральный банк с точки зрения повышения ставок в начале следующего года. Само по себе сужение ожиданий расхождений в денежно-кредитной политике между ЕЦБ и ФРС должно способствовать дальнейшему восстановлению евро по отношению к доллару США».

Само по себе сужение ожиданий расхождений в денежно-кредитной политике между ЕЦБ и ФРС должно способствовать дальнейшему восстановлению евро по отношению к доллару США».

Сможет ли экономика еврозоны выдержать нагрузку?

Ужесточение политики ЕЦБ создаст серьезные риски для экономики.

Банки указали на ситуацию в 2011 году, когда банки ужесточили политику, когда экономика слабела, что способствовало возникновению долгового кризиса в еврозоне.

Credit Agricole отмечает важность роста, а также процентных ставок. Некоторые инвестиционные банки выразили обеспокоенность тем, что ужесточение приведет к еще большей рецессии в Еврозоне.

По данным банка; «В целом, мы полагаем, что ужесточение политики ЕЦБ продолжит оказывать противоречивое влияние на евро и может даже оказать давление на курс евро/доллар США, если опасения инвесторов по поводу негативного влияния политики ЕЦБ на экономический рост спровоцируют дальнейшее выравнивание кривых ЕЦБ в ближайшие недели».

Счет операций с капиталом в еврозоне улучшится

HSBC с оптимизмом смотрит на потоки капитала в еврозоне; «В еврозоне мы отметили, как фон для притока портфелей, по-видимому, довольно сильно изменился за последние несколько месяцев».

Добавлен банк; «Это увеличение притока было вызвано европейскими инвесторами, а не внешними инвестициями. С кумулятивным накоплением зарубежных активов на сумму почти 5 трлн евро с 2010 года существует большой потенциал для их репатриации наряду с более высокими ставками и без дальнейшего количественного смягчения ЕЦБ для «вытеснения» инвестиций».

Условия риска будут ключевыми

Доллар будет укрепляться, если акции ослабнут, в то время как евро выиграет, если биржи будут расти.

Для евро добавлен MUFG; «Потенциал роста, тем не менее, будет ослаблен, если глобальные фондовые рынки продолжат коррекцию вниз в ответ на ястребиные обновления политики и повышенные опасения по поводу жесткой посадки мировой экономики, что в целом окажет поддержку доллару США».

Nordea высокая вероятность новогоднего ралли на фондовых рынках (что будет способствовать более слабому доллару США) вместе с разницей курсов, которая сдвинулась в пользу евро, означают высокую вероятность того, что курс евро/доллар поднимется еще выше, чем текущий уровень 1,06

Nordea, однако, ожидает, что оптимизм быстро угаснет; «Мы видим, что акции падают на фоне более высоких ставок, чем ожидают рынки в настоящее время».

Украина Конфликт и тенденции в энергетике останутся ключевым элементом

События в Украине будут иметь важное значение, особенно с учетом влияния на цены на энергоносители.

Российское вторжение в феврале и резкий скачок цен на энергоносители подорвали евро, но успех в увеличении количества газа в хранилищах принес существенное облегчение в конце года.

Развитие энергетики Еврозоны будет ключевым элементом.

ING не уверена в перспективах и ожидает, что евро снова споткнется; «Мы подозреваем, что к 2023 году он приблизится к паритету, учитывая рецессию и энергетические проблемы».

Согласно Danske; «Если энергетический кризис ослабнет и/или страны еврозоны, и в частности Германия, вернутся к режиму, основанному на фискальных правилах, есть возможность сделать более высокую оценку справедливой стоимости евро/доллара США».

Rabobank ожидает новые трудности позже в 2023 году; «Несмотря на то, что в последние недели евро отыграл значительную часть позиций, мы не думаем, что 2023 год будет легким для единой валюты».

«Несмотря на то, что мы пересмотрели наши прогнозы по EUR/USD в сторону повышения, чтобы принять во внимание более слабый тон доллара США, если цены на газ снова поднимутся, мы не можем исключить еще одно падение ниже паритета в ближайшие месяцы».

Китай отказывается от политики Zero-Covid

Политика Китая также будет очень важна для обменного курса евро.

Китай продолжал проводить политику «ноль-ковид» на протяжении большей части 2022 года, и экономика оставалась под давлением, поскольку карантин ослабил активность.

Однако в четвертом квартале произошел сдвиг, когда Китай стал проводить более гибкую политику.

В конце года Пекин также объявил, что с января возобновятся поездки за границу, а также будут смягчены строгие правила карантина для прибывающих из-за рубежа.

Ослабление в Китае, как правило, поддержит еврозону через торговые потоки, а также уменьшит возможности для защитного спроса на доллар, если фондовые рынки будут продвигаться вперед.

Danske Bank отмечает важность Китая. Он отмечает; «С положительной стороны, Китай, похоже, с большей вероятностью ослабит ограничения Covid в течение 2023 года, что принесет больше пользы экономике еврозоны и евро».

Goldman, однако, более осторожен и также ожидает, что юаню будет трудно продвинуться вперед; «Ренминби также будет изо всех сил пытаться привлечь значительный приток портфеля, учитывая все еще сложный процесс повторного открытия и менее привлекательное преимущество доходности».

Socgen отмечает сезонный элемент; «Пара ослабевала каждый год в январе, феврале и марте с 2019 года.

Прибавилось; «Волатильность периферийных облигаций в сочетании с устойчивостью рынка труда США может прервать восходящую траекторию».

Unicredit ожидает волатильности без четкого направления на протяжении большей части 2023 года; «крупные центральные банки, вероятно, прекратят ужесточение к 1 кварталу 2023 года и начнут новые циклы смягчения только в начале 2024 года, как мы включили в наш сценарий, неявно создавая девятимесячный вакуум, в котором волатильность, вероятно, будет преобладать над тенденциями среди основных обменных курсов».

Scotiabank ожидает, что в конечном итоге возобладает оптимизм; «В целом, мы по-прежнему думаем, что у доллара есть возможность консолидироваться и скорректировать некоторую слабость, которая проявилась в четвертом квартале по мере того, как мы приближаемся к Новому году, но краткосрочные успехи все еще могут уступить место слабости в среднесрочной перспективе, как ожидают рынки. пиковая инфляция в США/пиковая ФРС».

Top 10 Exchange Rate Predictions: Euro to Dolar Exchange Rate

| Pair | spot | 1 mth | 3 mths | 6 mths | 12 mths |

|---|---|---|---|---|---|

| Danske Bank | 1. 06 06 | 1.05 | 1.02 | 0.98 | 0.98 |

| Nordea | 1.06 | 1.04 | 1.07 | 1.13 | 1.15 |

| ING | 1.06 | 1.02 | 0.98 | 1.00 | 1.00 |

| Goldman Sachs | 1.06 | — | 1.02 | 1.02 | 1.10 |

| HSBC | 1.06 | 1.05 | 1.07 | 1.09 | 1.10 |

| Unicredit | 1.06 | 1.00 | 1.03 | 1.07 | 1.12 |

| JP Morgan | 1.06 | — | 0.95 | 1.00 | 1.00 |

| Socgen | 1.06 | 1.06 | 1.10 | 1.12 | 1.12 |

| Bank of America | 1.06 | 1.00 | 1.05 | 1.07 | 1. 10 10 |

| Consensus | 1.06 | 1.01 | 1.02 | 1.04 | 1.07 |

Объявление

Экономьте деньги на валютных переводах с помощью TorFX, признанный Международным провайдером денежных переводов года 2016–2020. Их цель — связать клиентов с ультраконкурентными обменными курсами и уникальным специализированным сервисом, независимо от того, предпочитают ли они торговать онлайн или через Интернет. Телефон.

Узнайте больше здесь.

Тим Клейтон

Тим — экономист и работает аналитиком на финансовых рынках более 20 лет. Он…

Свяжитесь с Тимом Клейтоном